Для заполнения РСВ-1 квартал 2 2026 года с больничным образцом необходимо следовать определенным шагам. Сначала внимательно изучите инструкцию и соберите необходимые документы. Затем заполните все поля, указав информацию о дне начала и окончания больничного, указывая все необходимые сведения о заболевании. Будьте внимательны и проверьте все данные перед отправкой документа. Обращайтесь за помощью к специалистам по заполнению формы, чтобы избежать ошибок и проблем при заполнении.

РСВ и сниженные тарифы

Снижение тарифов на страховые взносы может быть интересным вариантом для организаций, позволяющим сократить расходы на социальные отчисления и улучшить финансовое положение компании.

Преимущества сниженных тарифов

- Экономия средств. Сниженные тарифы позволяют сократить расходы на страховые взносы, что положительно сказывается на финансовом состоянии организации.

- Повышение конкурентоспособности. Благодаря сниженным тарифам, организация может предложить клиентам более выгодные условия сотрудничества, что способствует привлечению новых заказчиков и укреплению позиций на рынке.

- Стимулирование занятости. Сниженные тарифы могут быть использованы для создания новых рабочих мест, так как улучшение финансового положения компании позволяет расширять бизнес и привлекать дополнительных сотрудников.

Условия получения сниженных тарифов

Для получения сниженных тарифов на страховые взносы необходимо выполнить определенные условия. Например:

- Углубленный анализ обязательств перед Пенсионным фондом, Фондом социального страхования и Фондом обязательного медицинского страхования. Необходимо рассмотреть возможность устранения задолженностей и оптимизации начислений.

- Активное привлечение работников из категорий с повышенным риском заболевания. Например, предоставление дополнительных льгот сотрудникам, занимающимся вредными видами деятельности.

- Привлечение инвестиций для развития инфраструктуры предприятия и создания новых рабочих мест.

Сроки и порядок подачи заявления

Заявление на получение сниженных тарифов следует подать в соответствующие органы страховщиков не позднее определенного срока. Обычно такие заявления подаются ежеквартально или ежегодно.

| Фонд | Срок подачи заявления |

|---|---|

| Пенсионный фонд | до 15 числа последнего месяца квартала |

| Фонд социального страхования | до 15 числа последнего месяца квартала |

| Фонд обязательного медицинского страхования | до 15 числа последнего месяца квартала |

Обязательства организации

Получение сниженных тарифов обязывает организацию выполнить ряд условий:

- Соблюдение сроков и порядка уплаты страховых взносов.

- Предоставление отчетности в соответствии с требованиями страховщиков.

- Соблюдение условий, определенных в заявлении и документах, поданных при получении сниженных тарифов.

Сниженные тарифы на страховые взносы являются важным фактором для улучшения финансового положения организации и повышения ее конкурентоспособности. Однако, каждая организация должна учесть, что получение и поддержание сниженных тарифов требует соответствия определенным условиям и обязательствам перед страховщиками.

Льготные тарифы по взносам 2026

В 2026 году, для определенных категорий налогоплательщиков, предусмотрены льготные тарифы по взносам. Это возможность снизить финансовую нагрузку при уплате обязательных платежей и обеспечить социальную защиту.

Категории налогоплательщиков

Льготы по взносам будут предоставляться следующим категориям налогоплательщиков:

- Ветераны труда;

- Инвалиды всех групп;

- Лица, находящиеся в отпуске по уходу за ребенком;

- Пенсионеры;

- Многодетные семьи;

- Молодые специалисты;

- Индивидуальные предприниматели на упрощенной системе налогообложения.

Преимущества льготных тарифов

Использование льготных тарифов по взносам в 2026 году принесет следующие преимущества:

- Снижение финансовой нагрузки на налогоплательщика;

- Получение социальной защиты и поддержки;

- Возможность более комфортно управлять собственными доходами и расходами;

- Сохранение стабильности финансового положения;

- Повышение мотивации к работе и развитию бизнеса.

Порядок оформления льготных тарифов

Для получения льготных тарифов по взносам необходимо выполнить следующие шаги:

- Заполнить и подать соответствующую заявку в налоговую инспекцию;

- Предоставить необходимые документы, подтверждающие право на льготы;

- Дождаться рассмотрения заявки налоговым органом;

- При положительном решении, начать уплачивать взносы по льготным тарифам.

Уведомление о получении льготных тарифов

После рассмотрения заявки на предоставление льготных тарифов, налоговый орган выдает уведомление о получении льготных тарифов. В уведомлении указываются следующие пункты:

- Размер льготного тарифа;

- Срок действия льготы;

- Сумма уплачиваемых взносов по льготным тарифам.

В 2026 году, льготные тарифы по взносам позволят определенным категориям налогоплательщиков уменьшить финансовую нагрузку и получить социальную поддержку. Воспользуйтесь данной возможностью, заполнив заявку на получение льготных тарифов и обеспечивая таким образом свое финансовое благополучие.

Персонифицированные сведения с 2026 года в налоговую

С 2026 года в России вступят в силу новые требования к предоставлению персонифицированных сведений в налоговую службу. Данные изменения направлены на повышение эффективности налогового учета и контроля со стороны государства. В данной статье мы рассмотрим, какие сведения следует предоставить в налоговую и как это можно сделать безошибочно и в срок.

Какие сведения нужно предоставить?

Согласно новым требованиям, каждая организация или индивидуальный предприниматель должны предоставить следующие персонифицированные сведения:

- Фамилию, имя и отчество налогоплательщика;

- Дата рождения налогоплательщика;

- Адрес места жительства или пребывания налогоплательщика;

- ИНН налогоплательщика;

- Сведения о доходах налогоплательщика за отчетный период;

- Сведения о расходах налогоплательщика за отчетный период;

- Другие сведения, предусмотренные законодательством.

Как предоставить сведения?

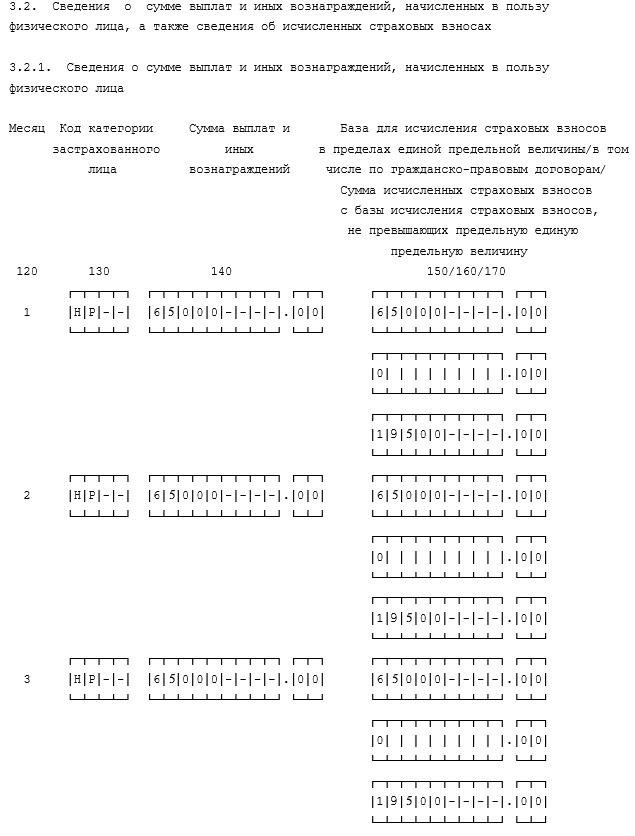

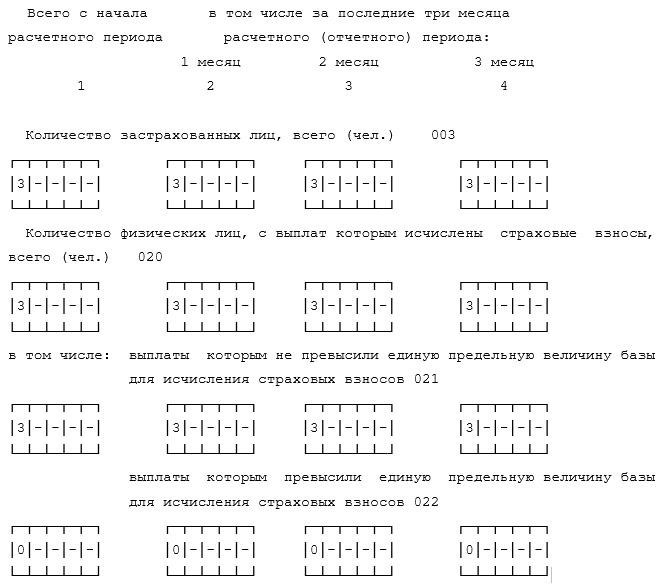

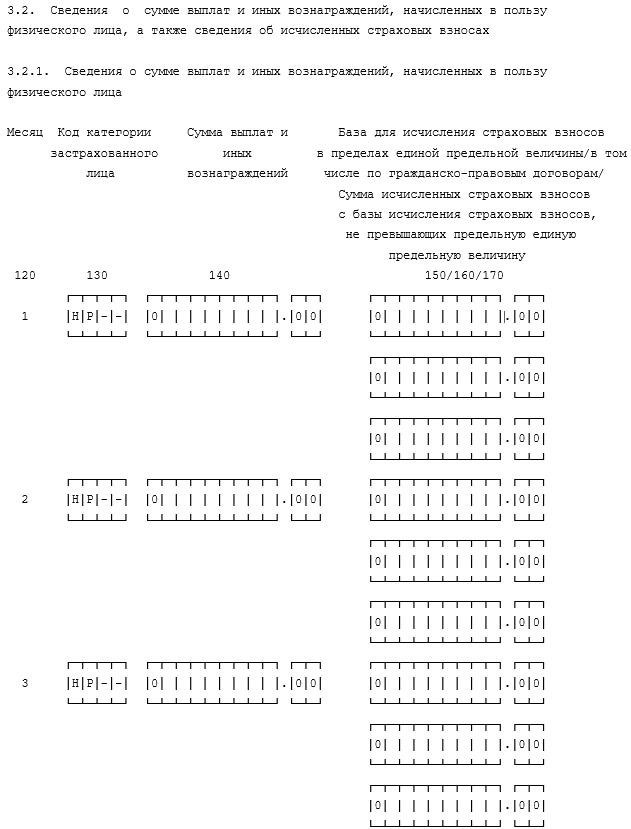

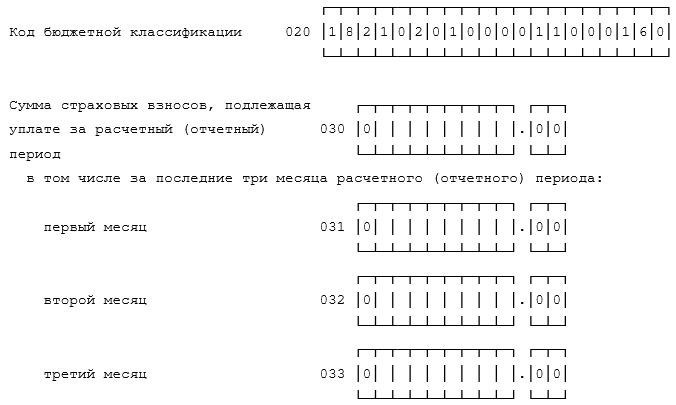

Первым шагом для предоставления персонифицированных сведений в налоговую службу является заполнение формы РСВ-1. Это документ, в котором указываются все необходимые сведения. Форму РСВ-1 можно заполнить как в электронном виде, так и в печатном виде.

Для заполнения формы РСВ-1 в электронном виде необходимо воспользоваться электронной отчетностью с использованием специального программного обеспечения или портала государственных услуг. В этом случае заполненная форма автоматически передастся в налоговую службу без необходимости личной сдачи отчетности.

Если вы предпочитаете заполнить форму РСВ-1 в печатном виде, необходимо сделать это аккуратно, легко читаемым почерком или печатными буквами. После заполнения формы она должна быть сдана в налоговую инспекцию или при помощи почтовой службы с уведомлением о вручении.

Важные моменты при предоставлении сведений

При предоставлении персонифицированных сведений в налоговую службу необходимо учитывать следующие моменты:

- Сведения должны быть предоставлены в срок, установленный законодательством;

- Сведения должны быть предоставлены безошибочно и полностью;

- Необходимо сохранить уведомление о вручении или другие доказательства сдачи сведений в налоговую службу.

Штрафы за нарушение требований

Нарушение требований к предоставлению персонифицированных сведений в налоговую службу может повлечь за собой наказание в виде штрафа. Размер штрафа определяется в зависимости от характера нарушения и может составлять до 5% от суммы дохода/расхода, указанного в непредоставленных сведениях.

В целом, предоставление персонифицированных сведений с 2026 года в налоговую службу является обязательным и важным этапом в налоговом учете. Соблюдение требований закона и своевременное предоставление сведений поможет избежать неприятностей и конфликтов с налоговыми органами.

Отчетность по страховым взносам в 2026 году для ФНС

Сроки и порядок предоставления отчетности

В 2026 году, согласно графику учетно-налоговых операций (УНО)*, предприятия обязаны предоставить отчетность по страховым взносам в ФНС в следующие сроки:

- за 1 квартал — не позднее 30 апреля 2026 года;

- за 2 квартал — не позднее 31 июля 2026 года;

- за 3 квартал — не позднее 31 октября 2026 года;

- за 4 квартал — не позднее 31 января 2026 года.

Для предоставления отчетности необходимо использовать утвержденные формы документов, такие как РСВ-1, РСВ-2, РСВ-3 и т.д. В зависимости от ситуации, возможны особые требования и сроки. В случае ошибок или проблем с отчетностью, рекомендуется обратиться за консультацией к специалистам ФНС.

Льготы и исключения

Некоторые предприятия могут иметь право на льготы или исключения в уплате страховых взносов в соответствии с действующим законодательством. Например, участники малого или среднего предпринимательства, индивидуальные предприниматели и некоммерческие организации могут быть освобождены от уплаты определенных видов взносов или иметь право на льготные ставки. В таких случаях необходимо соответствующим образом оформить отчетность и подтвердить свое право на применение льгот.

Последствия нарушения отчетности

Нарушение сроков предоставления отчетности или ошибки в ее составлении могут привести к негативным последствиям для предприятия. В случае задолженности по уплате страховых взносов, возможны штрафы и санкции со стороны налоговых органов. Также, отсутствие или неправильное заполнение отчетности может повлечь за собой нарушение требований закона и юридические проблемы. Поэтому рекомендуется вести отчетность в строгом соответствии с правилами и сроками, а при возникновении проблем обратиться за консультацией к профессионалам в области налогового права.

* — УНО – график учетно-налоговых операций, определяет сроки и порядок предоставления различных отчетов и показателей, в том числе отчетность по страховым взносам.

Что изменилось в РСВ — 2026

Основные изменения в РСВ — 2026:

- Упрощенное заполнение отчетов: Форма отчета РСВ стала более интуитивной и понятной, что облегчит процесс заполнения для пользователей. Теперь в отчете приведены все необходимые инструкции и подсказки, что позволит быстро и безошибочно заполнить все необходимые поля.

- Ввод задействованных работников: Теперь в отчете РСВ необходимо указывать не только число текущих работников, но и информацию о задействованных работниках. Для этого будет предоставлена отдельная таблица, в которой нужно будет указать данные о каждом работнике, включая ФИО, должность и стаж работы. Это позволит более полно отразить состав персонала организации.

- Улучшенная электронная подача: Вводится новый электронный формат подачи отчета РСВ. Теперь организации будут обязаны предоставить отчет в электронном виде через специальную систему. Это существенно упростит процесс обработки отчетов и повысит точность данных.

- Увеличение контроля: Новая система РСВ — 2026 предусматривает более строгий контроль за корректностью предоставляемых данных. Это означает, что организации должны быть более ответственными при заполнении отчетов и обеспечении достоверности информации. Нарушение правил заполнения может привести к штрафам и санкциям.

В целом, новые изменения в системе РСВ — 2026 направлены на улучшение процесса сбора и анализа данных о трудовых отношениях в организациях. Они облегчат и автоматизируют заполнение отчетов, улучшат качество предоставляемых данных и позволят повысить эффективность контроля за соответствием организаций требованиям законодательства.