В 2026 году предприниматели должны будут обратить внимание на платежку на выплату дивидендов учредителям. Это важный аспект финансовой деятельности, который требует точности и соблюдения установленных сроков. Осознание процесса и требований позволяет управлять дивидендной политикой компании осмысленно и эффективно.

Порядок выплаты дивидендов учредителям

1. Расчет дивидендов

Первым шагом процедуры является расчет дивидендов, который выплачивается учредителям. Для этого необходимо определить размер прибыли, которая будет использоваться для выплаты дивидендов. Кроме того, учредители должны согласовать процентный размер дивидендов.

2. Принятие решения о выплате дивидендов

После расчета дивидендов и определения размера прибыли, учредители должны принять решение о выплате дивидендов. Данное решение принимается на общем собрании учредителей. Важно учесть, что решение о выплате дивидендов должно быть принято большинством голосов учредителей.

3. Оформление документов

После принятия решения о выплате дивидендов, следует оформить необходимые документы, подтверждающие данное решение. В частности, были оформлены:

- протокол заседания учредителей, на котором было принято решение о выплате дивидендов;

- документы, подтверждающие размер прибыли;

- документы, подтверждающие право учредителей на получение дивидендов.

4. Уплата налогов

После оформления документов и подготовки к выплате дивидендов, учредители должны уплатить соответствующие налоги на полученную сумму. Данные налоги могут быть рассчитаны на основе доли владения учредителями в капитале компании.

5. Выплата дивидендов

После уплаты налогов учредители могут произвести выплату дивидендов. Это может быть выполнено путем перечисления денежных средств на банковский счет учредителя. Кроме того, выплата дивидендов может быть осуществлена путем передачи имущественных ценностей или иных активов учредителям.

6. Фиксирование выплаты дивидендов

После выплаты дивидендов следует оформить соответствующие документы, подтверждающие факт их получения учредителями. Это может быть выполнено путем оформления акта о получении дивидендов или подписания специального документа учредителем.

7. Учет дивидендов

После всех процедур выплаты дивидендов, необходимо вести учет данной операции. Это позволит контролировать изменения в капитале компании и правильно отразить выплаты в бухгалтерии.

Таким образом, соблюдение порядка выплаты дивидендов является важным аспектом для учредителей, который поможет предотвратить возможные юридические проблемы и конфликты. Следование установленным процедурам и правилам поможет обеспечить прозрачность и законность данного процесса.

Получение дивидендов: бухгалтерские проводки

Бухгалтерские проводки при получении дивидендов

При получении дивидендов необходимо отразить их в бухгалтерии, чтобы правильно учесть данную операцию. Для этого следует выполнить следующие проводки:

1. Зачисление дивидендов на счет учредителя

- Счет «Дивиденды» (кредит) — увеличение на сумму полученных дивидендов

- Счет «Расчетный счет учредителя» (дебет) — уменьшение на сумму полученных дивидендов

2. Налоговые проводки

При получении дивидендов также следует учесть налог на доходы физических лиц. Для этого следует выполнить следующие проводки:

- Счет «Дивиденды» (дебет) — увеличение на сумму налога на доходы физических лиц

- Счет «Расчетный счет учредителя» (кредит) — уменьшение на сумму налога на доходы физических лиц

Пример бухгалтерских проводок

Для наглядности рассмотрим пример бухгалтерских проводок при получении дивидендов:

| Счет | Дебет | Кредит |

|---|---|---|

| Дивиденды | 10 000 руб. | |

| Расчетный счет учредителя | 10 000 руб. | |

| Дивиденды | 13% от суммы дивидендов | |

| Расчетный счет учредителя | 13% от суммы дивидендов |

В результате выполнения данных проводок счет «Дивиденды» будет увеличен на сумму полученных дивидендов, а счет «Расчетный счет учредителя» будет уменьшен на эту же сумму. Также будет учтен налог на доходы физических лиц, который будет списан со счета «Дивиденды» и учтен на счете «Расчетный счет учредителя».

Отчетность при дивидендах

Как предоставлять отчетность?

При выплате дивидендов учредителю, предприятие обязано представить следующую отчетность:

- Налоговую декларацию.

- Бухгалтерскую отчетность.

- Акты выполненных работ и услуг по договорам с учредителем.

- Договоры об отчуждении акций или иных документов о передаче доли.

- Документы, подтверждающие право получателя на дивиденды.

Какая информация должна содержаться в отчетности?

В отчетности должна быть указана следующая информация:

- Сумма дивидендов, выплаченных учредителю.

- Дата и способ выплаты дивидендов.

- Сумма уплаченного налога на дивиденды.

- Реквизиты и банковские данные получателя дивидендов.

Когда нужно предоставлять отчетность?

Отчетность по дивидендам должна быть представлена в налоговые органы в соответствии с законодательством и следующими сроками:

- Налоговая декларация — в срок до 20-го числа месяца, следующего за кварталом, в котором произошло начисление или выплата дивидендов.

- Бухгалтерская отчетность — в установленный законом срок.

- Акты выполненных работ и услуг по договорам с учредителем — в установленный срок по договору.

- Договоры об отчуждении акций или иных документов о передаче доли — в установленный срок по договору.

- Документы, подтверждающие право получателя на дивиденды — в установленный срок зачисления дивидендов.

Какие последствия могут быть при нарушении отчетности?

Нарушение правил отчетности при выплате дивидендов может повлечь за собой следующие последствия:

- Штрафные санкции от налоговых органов.

- Утрата доверия со стороны партнеров и инвесторов.

- Потеря репутации и ухудшение деловых связей.

- Административная и уголовная ответственность.

Важно помнить, что соблюдение правил отчетности при выплате дивидендов является необходимым условием для законной и эффективной работы предприятия. При возникновении вопросов или сомнений рекомендуется обратиться к специалистам в области бухгалтерии и налогообложения.

Источник дивидендов ООО

Проценты от вкладов в уставный капитал

Учредители ООО могут вносить в уставный капитал свои деньги или другие ценные активы. В этом случае они получают долю в уставном капитале и становятся участниками общества. Как правило, размер доли определяется пропорционально внесенным учредителями вкладам. В дальнейшем, при распределении прибыли ООО, учредители могут получать доход в виде процентов от вкладов, который является источником дивидендов.

Прибыль от инвестиций

ООО может инвестировать средства в различные виды активов, такие как акции, облигации, недвижимость и т.д. При получении дохода от таких инвестиций, этот доход может быть использован для выплаты дивидендов учредителю.

Лицензионные выплаты и роялти

Если ООО обладает патентами, лицензиями на использование технологий или товарных знаков, оно может получать лицензионные выплаты от других организаций за право использования этих активов. При наличии таких доходов, ООО может использовать их для выплаты дивидендов учредителю.

Примерный расчет выплаты дивидендов

| Источник дохода | Сумма (руб.) |

|---|---|

| Прибыль ООО | 500 000 |

| Проценты от вкладов | 100 000 |

| Доход от инвестиций | 200 000 |

| Лицензионные выплаты | 50 000 |

| Общая сумма | 850 000 |

В данном примере, общая сумма доступной для выплаты дивидендов составляет 850 000 рублей. Распределение этой суммы между учредителем может производиться пропорционально долям в уставном капитале или согласно решению общего собрания участников.

Когда нельзя получить дивиденды

1. Непрохождение решением общего собрания акционеров

Для получения дивидендов необходимо, чтобы решение об их выплате было принято общим собранием акционеров. Если общество с ограниченной ответственностью или акционерное общество не приняло решение о выплате дивидендов, то акционеры не могут их получить.

2. Недостаток прибыли

Дивиденды могут быть выплачены только в случае наличия прибыли. Если предприятие не получило достаточного уровня прибыли, то акционеры не могут ожидать выплаты дивидендов.

3. Задолженность предприятия перед кредиторами

Если предприятие имеет значительную задолженность перед кредиторами, то дивиденды могут быть приостановлены до погашения задолженности. Кредиторы имеют приоритетное право на получение долга, поэтому выплата дивидендов может быть отложена.

4. Судебное решение

В случае наличия судебного решения о запрете выплаты дивидендов, акционеры не смогут получить свою долю. Суд может принять такое решение, если обнаружены нарушения законодательства или иные причины, которые могут быть основанием для отказа в выплате дивидендов.

5. Нарушение устава или законодательства

Если предприятие нарушает положения своего устава или требования законодательства в отношении выплаты дивидендов, акционеры не смогут получить свою долю. Соблюдение устава и законодательства является обязательным условием для выплаты дивидендов.

Месяц бухгалтерского обслуживания в подарок

Преимущества нашего бухгалтерского обслуживания:

- Профессиональные специалисты – наши бухгалтеры обладают большим опытом работы в сфере бухгалтерии и налогообложения.

- Индивидуальный подход – мы анализируем особенности вашего бизнеса и разрабатываем оптимальные стратегии ведения бухгалтерского учета.

- Комплексное обслуживание – мы осуществляем полный спектр бухгалтерских услуг, включая ведение учетной документации, составление финансовой отчетности и подготовку деклараций.

Зачем нужно профессиональное бухгалтерское обслуживание?

Качественное бухгалтерское обслуживание является неотъемлемой частью успешного ведения бизнеса. Наша команда специалистов поможет вам избежать ошибок в учете, минимизировать риски налоговых проверок и оптимизировать налогообложение.

Как получить месяц бухгалтерского обслуживания в подарок?

- Оставьте заявку на нашем сайте или позвоните по указанному номеру.

- Наши менеджеры свяжутся с вами для уточнения деталей и предоставления дополнительной информации.

- После заключения договора с нами, вам будет предоставлен месяц бухгалтерского обслуживания в подарок.

Не упустите возможность получить качественное бухгалтерское обслуживание совершенно бесплатно! Оставьте заявку прямо сейчас и наши специалисты в ближайшее время свяжутся с вами.

Кто получает дивиденды

Акционеры

Главными получателями дивидендов являются акционеры компаний. Акционеры — это лица, владеющие акциями компании, то есть частью ее капитала. Дивиденды, как правило, выплачиваются на пропорциональной основе в зависимости от количества акций, принадлежащих каждому акционеру. Акционеры — это как индивидуальные лица, так и другие компании, институциональные инвесторы и пенсионные фонды.

Учредители

Учредители компании, которые вложили собственные средства в создание и развитие бизнеса, также могут получать дивиденды. Это одна из форм вознаграждения учредителей за их риски и участие в бизнесе. Как правило, дивиденды для учредителей также выплачиваются пропорционально их доле в уставном капитале компании.

Совет директоров

Совет директоров компании иногда также может получать дивиденды, если такое положение предусмотрено внутренними документами компании или решением акционеров. Это может быть формой комиссионного вознаграждения за их участие в управлении и контроле деятельности компании.

Дивиденды являются инструментом вознаграждения и регулярного дохода для акционеров и учредителей компаний. Они выплачиваются на пропорциональной основе, основанной на владении акциями или участии в уставном капитале компании. Кроме того, в некоторых случаях дивиденды могут быть получены советом директоров компании. Все эти лица играют важную роль в развитии бизнеса и получают соответствующую награду в виде дивидендов.

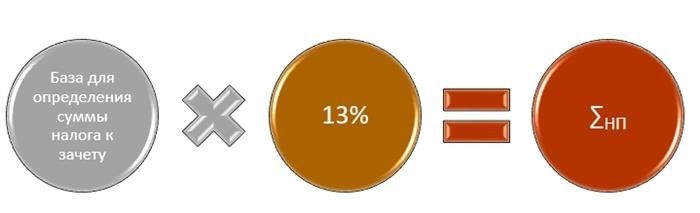

Налогообложение выплат участникам общества

Налогообложение выплат участникам общества играет важную роль в финансовых операциях и учете доходов. Правильное понимание налоговых аспектов поможет участникам общества составить эффективные стратегии управления и оптимизации налоговых платежей.

Формы выплат участникам общества

Существует несколько форм выплат участникам общества:

- Дивиденды

- Выплаты возвращения вложений

- Отчуждение доли в уставном капитале общества

Налоги на дивиденды

Дивиденды подлежат обложению налогами как налог на прибыль, так и налог на доходы физических лиц. Налог на прибыль удерживается учредителем до выплаты дивидендов и уплачивается в бюджет.

Налог на доходы физических лиц удерживается при выплате дивидендов и представляет собой процент от суммы дивидендов. Размер этого налога зависит от статуса участника общества и может варьироваться.

Налоги на возвращение вложений

Выплата участнику общества суммы, вложенной им в уставный капитал общества, также может быть облагаема налогами.

Налоги на отчуждение доли в уставном капитале

Отчуждение доли в уставном капитале общества может также подлежать налогообложению. При этом применяются различные налоговые ставки и правила для резидентов и нерезидентов.

Оптимизация налоговых платежей

С целью оптимизации налоговых платежей участникам общества рекомендуется проконсультироваться с юристами и налоговыми консультантами. Они помогут определить наиболее выгодные стратегии и предложат варианты уменьшения налоговых обязательств.

| Статус участника общества | Ставка налога на доходы физических лиц |

|---|---|

| Резидент | 13% |

| Нерезидент | 15% |

В итоге, налогообложение выплат участникам общества имеет свои особенности и требует внимательного рассмотрения. Необходимо принимать во внимание законодательство и проконсультироваться с профессионалами, чтобы оптимизировать налоговые платежи и избежать непредвиденных ситуаций.

Почему нельзя взять и потратить деньги

Недостаток финансовых резервов

Потратить всех своих денег в один момент может привести к тому, что в случае необходимости внезапных расходов не будет средств для их покрытия. Ведение надлежащего финансового планирования позволяет создать финансовые резервы на случай чрезвычайных ситуаций или участия в перспективных проектах.

Отсутствие инвестиций

Вложение денег в инвестиционные активы помогает увеличить свой капитал и получить дополнительный доход. Если все средства будут потрачены без разумного распределения, упущены будут возможности для инвестиций, которые могут оказаться очень выгодными в долгосрочной перспективе.

Риск неожиданных расходов

Жизнь полна неожиданностей, и никто не застрахован от внезапных финансовых затрат. Если все деньги будут потрачены, то их не будет при необходимости решить внезапно возникшие проблемы или покрыть внезапные расходы, такие как ремонт дома или ремонт автомобиля. Важно иметь финансовую подушку безопасности для покрытия таких расходов.

Отсутствие возможности для планирования

Потратив все деньги, становится сложно планировать свою финансовую будущую. Не будет средств на важные покупки или достижение долгосрочных финансовых целей, таких как покупка жилья или открытие собственного бизнеса. Разумное и стратегическое управление деньгами позволяет создать финансовую стабильность и обеспечить себе достойную жизнь.

Дивиденды: начисление и выплата, проводки в бухучете

Начисление дивидендов

Начисление дивидендов происходит на основании решения общего собрания учредителей компании. Обычно решение принимается один раз в год и определяет размер и способ выплаты дивидендов.

| Этапы начисления дивидендов: |

|---|

| Определение размера дивидендов |

| Принятие решения общим собранием учредителей |

| Уведомление учредителей о начислении дивидендов |

| Проведение бухгалтерских проводок |

| Выплата дивидендов учредителям |

Проводки в бухучете

После принятия решения общим собранием учредителей и уведомления учредителей о начислении дивидендов, необходимо провести соответствующие бухгалтерские проводки.

- Для начисления и регистрации суммы дивидендов используется счет 84 «Расчеты с учредителями».

- Сумма дивидендов отражается в дебете счета 84.

- Регистрация начисления дивидендов может быть дополнена проводкой по счету 99 «Прибыли и убытки».

- При выплате дивидендов проводка осуществляется со счета 84 на счет 51 «Расчетный счет учредителя» или другой счет, указанный учредителем.

Проводки в бухучете позволяют правильно отразить начисление и выплату дивидендов, обеспечивая прозрачность и достоверность финансовой отчетности компании.

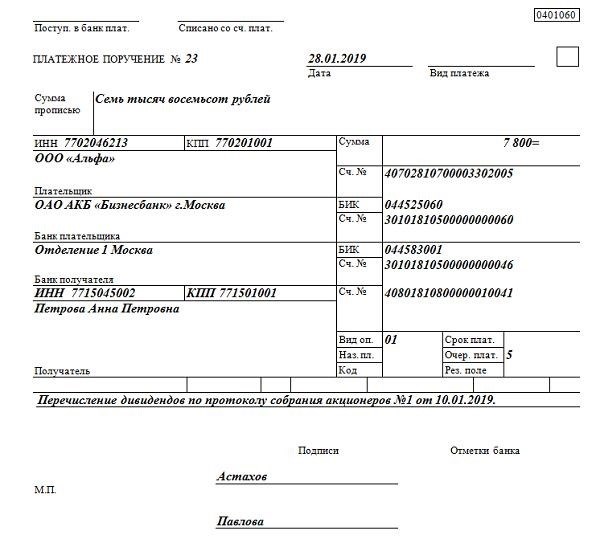

Начисление дивидендов: проводки

1. Определение суммы дивидендов:

Первым шагом является определение суммы дивидендов, которую компания готова выплатить учредителю. Данная сумма может быть рассчитана на основе финансовых результатов компании, подготовленных на отчетную дату. Важно учесть, что сумма дивидендов должна соответствовать положениям закона и уставу компании.

2. Подготовка документов:

После определения суммы дивидендов необходимо подготовить соответствующие документы, которые позволят оформить начисление и выплату дивидендов. В основу этих документов положатся данные учредительного договора и учетной политики компании. Важно отметить, что дивиденды должны быть подписаны руководителями компании и учредителями.

3. Проведение проводок:

Следующий шаг — проведение проводок по начислению дивидендов в учетной системе компании. Для этого необходимо использовать соответствующие счета учета, указанные в учетной политике. Например, дивиденды могут начисляться на счет «Расчеты с учредителями». Важно учесть, что проводки должны быть согласованы с бухгалтером компании и соответствовать требованиям законодательства.

4. Обновление бухгалтерской отчетности:

После проведения проводок необходимо обновить бухгалтерскую отчетность компании, чтобы отразить начисленные дивиденды. Это может включать обновление баланса, отчета о прибылях и убытках, а также других финансовых отчетов.

5. Выплата дивидендов:

Последним этапом является фактическая выплата дивидендов учредителю компании. Для этого необходимо использовать соответствующие документы, например, платежное поручение. Также важно отметить, что выплаты дивидендов могут быть облагаемы налогом, поэтому необходимо учесть требования налогового законодательства и произвести соответствующие удержания.

В итоге, проведение операций по начислению дивидендов требует выполнения ряда этапов, начиная от определения суммы дивидендов и подготовки необходимых документов, до проведения соответствующих проводок и фактической выплаты. Важно учесть также требования законодательства и учетной политики компании. Эффективное и правильное проведение всех операций гарантирует правомерность выплаты дивидендов и обеспечивает финансовую прозрачность компании.