Оформление заявления в налоговую инспекцию на отмену решения налоговой может быть сложной и запутанной процедурой. Однако, чтобы с успехом отменить решение налоговой, необходимо соблюдать определенные правила и формулировки. В данной статье приведены советы и рекомендации о том, как правильно оформить заявление в налоговую инспекцию на отмену решения налоговой, с минимальными шансами на его отклонение.

Методы оптимизации налогов

Методы оптимизации налогов представляют собой набор стратегий и действий, которые позволяют владельцам и руководителям предприятий минимизировать налоговые платежи, при этом соблюдая требования законодательства. Ниже представлены некоторые из основных методов оптимизации налогов.

1. Легальные налоговые льготы

Налоговое законодательство может предусматривать различные льготы для определенных категорий предприятий или отраслей. Обращение в налоговую инспекцию и выяснение возможности применения таких льгот может существенно снизить налоговую нагрузку.

2. Оптимальное использование налоговых ставок

В зависимости от типа деятельности предприятия и его размеров, могут предусматриваться различные налоговые ставки. Если они имеются, руководство предприятия может разработать стратегию, направленную на максимальное использование более низких ставок.

3. Применение налоговых вычетов и субсидий

Налоговое законодательство может предусматривать возможность применения налоговых вычетов и получения субсидий. Использование этих мер может позволить существенно снизить налоговые платежи предприятия.

4. Структурирование бизнеса

Один из методов оптимизации налогов заключается в специальной организации бизнеса или его структурных подразделений для минимизации налоговых платежей. Например, создание дочерних компаний в странах с более низкими налоговыми ставками может снизить общую налоговую нагрузку.

5. Активное использование налоговых отчетов

Оптимизация налоговых платежей также может быть достигнута через более активное использование соответствующих налоговых отчетов. Четкое и точное представление информации о доходах и расходах предприятия даст возможность оптимизировать налоговую базу и минимизировать налоговые обязательства.

6. Повышение квалификации сотрудников

Хорошо обученные сотрудники позволяют грамотно применять методы оптимизации налогов и избежать возможных ошибок в налоговой отчетности. Инвестиции в повышение квалификации сотрудников могут себя оправдать в виде снижения налоговых платежей.

7. Участие в налоговых планированиях и консультациях

Специалисты по налоговому праву могут помочь предприятию разработать оптимальную стратегию налогового планирования и провести необходимые консультации. Это поможет грамотно применять доступные методы оптимизации налогов и избежать негативных последствий несоблюдения налогового законодательства.

8. Оценка рисков

Для более эффективной оптимизации налогов необходима оценка всех возможных рисков и исправление выявленных нарушений. Регулярная проверка налоговой отчетности и своевременное внесение корректировок поможет избежать неудобных ситуаций при аудите со стороны налоговых органов.

9. Соблюдение налогового законодательства

Самый важный метод оптимизации налогов – полное соблюдение требований налогового законодательства. Правильное ведение бухгалтерии, исполнение всех налоговых обязательств и предоставление точной информации может предотвратить негативные последствия иска со стороны налоговых органов.

Правила подачи жалобы

1. Точность и ясность

Первое правило подачи жалобы — предоставить максимально точную и ясную информацию о решении налоговой инспекции, которое вы хотите отменить. Указывайте дату решения, номер документа, а также конкретные пункты, которые вызывают у вас возражения.

2. Сроки подачи

Следующий важный момент — соблюдение сроков подачи жалобы. Обратите внимание на то, что у вас может быть определенное количество дней для подачи жалобы, которое может отличаться в зависимости от типа решения налоговой инспекции. Обязательно изучите законодательство, чтобы не упустить сроки.

3. Документальное обоснование

При подаче жалобы необходимо предоставить документальное обоснование ваших аргументов. Это может быть расчет налоговых показателей, законодательные акты, предыдущие решения судов и другие документы, которые подтверждают вашу позицию. Чем более обоснованными будут ваши аргументы, тем выше вероятность положительного решения.

4. Форма и порядок подачи

Определите правильную форму и порядок подачи жалобы. Это может быть личное обращение в налоговую инспекцию, направление письма, отправление почтой или даже электронная подача через специальную систему. Важно соблюдать требования, чтобы ваша жалоба была принята к рассмотрению.

5. Участие юриста

В случае особой сложности ситуации рекомендуется обратиться за помощью к юристу. Он вам поможет разобраться в деталях и подготовить достаточно юридически грамотную жалобу. Участие профессионала может повысить ваши шансы на отмену решения налоговой инспекции.

6. Стержневые аргументы

Выделите основные, стержневые аргументы, которые будут лежать в основе вашей жалобы. Сфокусируйтесь на существенных фактах и доказательствах, чтобы вызвать интерес и уважение со стороны комиссии по рассмотрению жалоб.

7. Соблюдение процедуры

В процессе рассмотрения жалобы необходимо соблюдать все процедурные требования. Отвечайте на запросы и предоставляйте дополнительные документы своевременно. Также будьте готовы к личному присутствию на заседании, если это потребуется.

Соблюдение этих правил может помочь вам повысить вероятность отмены решения налоговой инспекции. Однако, каждая ситуация индивидуальна, поэтому рекомендуется обратиться к юристу для получения конкретных рекомендаций в вашем случае.

Какие документы следует приложить к заявлению в арбитражный суд

При подаче заявления в арбитражный суд необходимо приложить определенные документы, которые подтверждают и обосновывают основания вашего иска. От правильного оформления и правильного выбора документов будет зависеть результат вашего иска.

Ниже приведены основные документы, которые следует приложить к заявлению в арбитражный суд:

1. Заявление в письменной форме

Заявление должно быть составлено в письменной форме и подписано истцом. В заявлении следует указать фамилию, имя, отчество и адрес истца, а также фамилию, имя, отчество и адрес ответчика — стороны, против которой предъявляется иск.

2. Документы, подтверждающие основания исковых требований

Основания исковых требований должны быть подтверждены документами, такими как:

- Договоры, которые регулируют отношения между сторонами;

- Счета, накладные, квитанции и другие документы, подтверждающие факт выполнения или невыполнения обязательств;

- Письменные доказательства (письма, электронные письма, сообщения и т.д.), подтверждающие основания вашего иска;

- Справки, заключения, экспертные оценки и другие подтверждающие документы;

- Иные документы, которые могут иметь значение для рассмотрения вашего иска.

3. Документы, подтверждающие право на исковую защиту

Для правильной иска необходимо предоставить документы, которые подтверждают ваши права на исковую защиту. Это могут быть:

- Договоры, свидетельствующие о вашем праве на предъявление иска;

- Решения органов, которые подтверждают ваши права (например, выписки из реестра собственников);

- Документы, подтверждающие ваше право на наследство или право собственности;

- Иные документы, подтверждающие ваше право на защиту.

4. Документы, устанавливающие разумность и обоснованность претензии

Для того чтобы ваш иск был признан обоснованным и разумным, следует предоставить документы, которые подтверждают сумму исковых требований, а также причину их возникновения. К таким документам могут относиться:

- Счета на оплату, расчеты;

- Договоры, в которых прописана сумма исковых требований;

- Документы, подтверждающие причину возникновения претензии (например, акты сверки, протоколы разногласий, документы судебных или административных органов);

- Иные документы, которые могут подтвердить разумность и обоснованность вашей претензии.

5. Документы, подтверждающие возможность применения мер принудительного исполнения

Если в исковых требованиях предусмотрено применение мер принудительного исполнения, следует приложить документы, которые подтверждают возможность такого применения. К таким документам могут относиться:

- Решения других судов или арбитражных органов о применении мер принудительного исполнения;

- Документы, подтверждающие наличие имущества, которое может быть подвергнуто исполнению;

- Иные документы, которые могут подтвердить возможность применения мер принудительного исполнения.

Подача заявления в арбитражный суд с приложением всех необходимых документов повышает шансы на положительное решение суда и успешное разрешение спора.

Сроки вручения акта камеральной проверки

Установленные сроки вручения акта камеральной проверки:

- Для государственных организаций и юридических лиц — в течение 15 рабочих дней с момента окончания проверки;

- Для индивидуальных предпринимателей — в течение 10 рабочих дней с момента окончания проверки;

- Для физических лиц — в течение 5 рабочих дней с момента окончания проверки, за исключением случаев, когда в связи с особенностями проводимой проверки эти сроки могут быть увеличены.

Следует отметить, что в случае несогласия с актом камеральной проверки, налогоплательщик имеет право обжаловать его в установленном законом порядке. Однако для осуществления данного права необходимо проявить внимательность и следить за своевременным получением акта.

Последствия нарушения сроков вручения акта камеральной проверки:

Задержка вручения акта камеральной проверки налогоплательщику может повлечь за собой следующие последствия:

- При возникновении несогласия с актом, налогоплательщик может пропустить срок обжалования в установленный законом порядок;

- Несвоевременное получение акта может привести к просрочке оплаты налогов или штрафов, что может повлечь дополнительные финансовые затраты;

- Задержка акта камеральной проверки может вызвать неудовлетворительные последствия при проведении последующих проверок со стороны налоговой инспекции.

Сроки вручения акта камеральной проверки имеют большое значение для налогоплательщика, поскольку от их соблюдения зависят его права и обязанности. Поэтому необходимо внимательно отслеживать сроки и принимать соответствующие меры при задержке вручения акта. Налогоплательщик также может обратиться к юристу или специалисту по налоговому праву для получения квалифицированной помощи в данной ситуации.

Составление возражения на претензии, содержащиеся в акте налоговой проверки

Акт налоговой проверки может содержать претензии, с которыми вы не согласны. В таком случае вам необходимо составить возражение, которое будет являться обоснованием вашей позиции и причинами, почему эти претензии не могут быть приняты налоговой инспекцией.

1. Введение

Начните ваше возражение с введения, где укажите дату составления возражения, наименование налоговой инспекции и номер акта налоговой проверки.

2. Опровержение фактов

- Перечислите факты, указанные в акте налоговой проверки, с которыми вы не согласны.

- Приведите аргументы и доказательства, опровергающие эти факты.

- Указывайте на возможные ошибки, противоречия или недостаточность доказательств, сделанные налоговой инспекцией.

3. Противоречия в применяемом законодательстве

Укажите противоречия в применяемом законодательстве, которые могут возникнуть в связи с претензиями, содержащимися в акте налоговой проверки. Приведите ссылки на соответствующие статьи или нормы, которые могут подтвердить вашу позицию.

4. Анализ применимых судебных практик

Приведите примеры из судебной практики, которые подтверждают вашу позицию и опровергают претензии налоговой инспекции. Укажите на аналогичные решения судов, которые могут применяться в вашей ситуации.

В заключении вашего возражения подведите итоги и укажите на то, что претензии налоговой инспекции не могут быть приняты, так как они основаны на ошибочных фактах, противоречат законодательству и не соответствуют судебной практике. Запросите отмену решения налоговой инспекции, основываясь на вашем возражении и предоставленных доказательствах.

Составление качественного возражения может быть сложным и требует знания налогового законодательства и судебной практики. Если у вас возникли сомнения или вопросы, лучше обратиться к опытному специалисту в области налогового права, который поможет вам в составлении возражения и защите ваших прав и интересов.

Как писать жалобу

1. Определите адресата

Перед тем, как начать писать жалобу, необходимо определить адресата – лицо или орган, которому будет направлена жалоба. Важно уточнить его полное название и точный почтовый адрес.

2. Укажите вводную информацию

В начале жалобы необходимо указать ваше полное имя и контактные данные, чтобы было возможно с вами связаться в дальнейшем. Также укажите дату, чтобы отразить хронологию событий.

3. Опишите суть проблемы

В основной части жалобы детально опишите суть вашей проблемы. Перечислите все факты и обстоятельства, которые имеют значение для решения вопроса. Используйте четкий и логичный язык. Если возможно, приложите копии документов в подтверждение ваших слов.

4. Сформулируйте требования

В следующем разделе жалобы выразите свои требования. Укажите, что именно вы желаете получить в результате рассмотрения вашей жалобы – отмену решения, компенсацию убытков, изменение условий и т.д. Будьте конкретны и доходчивы.

5. Приложите доказательства

Если у вас есть какие-либо доказательства, приложите их к жалобе. Это могут быть копии документов, фотографии, видеозаписи и т.д. Важно, чтобы доказательства были четкими и убедительными.

6. Завершите жалобу

Завершите свою жалобу благодарностью за рассмотрение вашего обращения и укажите свои контактные данные еще раз. Не забудьте поставить подпись и дату.

Соблюдение правил оформления жалобы поможет увеличить вероятность положительного результата и дать возможность вам отстоять свои права.

Что проверить в акте

1. Правильность оформления

Первым шагом следует проверить правильность оформления акта. Убедитесь в наличии всех необходимых реквизитов, таких как наименование органа, фамилия и должность лица, составившего акт, дата проведения проверки, наименование и ИНН организации.

2. Соответствие сведений хозяйственной деятельности

Проверьте соответствие сведений, указанных в акте, с действительными фактами вашей хозяйственной деятельности. Если есть расхождения, необходимо сразу же обратиться в налоговую инспекцию для исправления акта.

3. Обоснованность налоговых обязательств

Анализируйте обоснованность налоговых обязательств, указанных в акте. При наличии сомнений в правильности расчетов или использования норм и правил налогообложения, рекомендуется обратиться к юристу для проведения проверки и подготовки аргументированного обращения в налоговую инспекцию.

4. Соблюдение процедуры

Проверьте, была ли соблюдена процедура при проведении проверки и составлении акта. Внимательно изучите документы, которые должны были быть представлены вам перед началом проверки. Если ваши права нарушены, имеет смысл обжаловать акт в соответствующих органах.

5. Правильность подписей и печати

Проверьте правильность подписей и наличие печати на акте как на стороне органа, так и на вашей стороне. Отсутствие подписей или печати может стать основанием для обращения в налоговую инспекцию с просьбой отклонить акт или его части.

6. Соответствие акта законодательству

Проверьте соответствие акта законодательству. Если вы обнаружите нарушения или несоответствия, необходимо составить обоснованное обращение в налоговую инспекцию с просьбой отменить решение налоговой на основании указания на недостатки акта.

Важно помнить, что акт является основанием для принятия решения налоговой инспекцией, поэтому следует внимательно проверять его на корректность и правильность данных. В случае выявления ошибок или нарушений в акте, обращайтесь в налоговую инспекцию с просьбой исправить документ или отменить принятое решение.

Что делать в случае несогласия с актом налоговой проверки?

1. Ознакомьтесь с содержанием акта налоговой проверки

Перед тем, как принимать какие-либо действия, важно внимательно изучить содержание акта налоговой проверки. Обратите внимание на наименование и номер акта, сроки и порядок обжалования, а также на конкретные нарушения и предполагаемые суммы налоговых задолженностей.

2. Подготовьте и подайте мотивированную жалобу на акт налоговой проверки

После тщательного анализа акта налоговой проверки рекомендуется подготовить и подать мотивированную жалобу на акт. В жалобе следует указать все существенные нарушения, доказательства и доводы, подтверждающие несогласие с содержанием акта. Жалоба должна быть подписана руководителем организации или уполномоченным лицом.

3. Обратитесь в налоговую инспекцию по месту нахождения

После подачи жалобы необходимо обратиться в налоговую инспекцию по месту нахождения организации для ознакомления с материалами налоговой проверки, включая документы, на основании которых было принято решение. Это поможет вам лучше понять ситуацию и подготовиться к дальнейшим юридическим действиям.

4. Составьте и подайте административную или судебную жалобу

После ознакомления с материалами налоговой проверки, в зависимости от конкретной ситуации, следует решить, подавать ли административную или судебную жалобу. Административная жалоба подается в налоговую инспекцию, а судебная – в арбитражный суд. В обоих случаях следует представить доказательства и аргументы в защиту своей позиции.

5. Разработайте стратегию защиты

Важно разработать стратегию защиты, основываясь на законодательстве и предыдущих судебных решениях по аналогичным делам. Если у вас нет достаточных знаний в области налогового права, рекомендуется обратиться к специалистам – юристам или бухгалтерам, имеющим опыт в подобных ситуациях. Они помогут вам разработать наиболее эффективную стратегию и провести ваше дело в суде.

6. Защищайте свои права в суде

При судебном разбирательстве следует активно защищать свои права, представлять аргументы и доказательства, участвовать в слушаниях и давать пояснения по существу дела. В случае необходимости, вы можете обратиться за помощью к специализированным юристам, которые обладают опытом ведения дел в суде.

Следуя этим шагам и обратившись за квалифицированной помощью, вы можете повысить свои шансы на успешное обжалование акта налоговой проверки и защиту своих прав и интересов.

Каковы сроки обжалования решения налогового органа в арбитражном суде

В случае несогласия с решением налогового органа, налогоплательщику предоставляется право обжаловать данное решение в арбитражном суде. Однако существуют определенные сроки, которые необходимо соблюдать при обжаловании для того, чтобы претензии налогоплательщика были рассмотрены компетентными органами.

Срок обжалования

Срок обжалования решения налогового органа в арбитражном суде установлен законодательством и зависит от различных обстоятельств.

- Общий срок обжалования составляет 3 месяца со дня получения решения налоговым органом.

- В случае несогласия с внепроцедурными актами налогового органа, срок обжалования составляет 1 месяц со дня получения акта. К таким актам относятся например, акты о наложении штрафов или акты о проверке.

- При обжаловании решения налогового органа, принятого в результате выездной налоговой проверки, срок составляет 1 месяц со дня получения решения.

Процедура обжалования

Для обжалования решения налогового органа в арбитражном суде необходимо выполнить следующие действия:

- Подготовить и подать жалобу в арбитражный суд в установленные сроки.

- После подачи жалобы суд будет пересылать налоговому органу запрос на предоставление материалов дела.

- Налоговый орган должен в установленный срок представить запрошенные материалы.

- Далее будет проведено судебное разбирательство по делу и принято решение суда.

Результат обжалования

В результате обжалования решения налогового органа в арбитражном суде может быть принято следующее решение:

- Удовлетворение жалобы и отмена решения налогового органа.

- Отказ в удовлетворении жалобы и подтверждение законности решения налогового органа.

- Частичное удовлетворение жалобы с изменением некоторых аспектов решения.

Итак, соблюдение установленных сроков обжалования решения налогового органа в арбитражном суде имеет важное значение для того, чтобы налогоплательщик мог представить свои аргументы и защитить свои права перед компетентными органами.

Какие решения налоговой можно обжаловать

В процессе взаимодействия с налоговыми органами, иногда возникают ситуации, когда необходимо обжаловать принятые решения. Вот некоторые типичные решения налоговой, которые можно обжаловать:

- Начальное решение о начислении налогов — если вы считаете, что начисленные вам налоги неправильно определены или что вам были неправильно применены льготы или преференции, вы имеете право обжаловать это решение.

- Решение о штрафах и пени — если вам были наложены штрафы или начислены пени, вы можете обратиться в налоговую инспекцию с просьбой об отмене или снижении этих санкций.

- Отказ в применении льготы или налоговой ставки — если вам отказали в применении льготы или налоговой ставки, на которую вы считаете себя иметь право, вы можете обратиться в налоговую инспекцию с просьбой пересмотра этого решения.

- Решение о признании расходов необоснованными — если вам отказали в признании определенных расходов, которые вы считаете обоснованными, вы можете обжаловать это решение и предоставить дополнительные доказательства.

- Решение о возврате налогов — если вам был отказан в возврате переплаченных налогов, вы можете обжаловать это решение и предоставить документы, подтверждающие ваше право на возврат.

В каждом конкретном случае необходимо анализировать основания и сроки для обжалования решений налоговой. Важно составить правильное заявление и предоставить необходимые документы и доказательства.

В каких случаях жалобу оставят без рассмотрения

При подаче жалобы в налоговую инспекцию на отмену решения налоговой, необходимо учитывать определенные правила и условия. В противном случае, ваша жалоба может быть оставлена без рассмотрения из-за несоблюдения требований, установленных законодательством. Рассмотрим основные случаи, в которых жалоба может быть отклонена.

1. Несоблюдение сроков подачи жалобы

Одним из важных условий подачи жалобы является соблюдение установленных сроков. Если жалоба подана позднее установленного законом времени, она может быть отклонена без рассмотрения.

2. Отсутствие обоснования жалобы

Для того, чтобы жалоба была рассмотрена, она должна содержать четкое обоснование причин, по которым вы не согласны с решением налоговой инспекции. Если такое обоснование отсутствует, ваша жалоба может быть отклонена.

3. Несоответствие форме и содержанию жалобы

Установленные законодательством требования относительно содержания и формы жалобы должны быть строго соблюдены. Если при подаче жалобы были допущены существенные нарушения в оформлении, например, если жалоба не соответствует требованиям к описанию фактов или не содержит необходимых документов, она может быть оставлена без рассмотрения.

4. Неправильное обращение

Обращение должно быть направлено только в соответствующую налоговую инспекцию, которая приняла решение, на отмену которого вы жалуетесь. Если вы ошиблись в адресе, или обратились в неправильный орган, ваша жалоба может быть отклонена.

5. Повторное обращение по одному и тому же вопросу

Если ваша жалоба уже была рассмотрена и решение уже вынесено, повторное обращение с тем же самым вопросом может быть отклонено. Также, если ваша жалоба была рассмотрена и отклонена ранее, и вы не предоставили новых существенных доказательств в поддержку своих требований, то жалоба может быть оставлена без рассмотрения.

Почему налоговый орган может оставить жалобу без рассмотрения?

В ряде случаев налоговый орган может оставить жалобу без рассмотрения, не принимая ее к производству. Это может произойти по следующим причинам:

1. Недостаточное оформление жалобы

Если жалоба не соответствует требованиям к ее оформлению, налоговый орган может отказаться от ее рассмотрения. Например, важно указать полные реквизиты налогоплательщика, подписать жалобу должностным лицом с должными полномочиями, приложить копии всех необходимых документов и т.д. Несоблюдение этих требований может привести к отказу в рассмотрении жалобы.

2. Истечение срока подачи жалобы

Если налогоплательщик не подает жалобу в установленные законодательством сроки, налоговый орган может отклонить ее без рассмотрения. Сроки подачи жалобы могут варьироваться в зависимости от конкретной ситуации и типа решения налогового органа. Важно учитывать сроки и не пропускать их, чтобы жалоба была рассмотрена компетентными органами.

3. Отсутствие достаточных оснований для подачи жалобы

Налоговый орган может отказать в рассмотрении жалобы, если у налогоплательщика нет достаточных оснований для ее подачи. Например, если налоговое решение было вынесено в соответствии с законодательством и были учтены все данные и доказательства, то налогоплательщик имеет мало шансов на успешную жалобу. Важно иметь обоснованные основания для подачи жалобы.

4. Несоответствие жалобы формальным требованиям

Если жалоба налогоплательщика не соответствует формальным требованиям, налоговый орган может оставить ее без рассмотрения. Например, если жалоба написана не на официальном бланке, отсутствует подпись или печать налогоплательщика или не соблюдаются другие формальные требования, она может быть отклонена без рассмотрения.

5. Несоответствие жалобы требованиям к содержанию

Если жалоба не соответствует требованиям к содержанию, налоговый орган может не принимать ее к рассмотрению. Например, если в жалобе отсутствуют обоснования, почему решение налогового органа является ошибочным или незаконным, или жалоба содержит необоснованные претензии, она может быть оставлена без рассмотрения. Важно сформулировать содержание жалобы четко и логично.

Для того чтобы жалоба была принята налоговым органом и рассмотрена, необходимо не только иметь веские основания для подачи жалобы, но и правильно оформить ее с учетом требований законодательства и внутренних правил налоговых органов. Только в этом случае будет возможность получить рассмотрение своей жалобы и возможное изменение решения налогового органа.

Каковы шансы выиграть спор с налоговой?

Спор с налоговой инспекцией может возникнуть по различным причинам, и часто люди задаются вопросом: каковы шансы на успех? Ответ на этот вопрос зависит от множества факторов, однако внимательное изучение законодательства и правильная подготовка могут существенно повысить шансы на выигрыш спора с налоговой.

Какие факторы влияют на шансы на успех?

- Соблюдение законодательства. При подготовке доказательств необходимо аккуратно изучить налоговое законодательство и представить все необходимые документы, подтверждающие правомерность действий.

- Квалификация юриста. Важно обратиться за помощью к опытному специалисту, который знает все нюансы налоговой системы и сможет правильно представить вашу позицию в споре.

- Качество доказательств. Чем более убедительными будут представленные вами доказательства, тем выше шансы на успех. Важно собрать все необходимые документы и представить их в правильной форме.

- Судебная практика. Изучение решений судов по аналогичным делам может помочь в подготовке к спору и повысить шансы на успех.

Цитата:

«Ключевым фактором успеха в споре с налоговой является правильная юридическая аргументация и компетентное представление интересов клиента».

Шансы на успех в зависимости от типа спора

В зависимости от того, какой именно спор возник с налоговой инспекцией, шансы на успех могут различаться. Ниже приведены примеры различных типов споров и их возможные шансы на успех:

| Тип спора | Шансы на успех |

|---|---|

| Спор о размере налогового платежа | Высокие шансы в случае правильной аргументации и представления доказательств. |

| Спор о правильности расчета налогов | Высокие шансы при наличии точных доказательств и анализе судебной практики. |

| Спор о применении налоговых льгот | Шансы зависят от обоснованности требований и правильного представления доказательств. |

В каждом конкретном случае шансы на успех могут быть различными, поэтому рекомендуется обратиться к опытному юристу, который поможет оценить ситуацию и подготовиться к спору с налоговой инспекцией.

Как подать апелляционную жалобу на решение налоговой

1. Ознакомьтесь с решением налоговой инспекции

Перед подачей апелляционной жалобы необходимо внимательно изучить решение налоговой инспекции, чтобы понять причины отказа или решения в вашем случае. Обратите внимание на все основные аспекты, такие как сумма налогов и пени, сроки и условия платежа и другие важные детали.

2. Подготовьте апелляционную жалобу

Для подачи апелляционной жалобы вам понадобится составить соответствующий документ, который будет содержать следующую информацию:

- Название и адрес налоговой инспекции, принявшей решение;

- Дата вынесения решения;

- Ваше полное имя и контактные данные;

- Детальное описание причин, по которым вы требуете отмены решения налоговой. Ваши аргументы должны быть четкими, логичными и основываться на фактах;

- Запрос на осуществление административной процедуры рассмотрения апелляционного обжалования;

- Подпись и дата.

3. Подайте апелляционную жалобу

После того, как вы подготовили апелляционную жалобу, вам необходимо ее подать в налоговую инспекцию. Старайтесь сделать это в установленные сроки, указанные в решении налоговой. Предоставьте налоговой оригинал жалобы и копии всех необходимых документов, подтверждающих ваши аргументы.

4. Ожидайте решения налоговой инспекции

После получения вашей апелляционной жалобы, налоговая инспекция должна рассмотреть ваш случай повторно. Вам будет сообщено о решении, принятом в результате этого рассмотрения. Обычно налоговая инспекция имеет определенный срок для принятия нового решения.

5. Обратитесь к суду в случае недовольства

В случае, если вам не удастся добиться отмены решения налоговой инспекции, вы всегда можете обратиться в суд. Подготовьте соответствующие документы и обратитесь к адвокату для консультации и представления ваших интересов в суде. Судебный процесс может длиться некоторое время, но с надлежащей защитой своих прав вы можете достичь желаемого результата.

Подача апелляционной жалобы на решение налоговой инспекции может быть сложным процессом, но при соблюдении приведенных выше шагов, вы повысите свои шансы на положительный исход.

Моё дело Бюро: помощь в оформлении заявления в налоговую инспекцию на отмену решения налоговой

Если вам необходимо оформить заявление в налоговую инспекцию на отмену решения налоговой, то Моё дело Бюро может предоставить вам квалифицированную помощь. С опытными юристами и большим практическим опытом, мы поможем вам составить юридически грамотное заявление, чтобы у вас были все шансы на успешное разрешение вашей ситуации.

Преимущества обратиться в Моё дело Бюро:

- Квалифицированные юристы с опытом работы в налоговой сфере

- Индивидуальный подход к каждому клиенту и его ситуации

- Юридическая грамотность и знание актуальных налоговых законов

- Составление заявления с учетом особенностей вашей ситуации

- Подготовка всех необходимых документов для подачи заявления

- Поддержка и консультации на всех этапах рассмотрения заявления

Процедура оказания услуги:

1. Консультация с нашим юристом, на которой мы соберем все необходимые детали о вашей ситуации и решим, каковы ваши шансы на успешное разрешение.

2. Составление юридически грамотного заявления, которое будет содержать все необходимые аргументы о неправомерности решения налоговой.

3. Сбор необходимых документов для подачи заявления.

4. Представление заявления в налоговую инспекцию и отслеживание процесса рассмотрения.

5. Консультации и поддержка на всех этапах рассмотрения заявления.

Пример заявления:

Уважаемые сотрудники налоговой инспекции!

Я, [ФИО], обращаюсь к вам с заявлением о несогласии с решением налоговой инспекции [название решения] от [дата решения].

| Основание заявления: | [Укажите основание заявления, например, неправомерность принятого решения, ошибки в расчетах и т.д.] |

| Аргументы: | [Укажите конкретные аргументы, подтверждающие вашу позицию и неправомерность решения] |

| Просьба: | [Укажите, что вы ожидаете от заявления, например, отмены решения, пересмотра решения, устранения ошибок и т.д.] |

Я прошу вас рассмотреть данное заявление с должным вниманием и принять решение в соответствии с действующим законодательством.

С уважением,

[ФИО]

Моё дело Бюро — ваш надежный партнер в оформлении заявления в налоговую инспекцию на отмену решения налоговой. Обратившись к нам, вы можете быть уверены, что ваше дело будет рассмотрено квалифицированными специалистами, и мы предоставим вам необходимую поддержку на каждом этапе процесса.

Подача иска в суд

Подача иска в суд требует определенной подготовки и следования определенной процедуре. Вот несколько шагов, которые следует предпринять при подаче иска в суд:

1. Подготовка документов

Перед подачей иска в суд необходимо тщательно подготовить все необходимые документы. Это включает в себя:

- Собрать и систематизировать все доказательства, подтверждающие нарушение прав.

- Составить исковое заявление, в котором четко изложить претензии, требования и основания иска.

- Подготовить копии всех необходимых документов и прочих материалов.

2. Обращение в суд

Следующим шагом является обращение в суд для подачи иска. Обратитесь в суд, который имеет компетенцию в данной области.

3. Оплата государственной пошлины

Перед подачей иска необходимо оплатить государственную пошлину. Размер пошлины зависит от вида иска и его стоимости.

4. Регистрация иска

После оплаты пошлины суд регистрирует иск. Вам будет выдан лицевой счет и установлен срок подачи документов и доказательств.

5. Представление доказательств

На судебном заседании вы будете представлять свои документы и доказательства. Важно подготовиться заранее и предоставить все необходимые доказательства, чтобы убедить суд в обоснованности вашего иска.

6. Принятие решения судом

После рассмотрения всех материалов и доводов сторон, суд принимает решение по делу. Решение может быть в вашу пользу или в пользу налоговой инспекции.

7. Обжалование решения суда

Если вы не согласны с решением суда, у вас есть право подать апелляцию или кассацию в вышестоящий суд или в Верховный суд. Обжалование решения должно быть подано в установленный срок и в соответствии с процедурой.

Подача иска в суд — это важный и ответственный шаг, который требует хорошей подготовки и знания процедуры. Следуя описанным шагам и правилам, вы увеличиваете свои шансы на успешное разрешение спора в судебном порядке.

Куда обратиться, чтобы оспорить решение налогового органа?

Если вы не согласны с решением налогового органа и считаете его неправомерным или ошибочным, у вас есть возможность обжаловать данное решение. Для этого следует обратиться в соответствующий орган, который занимается рассмотрением жалоб на действия и решения налоговых органов.

Комитет по контролю и надзору в сфере налогов и сборов

Один из основных органов, в который можно обратиться с жалобой на решение налогового органа, — это Комитет по контролю и надзору в сфере налогов и сборов. Этот орган занимается рассмотрением жалоб и принимает решение по каждому конкретному случаю.

Уполномоченный по защите прав налогоплательщиков

Еще один орган, куда можно обратиться с жалобой на решение налогового органа, — это Уполномоченный по защите прав налогоплательщиков. Уполномоченный занимается защитой прав налогоплательщиков и рассмотрением жалоб на действия налоговых органов, включая решения, принятые ими.

Арбитражный суд

Также можно попробовать оспорить решение налогового органа в арбитражном суде. Арбитражный суд рассматривает споры, связанные с налогообложением и деятельностью налоговых органов. Однако, для этого важно иметь достаточные доказательства и юридически обоснованные аргументы.

Порядок обжалования решения налогового органа

При обращении с жалобой на решение налогового органа необходимо соблюдать определенные процедурные правила:

- Подготовьте письменное заявление, в котором указывайте свое полное ФИО, данные паспорта, контактные данные, наименование и адрес налогового органа, принявшего решение, а также детальное описание спорного решения и аргументы, почему оно является неправомерным или ошибочным.

- Приложите копии документов, подтверждающих вашу позицию и доказывающих неправомерность решения.

- Обратитесь в выбранный вами орган с жалобой, предоставив все необходимые документы и объяснив суть вашей претензии.

- Дождитесь рассмотрения жалобы и получите ответ на вашу жалобу.

Важно помнить, что несоблюдение процедурных правил и отсутствие юридических аргументов может стать причиной отклонения вашей жалобы.

Возражения на акт

Уважаемые сотрудники налоговой инспекции,

Я обращаюсь к вам с возражениями на акт, который был выдан мне вашей инспекцией. Я считаю, что в данном акте содержатся ошибочные или неправомерные действия со стороны ваших сотрудников и хотел бы оспорить его.

Оспариваемые факты

Возражения на акт основываются на следующих фактах:

- Недостаточное или ошибочное использование фактов в акте;

- Несоблюдение процедур и правил, установленных законом;

- Неправомерные толкования законодательства;

- Ошибка в расчетах или оценке;

- Нарушение моих прав и интересов в результате вынесения акта.

Доказательства

Возражения на акт опираются на следующие доводы и доказательства:

- Приложенные копии документов и материалов, подтверждающие ошибки или неправомерные действия;

- Анализ законодательства и нормативных актов, доказывающий неправильное его толкование или применение в акте;

- Экспертные заключения или мнения специалистов, подтверждающие ошибки или неправомерные действия.

Требования

На основании вышеизложенного, я прошу вас:

- Отменить акт и принять решение в соответствии с правильным толкованием законодательства;

- Провести повторную проверку налоговых обязательств, учитывая предоставленные мной доказательства;

- Восстановить мои права и интересы, нарушенные в результате неправомерных действий в акте.

Благодарю вас за внимание к данному заявлению и надеюсь на справедливое рассмотрение моего дела.

Подача жалобы или апелляционной жалобы

1. Анализ решения налоговой инспекции

Первым шагом необходимо внимательно изучить решение налоговой инспекции, с которым вы не согласны. Опишите в подробностях свои аргументы и причины, почему вы считаете данное решение несправедливым или ошибочным. Важно указать на конкретные факты и нормы закона, которые подтверждают вашу точку зрения.

2. Подготовка жалобы или апелляционной жалобы

На этом этапе следует составить саму жалобу или апелляционную жалобу. Важно соблюдать формальности и оформить документ в соответствии с требованиями, определенными законом. Укажите ваше ФИО, адрес, контактную информацию, а также дату и номер решения налоговой инспекции, которое вы обжалуете. Включите в жалобу все необходимые аргументы и приведите ссылки на законодательные акты, подтверждающие вашу позицию.

3. Отправка жалобы или апелляционной жалобы

После подготовки жалобы или апелляционной жалобы необходимо отправить ее в налоговую инспекцию. Важно убедиться, что документ доставлен в полном объеме и в установленные сроки. Рекомендуется отправить жалобу по почте с уведомлением о вручении или с использованием электронной почты с запросом о подтверждении получения.

4. Отслеживание рассмотрения жалобы или апелляционной жалобы

После отправки жалобы или апелляционной жалобы важно отслеживать ее рассмотрение. Налоговая инспекция обязана рассмотреть вашу жалобу в установленные законом сроки и принять соответствующее решение. Если вы не получите ответ в указанный срок, рекомендуется обратиться в налоговую инспекцию с запросом о состоянии рассмотрения вашей жалобы.

5. Обжалование решения налоговой инспекции

Если вы не согласны с решением налоговой инспекции, которое было принято по вашей жалобе, вы имеете право обжаловать его в судебном порядке. Для этого необходимо написать апелляцию в соответствующую инстанцию и указать причины, по которым вы считаете, что решение налоговой инспекции было принято неправильно. Следует заметить, что в судебном порядке рассмотрение вашей апелляции может занять некоторое время.

Подача жалобы или апелляционной жалобы – это ваше право как налогоплательщика. Следуйте описанным выше шагам, чтобы защитить свои интересы и добиться справедливого решения в вашем случае.

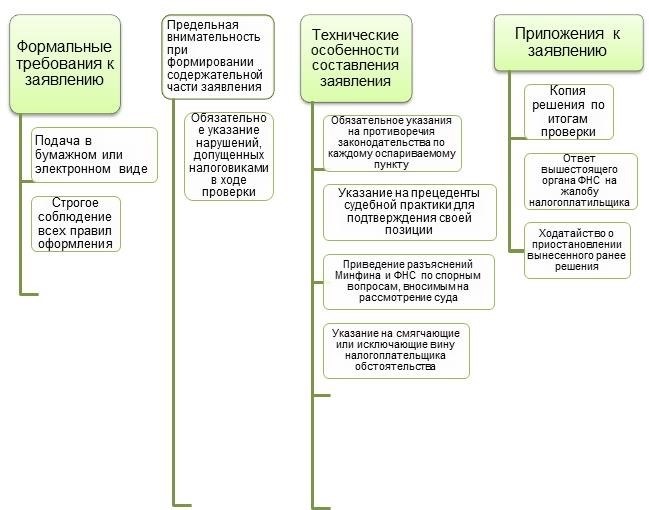

Технические тонкости оформления заявления

1. Заголовок и контактная информация

Заголовок заявления должен быть четким и информативным. Он должен содержать ваше ФИО, а также указывать, что вы обращаетесь с заявлением на отмену решения налоговой. Далее следует указать вашу контактную информацию, такую как адрес проживания, контактный телефон и адрес электронной почты.

2. Вступительная часть

Во вступительной части заявления следует указать, что вы обращаетесь с заявлением на отмену решения налоговой инспекции. Далее можно привести краткое описание сути решения, которое вы хотите оспорить.

3. Основная часть

В основной части заявления следует подробно изложить причины, по которым вы считаете решение налоговой несправедливым или основанным на неправомерных доводах. Важно разделить каждую причину на отдельный абзац и аргументировать свою позицию.

4. Заключительная часть

Заключительная часть заявления должна содержать вашу просьбу об отмене решения налоговой и указывать причины, по которым вы считаете эту отмену обоснованной. Также можно указать, что вы готовы предоставить дополнительные материалы или документы в подтверждение своих аргументов.

5. Подпись и дата

Заявление должно быть подписано в конце, после заключительной части. Подпись должна быть сделана от руки. Также следует указать дату подписания заявления, чтобы указать ее актуальность и своевременность.

Важно помнить, что оформление заявления в налоговую инспекцию на отмену решения налоговой требует точности и ясности в изложении. Соблюдение технических тонкостей поможет вам составить правильное и грамотное заявление, которое будет рассмотрено с должным вниманием.

Сколько времени нужно ждать решения по отмене решения налоговой инспекции?

Когда вы подаете заявление в налоговую инспекцию на отмену решения, вам наверняка интересно, сколько времени это займет. Однако, точно предсказать, когда будет принято решение, сложно, так как на это влияют различные факторы. Во-первых, это сложность вашего случая. Если вопрос требует более детального исследования, то время ожидания может быть увеличено.

Кроме того, на скорость принятия решения влияет загруженность налоговой инспекции. Если в данный момент они имеют большую нагрузку, то это может затянуть процесс рассмотрения вашего заявления.

При оценке сроков можно ориентироваться на определенные стандарты и правила:

- Письменный ответ: Налоговая инспекция обязана дать вам письменный ответ на ваше заявление. Согласно закону, такой ответ должен быть предоставлен в течение 30 дней с момента получения вашего заявления.

- Жалобы и апелляции: Если вы не согласны с решением налоговой инспекции, вы можете подать жалобу или апелляцию. В таких случаях сроки рассмотрения могут быть увеличены.

- Судебное разбирательство: Если вы предпочитаете обжаловать решение налоговой инспекции в суде, время ожидания может затянуться на неопределенный срок. Решение суда может быть вынесено только после завершения судебного процесса.

В каждом конкретном случае время ожидания решения может отличаться. Но помните, что вы имеете право требовать достоверной информации о статусе вашего заявления. Обычно, налоговая инспекция будет предоставлять вам обновления по мере продвижения процесса.

На что можно жаловаться

Если вы недовольны решением налоговой инспекции, у вас есть право подать жалобу. Ниже представлен список основных причин, на которые можно пожаловаться в таких ситуациях.

1. Неправомерное наложение налоговых санкций

Если вы считаете, что налоговая инспекция наложила на вас неправомерные налоговые санкции (штрафы, пени и т.д.), вы можете обжаловать это решение. Неправомерное наложение санкций может быть связано с ошибками в расчетах, неправильным применением законодательства или отсутствием обоснования принятого решения.

2. Неправильное определение налогооблагаемой базы

Если вы считаете, что налоговая инспекция неправильно определила вашу налогооблагаемую базу, например, незаконно включила дополнительные доходы или неправильно учла расходы, у вас есть право подать жалобу. Неправильное определение налогооблагаемой базы может привести к завышению ваших налоговых обязательств.

3. Неправомерное оформление налоговой декларации

Если вы считаете, что налоговая инспекция неправомерно оформила вашу налоговую декларацию, включила или исключила некорректную информацию, вы можете подать жалобу. Неправомерное оформление налоговой декларации может привести к неправильному расчету налоговой задолженности.

4. Несоблюдение сроков рассмотрения жалобы

Если налоговая инспекция не соблюдает установленные законом сроки рассмотрения жалобы, вы можете пожаловаться на это. Несоблюдение сроков рассмотрения жалобы может нарушить ваши права и привести к задержке в разрешении вопросов с налогами.

5. Нарушение ваших прав и законодательства

Если вы считаете, что налоговая инспекция нарушает ваши права или законодательство, вы имеете право обратиться с жалобой. Нарушение ваших прав и законодательства может включать произвол в принятии решений, отсутствие обоснования, дискриминацию и другие правонарушения.

Получите бесплатные чек-листы для ОСНО и УСН!

Вы когда-нибудь задумывались, насколько сложно бывает разобраться во всех деталях налогового законодательства? Сталкивались ли вы с ситуацией, когда ваше решение налоговой инспекции оказалось неправильным или бессмысленным? Если да, то эта статья для вас!

Мы предлагаем вам уникальную возможность получить бесплатные чек-листы для общей системы налогообложения (ОСНО) и упрощенной системы налогообложения (УСН). Эти чек-листы содержат подробную информацию о всех необходимых документах, сроках предоставления, а также примеры заполнения.

- Чек-лист для ОСНО: Здесь вы найдете описание всех обязательных документов, таких как бухгалтерская отчетность, кассовая книга, книга покупок и многое другое. Также мы расскажем вам о всех сроках и формах предоставления документов в налоговую инспекцию.

- Чек-лист для УСН: В этом чек-листе вы найдете информацию о всех необходимых документах для упрощенной системы налогообложения, а также о сроках и формах их предоставления. Важно отметить, что для УСН действуют свои особенности, и их учет требует специального внимания.

Мы уверены, что эти чек-листы станут незаменимым инструментом для вас и помогут избежать ошибок при оформлении заявления в налоговую инспекцию. Также они позволят вам быть в курсе всех требований и изменений в налоговом законодательстве.

Чтобы получить бесплатные чек-листы для ОСНО и УСН, просто заполните форму на нашем сайте и мы отправим их вам на указанный email. Не упустите возможность использовать эти удобные инструменты для своего бизнеса!