Когда физическое лицо обращается в банк по поводу статьи 115 ФЗ, ему необходимо предоставить пояснения о причинах возникшей ситуации. В таком письме необходимо четко и кратко указать причины, объяснить ситуацию и предоставить все необходимые документы для подтверждения. В данной статье представлен образец такого письма, который поможет вам составить подобное обращение без проблем.

Что такое сомнительные операции?

Признаки сомнительных операций:

- Необъяснимая или нецелесообразная природа операции. Например, большой перевод денежных средств на счет физического лица, которому это не свойственно, или сомнительное использование кредитных карт.

- Сложная структура операции. Например, множество переводов через промежуточные счета или несколько иностранных компаний, которые не имеют ясной связи друг с другом.

- Использование анонимных счетов или счетов, принадлежащих оффшорным компаниям. Это усложняет отслеживание и проверку операций.

- Сомнительные источники денежных средств. Например, операции, связанные с продажей контрафактных товаров, наркотиков или незаконной деятельности.

- Необычные или несоответствующие обстоятельства операции. Например, крупный перевод денег без видимой причины или несоответствие операции общим тенденциям в данной отрасли.

Банки должны быть особенно внимательны к сомнительным операциям и в случае их обнаружения обязаны проводить анализ и выяснение их источника и намерений клиента. Они также обязаны сообщать о подозрительных операциях контролирующим органам и принимать меры для предотвращения возможного незаконного использования своих сервисов.

Если не удается предоставить документы в срок

Иногда возникают ситуации, когда предоставление необходимых документов банку в установленный срок невозможно по различным причинам. В таких случаях важно своевременно проинформировать банк о возникших проблемах и предоставить объяснения по причинам задержки.

1. Свяжитесь с банком

Первым шагом следует связаться с банком и уведомить их о том, что вы не сможете предоставить документы в установленный срок. Объясните, почему возникла такая ситуация, и выразите готовность предоставить документы в ближайшее время.

2. Укажите причины задержки

В письме банку указывайте конкретные причины, по которым у вас не получается предоставить документы в срок. Объясните, если были проблемы с получением необходимых документов, затруднения с доступом к информации, отсутствие возможности посетить банк или иные объективные факторы, которые стали причиной задержки.

3. Предложите альтернативные варианты

Если у вас появились задержки в предоставлении документов, предложите банку альтернативные варианты и решения. Например, предложите предоставить копии документов или оставить залог в виде других ценностей до предоставления всех необходимых документов.

4. Оформите объяснение письменно

Важно оформить объяснение в письменной форме, чтобы иметь официальное подтверждение о том, что вы пытались своевременно предоставить документы и объяснили причины задержки. Укажите в письме свои контактные данные и просите банк отозваться по поводу вашего объяснения.

5. Будьте готовы к возможным последствиям

Стремитесь в полной мере предоставить все необходимые документы как можно скорее. Не забывайте, что задержка с предоставлением документов может повлиять на решение банка и порождать различные последствия, такие как штрафы или отказ в предоставлении услуг.

Итак, если у вас возникли проблемы с предоставлением необходимых документов в срок, необходимо связаться с банком, указать причины задержки, предложить возможные альтернативы и оформить объяснение письменно. Помните, что взаимопонимание с банком и своевременное урегулирование ситуации позволят избежать негативных последствий.

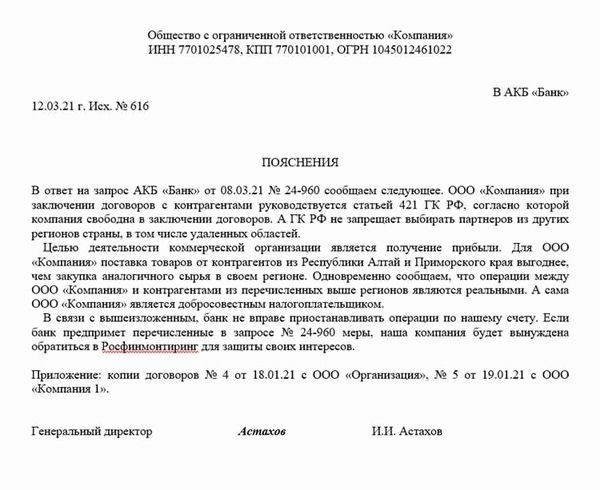

Что написать в пояснениях о деятельности организации: образец

Пояснения о деятельности организации имеют важное значение, так как они позволяют банку, контролирующим органам или аудиторам получить полное и объективное представление о деятельности организации. В этом документе нужно представить информацию о целях и основных направлениях деятельности организации, а также о состоянии ее финансового положения.

Что нужно включить в пояснения о деятельности организации:

- Основные цели организации: описание основных задач, которые организация ставит перед собой, ее миссии и стратегии развития.

- Структура организации: описание структуры управления организации с указанием обязанностей и функций каждого подразделения или должности.

- Основные направления деятельности: перечисление основных видов деятельности, в которых организация занимается, с указанием их объема и доли в общем объеме работы.

- Финансовые показатели: представление информации о финансовом положении организации, таких как выручка, расходы, прибыльность и ликвидность. Для наглядности можно использовать таблицы или графики.

- Результаты деятельности: описание основных достижений и успехов организации за определенный период, таких как новые проекты, расширение клиентской базы или улучшение качества продукции или услуг.

- Причины и последствия отклонения показателей: анализ причин и последствий отклонений финансовых показателей от плановых значений, с указанием предпринятых мер по их исправлению.

Кроме того, в пояснениях о деятельности организации можно также указать информацию о планах и перспективах развития, стратегических партнерствах, важных клиентах или рыночных трендах, которые могут оказывать влияние на деятельность организации.

| Показатель | Значение |

|---|---|

| Выручка | 100 млн рублей |

| Расходы | 80 млн рублей |

| Прибыль | 20 млн рублей |

| Ликвидность | 1.5 |

Ошибки клиентов при общении с банками по 115-ФЗ

Коммуникация с банками по вопросам, связанным с применением 115-ФЗ, требует от клиентов хорошего понимания законодательства и точной формулировки своих требований. Ошибки и недоразумения могут привести к задержкам, отказам и неудовлетворительным результатам. Рассмотрим наиболее распространенные ошибки клиентов при общении с банками по 115-ФЗ и как их избежать.

1. Неправильная формулировка требования

Одна из популярных ошибок — неправильная формулировка требования. Клиенты часто необходимое требование не указывают грамотно, не учитывая требования закона. В результате, банк не может правильно оценить ситуацию и предоставить необходимую помощь.

Чтобы избежать этой ошибки, необходимо:

- Изучить текст 115-ФЗ и правила его применения;

- Тщательно сформулировать требование, указав все необходимые детали и ссылки на соответствующие статьи закона;

- Проверить требование на предмет точности и четкости.

2. Недостаточные документальные подтверждения

Банк имеет право потребовать от клиента документальные подтверждения связанных с применением 115-ФЗ. Отсутствие или недостаточное количество документов может привести к отказу.

Чтобы избежать этой ошибки, клиенту необходимо:

- Ознакомиться с перечнем документов, которые требуются для подтверждения требования;

- Собрать все необходимые документы заранее;

- Проверить их наличие и подлинность.

3. Неграмотное обращение к банку

Клиенты часто допускают ошибки при обращении в банк. Неверный выбор формы обращения, неправильное заполнение документов, несоблюдение требований по оформлению может привести к задержкам в рассмотрении вопроса.

Чтобы избежать этой ошибки, клиенту необходимо:

- Ознакомиться с требованиями банка по форме и оформлению обращений;

- Внимательно заполнить все необходимые документы;

- Проверить правильность заполнения перед отправкой в банк.

4. Несоблюдение установленных сроков

Важным аспектом в общении с банками по 115-ФЗ является соблюдение установленных сроков. Запоздалое обращение или несвоевременная подача документов может привести к отказу в удовлетворении требования.

Чтобы избежать этой ошибки, клиенту необходимо:

- Ознакомиться с установленными сроками предъявления требования;

- Постараться обратиться к банку в кратчайшие сроки после возникновения проблемы;

- Соблюдать все сроки предоставления документов и информации, требуемых банком.

Избегая этих распространенных ошибок, клиенты смогут обеспечить более эффективное взаимодействие с банками при общении по 115-ФЗ. Помните о необходимости ознакомиться с законодательством, подготовить все необходимые документы и соблюдать требования банка в процессе обращения. Только так можно лучше защитить свои интересы и получить положительные результаты.

Что делать, если пришёл запрос от банка

Получение запроса от банка может вызвать беспокойство и неопределенность у физического лица. Однако, важно сохранять спокойствие и принять необходимые меры, чтобы правильно реагировать на такой запрос.

1. Внимательно изучите запрос

Первым шагом является внимательное изучение полученного запроса от банка. Прочтите его несколько раз и убедитесь, что полностью понимаете требования, содержащиеся в запросе.

2. Ответьте своевременно

Один из важных аспектов при получении запроса от банка — это своевременный и точный ответ. Убедитесь, что вы предоставляете необходимую информацию в установленные сроки. Если нужна дополнительная информация или у вас возникли вопросы, не стесняйтесь обратиться к вашему банку за поддержкой.

3. Будьте вежливы и профессиональны

Приработе с банком важно поддерживать профессиональные отношения и выражать свои мысли вежливо. Независимо от того, каким образом вы относитесь к запросу, важно быть вежливым и сдержанным в своем ответе.

4. Соберите необходимые документы и информацию

Возможно, вам придется предоставить банку определенные документы или информацию в ответ на запрос. Убедитесь, что у вас есть все необходимые документы и что они подготовлены в соответствии с требованиями банка.

5. Обратитесь к юристу или специалисту

Если запрос от банка вызывает у вас сомнения или вы не уверены в своих действиях, рекомендуется обратиться к юристу или специалисту в данной области. Они могут помочь вам разобраться в ситуации и предоставить необходимую помощь и консультацию.

6. Подготовьте письменный ответ

Важно составить письменный ответ на запрос от банка. В вашем ответе обращайтесь к конкретным требованиям и предоставляйте нужную информацию. Письменный ответ также может служить доказательством в будущем, если потребуется.

7. Сохраните копию ответа и отправьте его заранее

Не забудьте сохранить копию ответа на запрос от банка для своих записей. Удостоверьтесь, что вы отправляете ответ заранее, чтобы он был доставлен вовремя и в установленные сроки.

В целом, относитесь к запросу от банка с серьезностью и ответственностью. Следуйте правилам и требованиям, указанным в запросе, и обратитесь за помощью, если вам требуется дополнительная поддержка.

Что запрашивает банк?

При обращении в банк по вопросам Федерального закона № 115, физическому лицу может понадобиться предоставить определенную информацию. Ниже приведены ключевые элементы, которые может запросить банк для рассмотрения вашего дела:

1. Документы, удостоверяющие личность

Банк может попросить предоставить паспорт или иной документ, подтверждающий вашу личность. Это важно для установления вашей личности в соответствии с законодательством и безопасности операций.

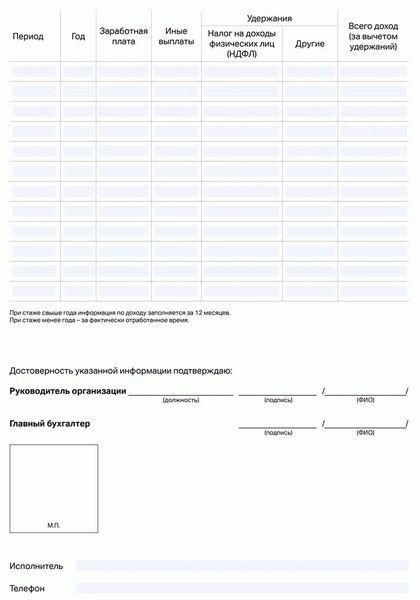

2. Документы, подтверждающие доходы

В процессе обращения по Федеральному закону № 115, банк может запросить ваши документы, подтверждающие доходы. Это могут быть выписки из банковского счета, платежные ведомости, трудовые договора или другие документы, указывающие на вашу финансовую состоятельность.

3. Договоры и справки о недвижимости

Если дело связано с недвижимостью, банк может запросить копии договоров о покупке или продаже, копии правоустанавливающих документов, а также справки о текущей стоимости недвижимости.

4. Банковские выписки и счета

Чтобы полноценно изучить вашу финансовую ситуацию, банк может потребовать предоставления банковских выписок и счетов. Это поможет оценить ваши финансовые операции, наличие задолженностей и вашу платежеспособность.

5. Документы об образовании и профессиональной деятельности

В случаях, когда обращение к банку связано с образованием или профессиональной деятельностью, банк может запросить копии документов, подтверждающих ваше образование или профессиональные навыки. Это может включать дипломы, сертификаты, трудовую книжку и другие документы.

6. Документы, связанные с кредитными историями

Если речь идет о кредитных вопросах или истории задолженностей, банк может запросить информацию о вашей кредитной истории. Это может включать кредитные отчеты, информацию о задолженностях или личные заявления на кредиты.

7. Прочая документация или информация

В зависимости от конкретного дела, банк может потребовать предоставления дополнительных документов или информации, которая поможет им разобраться в вашей ситуации.

В общем, банк запрашивает различные документы и информацию при обращении по Федеральному закону № 115 в целях установления вашей личности, оценки вашей финансовой состоятельности и анализа вашего дела.

Кого это может коснуться?

Постановление Правительства РФ от 30.12.2014 № 1318 «О порядке заблокирования телефонов подключенных к сети мобильной связи операторов связи , в отношении которых поступило предписание о прекращении оказания услуг в Российской Федерации» коснется следующих категорий лиц:

- Физические лица, которые использовали предоставленный оператором связи номер телефона для осуществления мошеннических действий;

- Лица, являющиеся участниками преступных группировок или террористических организаций, использующие телефоны для координации своих действий;

- Лица, совершившие нарушения связанные с распространением электронных сообщений, содержащих запрещенные материалы;

- Граждане, причинившие ущерб оператору связи;

- Физические лица, которые не своевременно оплачивали услуги связи или у которых задолженность перед оператором связи достигла критического уровня.

Постановление Правительства РФ от 30.12.2014 № 1318 распространяется на все физические лица, находящиеся на территории Российской Федерации и обладающие мобильными телефонами, подключенными к сети операторов связи.

Пример описания схемы ведения бизнеса для банка

В данном описании представлена схема ведения бизнеса, которая может быть полезна для банка при анализе клиента и принятии решения о предоставлении кредита. Схема включает в себя следующие этапы:

1. Регистрация и подготовка к ведению бизнеса

Первым шагом клиент регистрирует свою компанию и проводит все необходимые юридические процедуры. Помимо этого, клиент разрабатывает бизнес-план, который включает в себя описание бизнес-идеи, рынка, конкурентов, потенциальных рисков и прогнозируемую прибыльность. Важным элементом является подготовка документов, включающих учредительные документы, лицензии, разрешительные документы и прочее.

2. Обеспечение финансирования

После завершения регистрации и подготовки клиент приступает к обеспечению финансирования. Для этого банк обычно требует предоставления следующих документов: выписки из ЕГРЮЛ, бухгалтерской отчетности, паспортных данных учредителей и ответственных лиц, бизнес-плана, оценки имущества и др.

3. Ведение операций

4. Финансовый мониторинг и контроль

Банк проводит финансовый мониторинг и контроль за деятельностью клиента, включая его финансовые потоки и операции. Это позволяет выявить и предотвратить возможные финансовые риски, а также обеспечить соблюдение всех правил и нормативов. При необходимости банк может предложить клиенту дополнительные услуги, такие как консультации по ведению бизнеса, финансовое планирование и прочее.

5. Анализ и принятие решения

Один из важных шагов для банка — анализ деятельности клиента. Банк проводит анализ финансового состояния, платежеспособности и платежной дисциплины клиента, а также оценивает финансовые показатели и прошлую и текущую прибыльность. На основании анализа банк принимает решение о предоставлении кредита или других услуг клиенту.

Таким образом, описанная схема ведения бизнеса позволяет банку оценить клиента и принять взвешенное решение о предоставлении услуг. Важным фактором является соблюдение клиентом всех необходимых юридических и финансовых требований, а также своевременная предоставление необходимых документов и информации.

Сколько ждать ответа от банка?

Когда вы обращаетесь в банк с важным вопросом или проблемой, вам очень важно знать, сколько времени может занять получение ответа. Время ожидания ответа от банка может зависеть от различных факторов, таких как сложность вашего вопроса, нагрузка на банк и эффективность его работы. Однако, существует определенный набор правил и сроков, которые регулируют процесс обработки обращений клиентов.

Краткосрочные обращения

Если вы обратились в банк с вопросом или проблемой, которая не требует длительного рассмотрения, то вы можете ожидать получить ответ от банка в течение 5-10 рабочих дней. Такие вопросы могут быть связаны с балансом на вашем счете, оплатой услуг или другими небольшими вопросами, которые не требуют сложного анализа.

Среднесрочные обращения

Если ваш вопрос или проблема требуют более детального рассмотрения или проведения дополнительных проверок, то срок ожидания ответа может составлять от 10 до 30 рабочих дней. Это может быть связано с оспариванием операций, разблокировкой счета или другими вопросами, которые требуют вмешательства банка и принятия решения.

Долгосрочные обращения

Если ваш вопрос или проблема связаны с более сложными юридическими или финансовыми вопросами, то срок ожидания ответа может составлять до 60 рабочих дней или больше. Это может быть связано с расследованиями мошенничества, отзывом документов или другими сложными ситуациями, которые требуют глубокого анализа и принятия решений со стороны банка.

В Заключении

Каждый банк имеет свои сроки ответа на обращения клиентов, которые могут отличаться от общепринятых. Поэтому, перед отправкой обращения в банк, имеет смысл ознакомиться с их правилами и сроками, чтобы иметь представление о том, сколько времени может занять процесс обработки. Также, стоит помнить, что иногда банк может обращаться к вам с запросами на предоставление дополнительных документов или информации, что может замедлить процесс обработки. В любом случае, если вы не получили ответ от банка в ожидаемый срок, имеет смысл обратиться повторно или воспользоваться другими каналами связи, чтобы ускорить процесс.

В каких случаях банки проверяют и просят пояснения?

Банки имеют право проверять финансовую деятельность клиентов и запрашивать дополнительные пояснения в различных случаях. Познакомимся ближе с наиболее распространенными случаями, когда банк может проводить такие проверки и требовать пояснения от физических лиц.

1. Подозрение на сомнительные операции

Когда банк обнаруживает подозрительные денежные операции, он обязан провести проверку и запросить пояснения у клиента. Такие операции могут быть связаны с подозрительными денежными переводами, необычными суммами или частыми операциями на большие суммы.

2. Лицензирование исключительных операций

Некоторые операции требуют специальной лицензии или разрешения со стороны клиента. В этих случаях банк может запросить документацию или пояснения от клиента, чтобы установить, имеет ли клиент необходимые разрешения для проведения таких операций.

3. Изменение информации о клиенте

Если клиент изменил свои персональные данные, банк может запросить дополнительные пояснения или документацию для подтверждения изменений. Это может включать изменение имени, адреса проживания или места работы.

4. Повторение подозрительной активности

Если клиент повторяет подозрительные действия или операции, банк может запросить пояснения для выяснения причин такого поведения. Например, повторные неудачные попытки доступа к счету или частые операции с использованием разных платежных систем могут быть поводом для требования дополнительной информации.

5. Соблюдение законодательства и внутренней политики

Банки обязаны соблюдать законодательство и внутренние правила. В связи с этим, они могут проверять своих клиентов и запросить дополнительные пояснения, чтобы установить соответствие их операций требованиям закона и политике банка.

Запросы на пояснения от банков — обычная практика в финансовой сфере. Они могут быть связаны с подозрением в неправомерных действиях клиента или с необходимостью соблюдения правил и законодательства. Всегда важно отвечать на такие запросы в срок и предоставлять достаточную информацию для обоснования своих финансовых операций.

Какие документы предоставить в банк

При обращении в банк, важно предоставить все необходимые документы, чтобы обеспечить успешное осуществление финансовых операций. Ниже представлен перечень документов, которые вам потребуются при различных ситуациях.

Открытие банковского счета

- Паспорт гражданина Российской Федерации

- ИНН (Идентификационный номер налогоплательщика)

- СНИЛС (Страховой номер индивидуального лицевого счёта)

- Документы, подтверждающие место жительства (например, справка из жилого помещения)

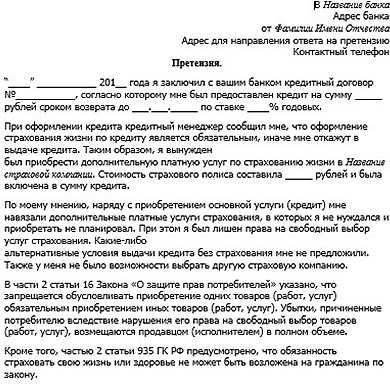

Заявление на получение кредита

- Паспорт гражданина Российской Федерации

- ИНН (Идентификационный номер налогоплательщика)

- СНИЛС (Страховой номер индивидуального лицевого счёта)

- Справка о доходах (например, справка с места работы или выписка из ИП)

- Банковские выписки за последние несколько месяцев

- Документы, подтверждающие собственность имущества (например, копии договоров купли-продажи или свидетельства о собственности)

Открытие депозита

- Паспорт гражданина Российской Федерации

- ИНН (Идентификационный номер налогоплательщика)

- СНИЛС (Страховой номер индивидуального лицевого счёта)

- Счет в банке

Открытие сейфового ячейки

- Паспорт гражданина Российской Федерации

- Документы, подтверждающие место жительства

- ИНН (Идентификационный номер налогоплательщика)

- СНИЛС (Страховой номер индивидуального лицевого счёта)

- Заявление на получение сейфовой ячейки

Всегда проверьте у конкретного банка, требования по документации могут незначительно различаться.

Банк не выдает деньги

Причины, по которым банк может не выдать деньги

- Недостаточно средств на счете. Банки строго контролируют наличие денежных средств на счете клиента. Если на счете недостаточно денег для выполнения операции, банк может отказать в выдаче денег.

- Ограничения на снятие средств. Некоторые банковские продукты имеют ограничения на максимальные суммы, которые можно снять за одну операцию или в течение определенного периода времени. Если запрошенная сумма превышает эти ограничения, банк может отказать в выдаче денег.

- Отсутствие удостоверения личности. Банки обязаны проверять личность клиента перед выдачей денег. Если у клиента нет документа, удостоверяющего личность, банк может отказать ему в обслуживании.

- Финансовые ограничения. В некоторых случаях, банк может ограничить операции клиента по финансовым соображениям, например, в случае подозрений в мошенничестве или нарушении условий договора.

Как решить проблему с невыдачей денег банком?

Если вы столкнулись с ситуацией, когда банк не выдает вам деньги, рекомендуем следовать следующим шагам:

- Проверьте состояние счета. Убедитесь, что на вашем счете достаточно денег для выполнения операции.

- Проверьте ограничения и условия вашего продукта. Изучите условия договора и узнайте, есть ли какие-либо ограничения на снятие средств.

- Предоставьте удостоверение личности. Если банк отказывает вам в обслуживании из-за отсутствия удостоверения личности, предоставьте соответствующий документ.

- Обратитесь в банк с жалобой. Если вы считаете, что отказ банка необоснован, обратитесь в банк с письменной жалобой, в которой подробно изложите свою проблему.

- Обратитесь в органы государственного контроля. Если банк не реализует меры по устранению проблемы, вы можете обратиться в соответствующие органы государственного контроля, такие как Центральный банк.

Когда банк не выдает деньги, это может стать неприятным событием в повседневной жизни клиента. Однако, в большинстве случаев, проблему можно решить, следуя несложным рекомендациям. Если вам отказывают в выдаче денег, проверьте состояние счета, условия договора и предоставьте необходимые документы. В случае несоблюдения вашего банком прав, обращайтесь в органы государственного контроля. Будьте внимательны и заботьтесь о своих финансах!

Как физлицу избежать блокировки карты по 115 ФЗ?

Блокировка карты по 115 ФЗ может быть достаточно неприятной ситуацией для физического лица. Однако, существуют несколько способов избежать блокировки и сохранить доступ к своим средствам.

1. Обратиться в банк немедленно

Если вы заметили, что вашу карту заблокировали, первым делом следует обратиться в свой банк. Вам потребуется объяснить причины блокировки карты и предоставить необходимые документы. Рекомендуется делать это как можно скорее, чтобы решить проблему быстро.

2. Проверка наличия незаконной деятельности на счете

Одной из основных причин блокировки карты по 115 ФЗ является обнаружение незаконной деятельности на счете физического лица. Важно убедиться, что не было совершено никаких незаконных операций или мошенничества, которые могли привести к блокировке карты. Если вы обнаружили подозрительные операции, сообщите об этом банку.

3. Предоставление необходимых документов

Для разблокировки карты вам может потребоваться предоставить определенные документы, подтверждающие вашу личность и право владения картой. Это может быть паспорт, водительское удостоверение или другие документы, запрашиваемые банком. Удостоверьтесь, что вы предоставили все необходимые документы в соответствии с требованиями банка.

4. Свяжитесь с службой поддержки клиентов

Если вам не удается разобраться с блокировкой карты самостоятельно, рекомендуется связаться с службой поддержки клиентов банка. Они смогут предоставить дополнительную информацию и помочь вам в решении проблемы.

5. Соблюдение правил безопасности

Для предотвращения блокировки карты по 115 ФЗ рекомендуется соблюдать правила безопасности при использовании банковской карты. Не передавайте данные карты третьим лицам, не отвечайте на подозрительные сообщения или звонки, не сообщайте пин-коды и пароли посторонним лицам.

Важно помнить, что каждый банк имеет свои правила и процедуры относительно блокировки карты по 115 ФЗ. При возникновении проблемы следует обратиться непосредственно в свой банк для получения конкретной информации и инструкций по разблокировке карты.

Имеет ли право банк спрашивать, откуда появились деньги?

Банки, осуществляя операции с физическими лицами, часто просят предоставить информацию о происхождении средств. Это связано с такими факторами, как соблюдение требований законодательства, предотвращение финансовых мошенничеств и обеспечение безопасности финансовых операций.

Исходя из норм российского законодательства, банки имеют право запрашивать информацию о происхождении денежных средств, поступающих на счет физического лица. Согласно статье 115 Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (ФЗ-115), банк обязан проанализировать операцию клиента и убедиться в законности происхождения средств.

Причины, по которым банк может запрашивать информацию о происхождении денежных средств:

- Соответствие требованиям законодательства.

- Предотвращение финансовых мошенничеств и легализации доходов.

- Обеспечение безопасности финансовых операций.

Какие данные может запросить банк:

В зависимости от конкретных условий, банк может запросить следующую информацию:

- Документы, подтверждающие происхождение денежных средств.

- Сведения о работодателе и доходах.

- Информацию о продаже недвижимости или других ценных активов.

- Документы о получении наследства, подарка или страхового возмещения.

Последствия непредоставления информации:

В случае отказа предоставить запрашиваемую банком информацию о происхождении денежных средств, банк вправе отказать в осуществлении операции или приостановить обслуживание клиента на основании статьи 6.22 Кодекса Российской Федерации об административных правонарушениях.

Как обеспечить конфиденциальность ваших данных:

- Храните документы, подтверждающие происхождение денежных средств, в надежном месте.

- Не передавайте информацию о своих финансовых операциях третьим лицам без необходимости.

- Используйте надежные пароли и методы защиты для доступа к своим банковским аккаунтам.

- Регулярно проверяйте свои финансовые операции и оперативно реагируйте на подозрительную активность.

Банк имеет право запрашивать информацию о происхождении денежных средств, поступающих на счет физического лица, согласно требованиям ФЗ-115. Это связано с соблюдением законодательства, предотвращением мошенничества и обеспечением безопасности финансовых операций. Отказ от предоставления информации может привести к отказу в осуществлении операции или приостановке обслуживания клиента. Важно обеспечить конфиденциальность своих данных и правильно управлять финансовыми операциями.

Для чего банки запрашивают эту информацию

Согласно Федеральному закону от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», банки обязаны запрашивать у своих клиентов информацию о происхождении и целевом назначении средств.

Цель этой процедуры заключается в предотвращении возможного финансирования террористической или другой незаконной деятельности, а также в защите банка от участия в таких преступных схемах.

Предоставление подробных объяснений о причинах и происхождении средств позволяет банку собирать и анализировать информацию, которая помогает определить легальность операций клиента. Банк обязан сотрудничать с органами власти для предотвращения и раскрытия преступных действий.

Следует отметить, что запрашиваемая информация является конфиденциальной и подлежит защите в соответствии с законодательством Российской Федерации. Банк обязан сохранять ее конфиденциальность и использовать только в целях выполнения своих обязательств перед государством и защиты интересов клиента.