Банковские выписки в эквиваленте евро являются удобным и популярным инструментом для международных финансовых транзакций. Они позволяют клиентам легко отслеживать и контролировать свои финансовые операции в европейской валюте. Банки предоставляют детализированные выписки на регулярной основе, что помогает эффективно управлять финансами и проводить анализ трат. Кроме того, такие выписки удобны при расчете налогов и соблюдении правил международной бухгалтерии.

Как заполнять справку о валютных операциях: основные указания

Общие требования к заполнению справки о валютных операциях

- Полное юридическое название организации и ее ИНН. Необходимо указать полное наименование организации, соответствующее ее учредительным документам, а также ИНН (индивидуальный налоговый номер).

- Дата совершения операции. Укажите точную дату совершения валютной операции.

- Описание операции. В данном разделе необходимо указать основную информацию о совершенной валютной операции, такую как ее тип (покупка/продажа валюты), сумма перевода, валюта счета отправителя и получателя, а также цель перевода.

- Реквизиты банка. Укажите полное название банка и его код, а также номер счета отправителя и получателя.

- Подпись руководителя организации и ответственного сотрудника. Справка о валютных операциях должна быть подписана руководителем организации и ответственным сотрудником, осуществляющим валютные операции.

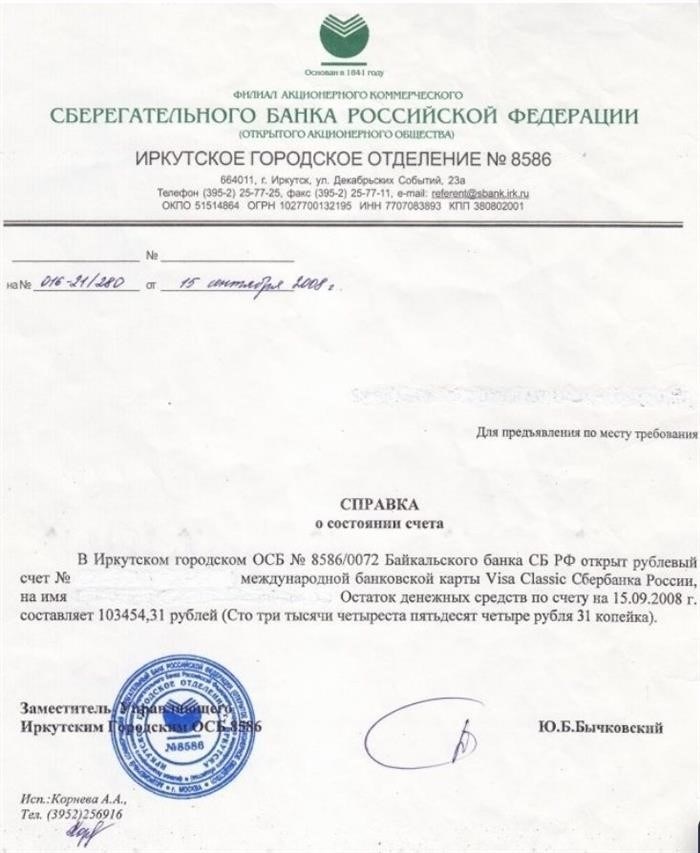

Пример заполнения справки о валютных операциях

Ниже приведен пример заполнения справки о валютных операциях:

| Полное юридическое название организации и ИНН | ООО «Финансовая компания», ИНН 1234567890 |

| Дата совершения операции | 01.01.2022 |

| Описание операции | Продажа 1000 евро, получение суммы в рублях. Цель перевода: оплата товара. |

| Реквизиты банка | ПАО «Банк», БИК 123456789, счет отправителя: 12345678901234567890, счет получателя: 09876543210987654321 |

| Подпись руководителя организации и ответственного сотрудника | Руководитель: Иванов Иван Иванович, Ответственный сотрудник: Петров Петр Петрович |

Справка о валютных операциях является важным документом, который требует аккуратного и точного заполнения. Соблюдение указанных требований позволит избежать ошибок и ускорит процесс проведения валютных операций.

Какие сведения содержит выписка?

В выписке могут быть указаны следующие данные:

- Имя и реквизиты клиента: полные наименование и ИНН, номер счета, адрес регистрации или местонахождения;

- Дата и номер выписки: указывается дата составления выписки и ее уникальный номер;

- Дата и время операции: указывается дата и время осуществления каждой операции;

- Сумма операции: указывается сумма каждой операции, валюта операции;

- Описание операции: в некоторых случаях может быть указано описание операции, например, название магазина или организации, к которой был совершен платеж;

- Остаток на счете: указывается остаток средств на счете после каждой операции;

- Подпись и печать банка: выписка заверяется подписью и печатью банка для подтверждения ее подлинности.

Выписка из банковского счета является важным документом при ведении бухгалтерии и контроле за финансами. Она может использоваться в качестве подтверждения доходов и расходов, при составлении отчетов по финансовой деятельности, а также для учета и аудита внутри банка и других организаций.

Как получить справку в банке для визы

Если вам требуется получить справку из банка для оформления визы, следуйте этим простым шагам, чтобы получить необходимый документ:

Шаг 1: Выберите банк

Сначала вам потребуется выбрать банк, с которым вы хотите сотрудничать для оформления справки. Убедитесь, что выбранный вами банк предоставляет услуги по выдаче справок для визы.

Шаг 2: Подготовьте необходимые документы

Перед тем, как обратиться в банк, у вас должны быть все необходимые документы. В общем, понадобятся следующие документы:

- Паспорт (оригинал и копия);

- Документы, подтверждающие цель вашей поездки;

- Копия приглашения или брони отеля;

- Другие документы, которые требуются для получения визы (если есть).

Шаг 3: Обратитесь в банк

После подготовки необходимых документов, обратитесь в выбранный банк. Не забудьте взять с собой оригиналы и копии всех документов.

Шаг 4: Заполните заявление

В банке вам предложат заполнить заявление на выдачу справки для визы. Укажите все необходимые данные и приложите копии документов, которые потребуются для подтверждения информации в заявлении.

Шаг 5: Оплатите услугу

После заполнения заявления и предоставления всех необходимых документов, вам будет предложено оплатить услугу по выдаче справки. Уточните стоимость и выберите удобный для вас способ оплаты.

Шаг 6: Получите справку

После оплаты услуги, вам будет выдана справка из банка для визы. Убедитесь, что все данные в справке указаны корректно и соответствуют информации, указанной в вашем заявлении и документах.

Следуя этим шагам, вы сможете легко и без проблем получить справку из банка для оформления визы. Удачи в вашем путешествии!

Правила оформления банковской справки для получения визы

1. Убедитесь в актуальности справки

Перед предоставлением банковской справки в консульство или посольство, необходимо убедиться в ее актуальности. Банковская справка должна быть выдана не ранее определенного периода, указанного в требованиях консульства. Также в справке должна указываться сумма на счете заявителя. Проверьте, что сумма соответствует требуемому минимуму, чтобы избежать возможных проблем при получении визы.

2. Необходимые данные в банковской справке

Банковская справка должна содержать следующую информацию:

- ФИО заявителя;

- Название банка, его адрес и контактные данные;

- Дата выдачи справки;

- Баланс счета на определенную дату;

- Валюта, в которой указан баланс;

- Подпись и печать банка.

3. Проверьте правила консульства

Каждое консульство имеет свои правила и требования к оформлению банковской справки. Перед оформлением справки необходимо ознакомиться с требованиями консульства, чтобы избежать возможных проблем. Проверьте, какой период должна охватывать справка, какая сумма должна быть на счете и какие дополнительные документы или переводы могут потребоваться.

4. Обратитесь в свой банк

Оформление банковской справки требует посещения банка, в котором у вас открыт счет. Обратитесь в ближайшее отделение банка и узнайте, какие документы и информацию необходимо предоставить для получения справки. Возможно, потребуется заполнить заявление или предоставить дополнительные документы.

5. Учтите время на получение справки

Получение банковской справки может занять время. Обратитесь в банк заранее, чтобы иметь достаточно времени на получение справки и соблюсти сроки, указанные консульством. Некоторые банки выдают справки сразу, в то время как другие могут потребовать несколько дней на ее обработку.

Соблюдение этих простых правил и требований позволит вам успешно оформить банковскую справку для получения визы. Не забудьте также учесть все другие требования консульства и подготовить необходимые документы, чтобы увеличить шансы на успешное получение визы.

Что содержится в банковской справке

Основные разделы банковской справки:

- Информация о клиенте: В этом разделе указывается полная информация о клиенте, включая его фамилию, имя, отчество, дату рождения и контактные данные.

- Информация о счетах: В данном разделе приводится информация о всех банковских счетах клиента, включая их номера, типы (текущий, сберегательный и т.д.) и остатки на счетах на определенную дату.

- История операций: В этом разделе отображается список последних операций, проведенных на счетах клиента. Здесь указывается дата и время операции, ее описание, сумма поступления или списания и текущий остаток на счете после операции.

- Данные о кредитах: Если клиент имеет кредитные обязательства перед банком, в банковской справке может содержаться информация о сумме кредита, процентной ставке, сроке погашения и текущей задолженности.

- Данные о депозитах: Если клиент имеет депозиты в банке, в справке может быть указана информация о сумме депозита, сроке его размещения и ставке по депозиту.

- Другая информация: В банковской справке могут содержаться и другие сведения, такие как наличие или отсутствие заблокированных средств на счетах, статус кредитных карт клиента и т.д.

Вся информация, представленная в банковской справке, является официальной и имеет юридическую силу.

Срок действия выписки со счета Сбербанка

Срок действия выписки со счета Сбербанка зависит от его вида и целей, для которых он предоставляется. Обычно срок действия выписки составляет 1 месяц, но есть несколько важных моментов, которые стоит учесть при ее использовании:

Действие выписки для личного пользования

Если выписка со счета Сбербанка нужна вам для личных целей, например, для контроля своих финансов или предоставления в банк или бухгалтерию, ее срок действия обычно составляет 1 месяц. Вам потребуется обновлять выписку и получать новую каждый месяц, чтобы всегда иметь актуальную информацию о движении денежных средств на вашем счете.

Действие выписки для юридических целей

Если вы используете выписку со счета Сбербанка для юридических целей, например, для оформления отчетности или предоставления бухгалтерской документации, срок действия может быть более продолжительным. Он может составлять от 3 до 6 месяцев в зависимости от требований конкретной организации или государственной инстанции.

Необходимость актуализации выписки

Важно отметить, что выписка со счета Сбербанка требует регулярной актуализации. В связи с этим при формировании новой выписки предыдущая теряет свою силу. Для обеспечения актуальности информации и предотвращения возможных недоразумений рекомендуется пользоваться всегда самой свежей выпиской.

Итак, срок действия выписки со счета Сбербанка зависит от ее целей и может варьироваться от 1 месяца до нескольких месяцев. В любом случае, для актуализации информации и обеспечения точности данных требуется использовать самую свежую выписку.

Какие счета необходимо указывать?

При предоставлении банковской выписки в эквиваленте евро, необходимо указать следующие счета:

1. Расчетный счет

Расчетный счет является базовым банковским счетом, открытым на имя индивидуального предпринимателя или юридического лица. На этом счете происходят все операции по приходу и расходу денежных средств.

2. Валютные счета

Валютные счета предназначены для осуществления операций с различными валютами. Они позволяют вести расчеты в иностранной валюте, такой как евро. Необходимо указать все валютные счета, на которых имеются суммы в эквиваленте евро.

3. Специальные счета

Некоторые виды деятельности требуют открытия специальных счетов. Например, для ведения операций с акционерным капиталом или доверительным управлением средствами клиента. В случае наличия таких счетов, они также должны быть указаны в банковской выписке в эквиваленте евро.

4. Корреспондентские счета

Корреспондентские счета открываются для осуществления взаиморасчетов между банками. Эти счета используются для перевода денежных средств между различными банками. Если у вас имеется корреспондентские счета, они также должны быть указаны в банковской выписке в эквиваленте евро.

5. Депозитные счета либо счета-договоры об оформлении депозитов

Депозитные счета используются для размещения средств на определенный срок с целью получения процентного дохода. Если у вас имеются депозитные счета или счета-договоры об оформлении депозитов, они должны быть указаны в банковской выписке в эквиваленте евро.

6. Прочие счета

При наличии других типов счетов, таких как счета для получения возмещения НДС, счета для субсидий или счета для получения страховых выплат, они также должны быть указаны в банковской выписке в эквиваленте евро.

Необходимо аккуратно указывать все необходимые счета в банковской выписке в эквиваленте евро, чтобы предоставить достоверную информацию о наличии и движении средств на этих счетах в евро. Это поможет вести четкий финансовый учет и снизит вероятность возникновения проблем с бухгалтерскими проверками и налоговыми органами.

Как повысить шансы на получение визы Шенген

Ниже приведены некоторые полезные советы:

1. Предоставьте полный пакет документов

Важно предоставить все необходимые документы для получения визы Шенген. Это включает в себя приглашение, бронирование отеля, билеты, страховку, справку с работы и другие документы, которые подтверждают цель вашей поездки и финансовую состоятельность.

2. Дайте четкое объяснение цели поездки

Необходимо предоставить консульству четкое объяснение цели вашей поездки. Укажите все детали, включая даты пребывания, места, которые вы собираетесь посетить, и планы на время пребывания в стране.

3. Подготовьтесь к собеседованию

Предварительно подготовьтесь к собеседованию в консульстве. Ответьте на все вопросы честно и уверенно. Дайте впечатление о том, что вы серьезно относитесь к своей поездке и соответствуете требованиям.

4. Обратитесь в аккредитованное агентство

Если у вас мало опыта в оформлении виз, рассмотрите возможность обратиться в аккредитованное агентство, которое поможет вам собрать все необходимые документы и подготовиться к собеседованию.

5. Предоставьте подтверждение финансовой состоятельности

Обязательно предоставьте доказательства вашей финансовой состоятельности. Это может быть выписка из банка, копии трудовой книжки, налоговые декларации и другие документы, которые подтверждают вашу финансовую надежность.

6. Заранее продумайте маршрут

Продумайте свой маршрут поездки заранее. Укажите все места, которые вы собираетесь посетить и организуйте свою поездку логично и последовательно.

Следуя этим рекомендациям, вы повысите свои шансы на получение шенгенской визы и совершите удачное путешествие по Европе.

Как самостоятельно рассчитать достаточную сумму

Планируя свои финансовые расходы, важно определить достаточную сумму, которая позволит удовлетворить все основные потребности и обеспечить финансовую стабильность. В этом поможет расчет достаточного уровня дохода и расходов.

Шаг 1: Определение основных потребностей

Шаг 1: Определите основные категории расходов:

- Жилищные расходы (аренда/ипотека, коммунальные услуги, ремонт и обслуживание)

- Питание (продукты питания, рестораны)

- Транспорт (бензин, общественный транспорт, транспортные услуги)

- Медицина (страховка, лекарства, медицинские процедуры)

- Образование (школьные/вузовские взносы, учебники, дополнительные занятия)

- Развлечения (кино, театр, спорт, путешествия)

- Сбережения и инвестиции

- Прочие расходы (одежда, телефон, интернет, косметика)

Шаг 2: Определение расходов на каждую категорию

Шаг 2: Рассчитайте примерные расходы на каждую категорию в месяц, исходя из ваших потребностей и предпочтений. Учитывайте сезонные колебания и важность каждой категории расходов.

Шаг 3: Вычисление суммы всех расходов

Шаг 3: Сложите все расходы из предыдущего шага, чтобы получить сумму всех ежемесячных расходов. Это будет вашей достаточной суммой, которую необходимо зарабатывать, чтобы покрыть все расходы.

Шаг 4: Рассмотрение дополнительных расходов

Шаг 4: Помимо основных расходов, учтите возможность неожиданных или экстренных расходов, таких как авария, ремонт, медицинский счет и др. Рекомендуется добавить к ежемесячной сумме небольшой резервный фонд (например, 10% от общей суммы).

Шаг 5: Анализ доходов

Шаг 5: Оцените ваши текущие и потенциальные источники дохода, включая заработную плату, дополнительные доходы (аренда недвижимости, инвестиции) и другие возможности заработка.

Шаг 6: Сравнение доходов и расходов

Шаг 6: Сопоставьте сумму всех расходов со своими доходами. Если расходы превышают доходы, возможно, вам придется либо уменьшить расходы, либо искать дополнительные источники дохода.

Помните, что расчет достаточной суммы зависит от ваших индивидуальных потребностей и обстоятельств. Учтите региональные различия в ценах и уровнях жизни.

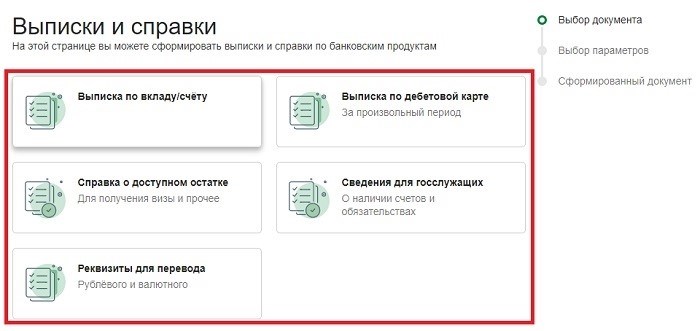

Справка из Сбербанка для шенгенской визы

Как получить справку из Сбербанка для шенгенской визы

Для получения справки из Сбербанка для шенгенской визы необходимо выполнить следующие шаги:

- Обратиться в отделение Сбербанка, где у вас открыт счет.

- Подать заявление на выдачу справки для шенгенской визы.

- Предоставить паспорт и иные документы, подтверждающие вашу личность.

- Указать сроки действия справки и необходимый ее формат (обычно требуется справка на английском языке).

- Оплатить комиссию за выдачу справки (эта информация будет предоставлена сотрудниками банка).

- Ожидать получения готовой справки в соответствии с установленными сроками.

Что должна содержать справка из Сбербанка для шенгенской визы

Справка из Сбербанка для шенгенской визы должна содержать следующую информацию:

- ФИО заявителя;

- Номер паспорта заявителя;

- Сумму денежных средств на счете заявителя в выбранной валюте (к примеру, в евро);

- Дату выдачи справки;

- Подпись и печать банка.

Срок действия справки

Срок действия справки из Сбербанка для шенгенской визы зависит от требований консульства и может быть различным в разных случаях. Однако, как правило, требуется, чтобы дата выдачи справки была не более 1-3 месяцев до даты подачи документов на визу.

Справка из Сбербанка для шенгенской визы является важным документом, подтверждающим финансовую состоятельность заявителя. Она должна быть получена в отделении Сбербанка, где у вас открыт счет, и содержать необходимую информацию, указанную консульством. Учитывайте срок действия справки и планируйте получение ее заранее, чтобы избежать задержек в процессе оформления шенгенской визы.

Кому требуется шенгенская виза?

Кто нуждается в шенгенской визе?

- Граждане стран, не входящих в Европейский союз и не имеющих безвизовый режим со странами Шенгена, нуждаются в шенгенской визе для въезда и передвижения по Шенгенской зоне.

- Граждане стран, имеющих безвизовый режим с некоторыми странами Шенгена, но планирующие пребывать в Шенгенской зоне более чем на несколько дней или деловые визиты, также требуют шенгенскую визу.

- Граждане стран, имеющих безвизовый режим со всеми странами Шенгена, но выезжающие за пределы Шенгенской зоны и затем снова въезжающие, могут также требовать шенгенскую визу в зависимости от наличия двойной визы.

- Граждане стран, участвующих в программе безвизового въезда в Шенгенскую зону, но имеющих специальный статус, например, дипломаты или официальные лица, могут также требовать шенгенскую визу.

Как получить шенгенскую визу?

Для получения шенгенской визы необходимо обратиться в консульство или посольство выбранной страны Шенгенской зоны. Подача документов, обычно, осуществляется лично или через авторизованные агентства. Необходимо предоставить следующие документы:

- Заполненную анкету на получение шенгенской визы.

- Действующий паспорт со сроком действия не менее трех месяцев после окончания предполагаемой поездки.

- Две фотографии в соответствии с требованиями.

- Подтверждение бронирования авиабилетов или других средств передвижения.

- Подтверждение бронирования отеля или места проживания.

- Страховой полис, покрывающий медицинские расходы и экстренную медицинскую помощь.

- Доказательства наличия финансовой состоятельности для проживания и перемещения по Шенгенской зоне.

После подачи документов может быть проведена собеседование, а затем будет принято решение о выдаче или отказе в получении шенгенской визы.

Сколько стоит шенгенская виза и как долго действует?

Стоимость шенгенской визы может незначительно отличаться в зависимости от страны, в которой она выдается. Обычно стоимость варьируется от 35 до 80 евро. Действие шенгенской визы обычно ограничено 90 днями в течение периода в 180 дней.

Шенгенская виза является необходимым документом для путешествий по Шенгенской зоне и требуется для граждан большинства стран, не имеющих безвизового режима со странами Шенгена. Для получения визы необходимо предоставить определенный набор документов и оплатить консульский сбор. Шенгенская виза имеет ограниченное действие и требует внимательного планирования поездки.

Как правильно оформить банковскую выписку в эквиваленте к евро?

Вот несколько основных советов, которые помогут вам правильно оформить банковскую выписку в эквиваленте к евро:

- Выберите соответствующий банк. Перед тем, как начать процесс оформления выписки, убедитесь, что ваш банк предоставляет эту услугу. Если нет, обратитесь в другой банк, где вы сможете получить необходимую бумажную или электронную выписку.

- Заполните необходимую информацию. Вам потребуется предоставить банку следующую информацию: номер счета, за который вы хотите получить выписку; детали вашей компании или личные данные, в зависимости от того, для кого вы делаете выписку; период (неделя, месяц, квартал и т. д.), за который вы хотите получить выписку.

- Выберите формат выписки. Банки обычно предлагают несколько форматов выписок, таких как PDF, Excel, TXT и другие. Выберите наиболее удобный для вас формат.

- Укажите валюту. Убедитесь, что вы указали валюту выписки — евро. Это важно, чтобы получить аккуратную и точную выписку.

- Сверьте данные. После получения выписки вам следует тщательно проверить все данные на предмет возможных ошибок или неточностей. Если вы обнаружите проблемы, немедленно обратитесь в банк для исправления.

Важно помнить, что правильное оформление банковской выписки в эквиваленте к евро является основой для успешных финансовых операций. При необходимости проконсультируйтесь с юристом или деловым партнером, чтобы убедиться, что все процессы проведены правильно и в соответствии с законодательством.

Надеемся, что эта информация поможет вам оформить банковскую выписку в эквиваленте к евро без проблем и сомнений!

Преимущества выписки Сбербанка

1. Удобство

Сбербанк предлагает различные варианты получения выписки, что позволяет выбрать наиболее удобный для клиента. Выписку можно получить как в офисе банка, так и через систему интернет-банкинга или мобильное приложение. Это позволяет экономить время и получать необходимую информацию в любое удобное время.

2. Доступность

Получение выписки из Сбербанка доступно для всех клиентов банка. Для этого не требуется особых документов или условий. Выписка может быть предоставлена как физическим лицам, так и юридическим лицам.

3. Подробность информации

Выписка из Сбербанка содержит подробную информацию о всех финансовых операциях, проведенных на счете клиента. В ней указывается дата и время операции, сумма, наименование контрагента и основание операции. Это позволяет легко отслеживать все транзакции и контролировать свои финансовые потоки.

4. Электронная форма

Выписка из Сбербанка может быть предоставлена в электронной форме, что существенно упрощает процесс хранения и обработки данных. В электронной форме выписка занимает меньше места и может быть легко сохранена и передана другим лицам по необходимости.

5. Безопасность

Сбербанк обеспечивает высокий уровень безопасности при предоставлении выписок. Информация о финансовых операциях клиентов хранится в защищенной среде и доступна только авторизованным лицам. Это гарантирует сохранность конфиденциальных данных и защиту от несанкционированного доступа.

Что такое ожидаемый срок

Ожидаемый срок имеет большое значение в различных областях деятельности, включая банковское дело. Например, при оформлении банковской выписки эквивалент евро, клиент может ожидать получить эту выписку в течение определенного времени.

Значение ожидаемого срока в банковском деловодстве

В банковском деловодстве ожидаемый срок имеет важное значение для клиентов. Клиенты обращаются в банк с различными запросами, такими как открытие счета, получение выписки или проведение перевода. Они ожидают, что банк выполнит их запросы в определенные сроки.

Ожидаемый срок в банковском деле может зависеть от разных факторов, таких как:

- Тип запроса — некоторые типы запросов могут быть более сложными и требующими больше времени для обработки.

- Внутренние процессы банка — каждый банк имеет свои собственные процессы и процедуры, которые могут влиять на ожидаемый срок выполнения запроса.

- Объем запросов — если банк получает большое количество запросов, это может повлиять на время выполнения каждого отдельного запроса.

Что делать, если ожидаемый срок превышен

Если клиент ожидает выполнение своего запроса в банке в определенный срок, но срок превышен, есть несколько действий, которые он может предпринять:

- Связаться с банком — клиент может позвонить в банк и узнать причину задержки и новый ожидаемый срок.

- Написать официальное письмо — если общение по телефону не привело к результату, клиент может написать официальное письмо в банк с просьбой объяснить причину задержки и предоставить новый ожидаемый срок.

- Обратиться к регулятору — в некоторых случаях, если задержка является систематической или серьезной, клиент может обратиться к регулятору или надзорному органу, чтобы предоставить официальную жалобу и запросить помощь.

Клиентам важно знать, что ожидаемый срок может быть приближенным и зависеть от разных факторов. Однако, если срок превышен, клиент имеет право на объяснение и возможность предпринять соответствующие действия.

В целом, ожидаемый срок играет важную роль в понимании временных рамок выполнения задач и достижения целей. В банковском деловодстве он помогает клиентам понять, когда они могут ожидать выполнения своих запросов и какие действия можно предпринять, если срок превышен.

Зачем нужна выписка?

Основные цели выписки:

- Контроль за финансовыми транзакциями;

- Учет доходов и расходов;

- Оценка финансовых рисков;

- Составление финансовой отчетности;

- Доказательство финансовых операций при необходимости.

Контроль за финансовыми транзакциями

Выписка предоставляет информацию обо всех операциях, проведенных на счете. Это позволяет отслеживать расходы и доходы, контролировать сумму, оставшуюся на счете, и избегать несанкционированных операций.

Учет доходов и расходов

Выписка помогает вести учет доходов и расходов. По ней можно определить общую сумму доходов и выявить основные статьи расходов. Это важно для планирования бюджета и определения приоритетов в личных финансах.

Оценка финансовых рисков

Анализ выписки позволяет оценить финансовые риски. По данным о движении средств можно выявить возможные угрозы и принять меры для их минимизации. Например, если часто появляются неизвестные операции, это может свидетельствовать о возможном мошенничестве.

Составление финансовой отчетности

Выписка необходима для составления финансовой отчетности. Она служит источником информации для бухгалтерии и позволяет подтвердить финансовые операции, проведенные компанией или частным лицом.

Доказательство финансовых операций

Выписка может служить доказательством финансовых операций при необходимости. Например, если возникает спор с поставщиком или клиентом, можно использовать выписку в качестве доказательства проведенных платежей и передачи денежных средств.

Нужно ли делать перевод выписки?

При получении банковской выписки на иностранном языке, возникает вопрос: нужно ли делать перевод выписки на родной язык? Обратимся к основным аргументам, которые помогут принять решение.

1. Языковой барьер

Основная причина, почему многие клиенты делают перевод выписки, заключается в преодолении языкового барьера. Если иностранный текст на выписке вызывает трудности в понимании, то перевод поможет решить эту проблему. Это особенно актуально, когда необходимо предоставить выписку для юридических целей или по требованию налоговых органов.

2. Официальные требования

Многие организации и учреждения могут потребовать официально заверенный перевод выписки на родной язык. Это может быть связано с бухгалтерской отчетностью, расчетами с контрагентами или подачей документов в суд. Проверьте требования организации, перед которой необходимо предоставить выписку, чтобы быть уверенным в правильности своего решения.

3. Сложность и объем текста

Если иностранный текст на выписке содержит сложные финансовые термины или большой объем информации, то перевод может быть полезным для уточнения смысла и понимания контекста. Особенно это актуально для предпринимателей или инвесторов, которые ведут активную деятельность в иностранных странах.

4. Необходимость хранения документов

Если вам важно иметь в наличии полный и точный перевод выписки на родной язык, чтобы хранить его в архиве или предоставить при необходимости, то делайте перевод. Это поможет избежать потери или искажения информации.

5. Доверие и легальность

Если вопрос перевода выписки возникает из-за необходимости подтверждения достоверности информации или соблюдения требований закона, обратитесь к принципу официальности. В некоторых случаях, для достижения этих целей, требуется официальный перевод выписки.

Вопрос о необходимости перевода выписки зависит от вашей конкретной ситуации и целей использования. Принимая решение, учитывайте языковой барьер, официальные требования, сложность и объем текста, необходимость хранения документов, а также доверие и легальность. Правильное решение поможет вам получить полное понимание информации, удовлетворить требования организаций и сохранить документы в официальной и легальной форме.

Сколько стоит выписка?

Бесплатные выписки

Большинство банков предоставляют своим клиентам возможность получить выписку бесплатно. Это может быть ежемесячная или квартальная выписка, которая приходит на электронную почту или доступна в интернет-банке. Подобные выписки содержат информацию о всех операциях клиента за указанный период.

Платные выписки

В некоторых случаях клиентам может понадобиться выписка за определенный период времени или для определенной цели. Например, при обращении в суд или при подаче документов в налоговую службу. В таких случаях банки предоставляют платные выписки. Стоимость платных выписок может варьироваться в зависимости от банка и объема информации.

| Банк | Стоимость выписки |

|---|---|

| Сбербанк | 100 рублей |

| Альфа-Банк | 150 рублей |

| ВТБ | 200 рублей |

Дополнительные услуги

Кроме выписки из банка, некоторые банки предоставляют дополнительные услуги, связанные с предоставлением информации о финансовых операциях клиента. Например, можно заказать дубликат выписки, архив выписок за определенный период или выписку на иностранном языке. За каждую дополнительную услугу может взиматься дополнительная плата.

Окончательный расчет стоимости выписки зависит от банка и конкретных условий предоставления выписки. Перед заказом выписки рекомендуется уточнить актуальные расценки в своем банке.

Чем заменить банковскую справку

1. Выписка контрагента

Если вы являетесь предпринимателем и планируете предоставить финансовую информацию о своей деятельности, вы можете предложить выписку из контрагентского счета. Этот документ подтверждает ваши финансовые операции и может использоваться вместо банковской справки.

2. Справка о доходах

Если вам нужно подтвердить свой доход при оформлении кредита или аренде жилья, вы можете попросить своего работодателя предоставить справку о доходах. Этот документ содержит информацию о вашей заработной плате, налоговых удержаниях и других доходах.

3. Налоговая декларация

Документы о подаче налоговой декларации могут служить доказательством вашего финансового положения. Они содержат информацию о вашем доходе, расходах и налоговых уплатах, и могут использоваться вместо банковской справки.

4. Счета за коммунальные услуги

Предоставление счетов за коммунальные услуги может быть полезно, если вам нужно подтвердить место проживания и стабильные платежи. Эти счета содержат информацию о вашем адресе, дате и сумме платежей.

5. Бухгалтерские документы

Если вы имеете свой бизнес, вы можете предоставить бухгалтерские документы, такие как баланс, отчет о прибылях и убытках, для подтверждения своей финансовой состоятельности.

6. Выписка по платежным картам

Выписка по платежным картам является документом, который содержит информацию о ваших расходах и платежах. В некоторых случаях, она может использоваться в качестве альтернативы банковской справке.

Важно помнить, что каждая ситуация требует индивидуального подхода, и возможность замены банковской справки может зависеть от конкретных требований организации или учреждения, которые ее запрашивают. Лучше всего обратиться в банк или к юристу, чтобы получить консультацию и узнать какие документы могут быть приняты в вашей ситуации.

Что такое справка о валютных операциях

Что содержится в справке о валютных операциях

Справка о валютных операциях содержит следующую информацию:

- Дата и время совершения операции;

- Сумма операции в валюте;

- Тип операции (покупка, продажа, обмен и т.д.);

- Номер счета, с которого была осуществлена операция;

- Наименование контрагента;

- Сумма операции в рублях (эквивалент валюты в российских рублях).

Когда может понадобиться справка о валютных операциях

Справка о валютных операциях может потребоваться в следующих случаях:

- При подаче заявления на визу или пересечении границы;

- При совершении крупных финансовых операций;

- При совершении операций с недвижимостью;

- При участии в торговле на фондовом рынке;

- При осуществлении валютного контроля и аудита;

- При рассмотрении кредитной заявки.

Как получить справку о валютных операциях

Для получения справки о валютных операциях необходимо:

- Обратиться в свой банк, где ведется счет;

- Предоставить необходимые документы, такие как паспорт, договоры, которые подтверждают совершение операций и т.д.;

- Оплатить комиссию, если требуется.

Справка о валютных операциях является важным документом, который может потребоваться в различных ситуациях, связанных с финансовыми операциями. Получение такой справки у банка несложно, но требует предоставления необходимых документов и оплаты комиссии.

Альтернативные способы финансового подтверждения

При рассмотрении заявок на кредит или другие финансовые операции, банки часто требуют клиентам предоставить финансовое подтверждение. Это необходимо для оценки финансовой состоятельности заемщика и минимизации рисков для банка.

Варианты альтернативных способов финансового подтверждения:

- Банковские выписки — документы, предоставляемые банком, содержащие информацию о финансовых операциях клиента за определенный период. Это может быть выписка по счету или кредитной карте. Банк выписка эквивалент евро может быть необходима для проверки доходов и расходов клиента.

- Справка с места работы — документ, выдаваемый работодателем, подтверждающий факт трудоустройства клиента и размер заработной платы. Справка должна содержать информацию о должности, стаже работы и окладе.

- Налоговая декларация — документ, который содержит информацию о доходах и расходах клиента, предоставляемый в налоговую службу. Он может быть использован для подтверждения финансовой состоятельности и наличия доходов.

- Копии договоров и счетов — документы, подтверждающие факт совершения финансовых операций или наличие активов у клиента. Это могут быть договора купли-продажи недвижимости, автомобиля, счета в других банках или инвестиционные счета.

- Справка о движении средств по счету — документ, выдаваемый банком, содержащий информацию о движении денежных средств на счету клиента за определенный период времени. Это может быть полезно для подтверждения наличия средств и их использования.

В зависимости от требований конкретного банка, могут быть использованы один или несколько из перечисленных способов финансового подтверждения. Важно предоставить все необходимые документы в полном объеме и в соответствии с требованиями банка, чтобы ускорить процесс рассмотрения заявки и повысить вероятность одобрения.

Срок действия справки из банка или выписки для визы

Открытие визы часто требует предоставления справки из банка или выписки, которые подтверждают финансовую состоятельность и возможность покрытия расходов во время поездки. Однако важно знать, что у этих документов есть срок действия, который необходимо учитывать.

Срок действия справки из банка

Справка из банка является документом, который содержит информацию о сумме на счету или о других финансовых ресурсах заявителя. Срок действия этой справки может варьироваться в зависимости от требований консульства или посольства.

- В некоторых случаях справка из банка должна быть не старше 3 месяцев от даты подачи заявления на визу. То есть, если вы планируете подать заявление на визу в январе, справка из банка должна быть выдана не ранее октября предыдущего года.

- В других случаях, срок действия справки из банка может быть короче — например, 1 месяц. В этом случае важно учесть, что банк может потребовать некоторое время на выдачу этого документа, поэтому стоит планировать его получение заранее.

Срок действия выписки из банка

Выписка из банка содержит информацию о финансовой истории заявителя за определенный период времени. Срок действия этой выписки также может различаться в зависимости от требований консульства или посольства.

- Обычно выписка из банка должна быть не старше 1-3 месяцев от даты подачи заявления на визу. Это означает, что если вы планируете подать заявление на визу в январе, выписка из банка должна быть выдана не ранее октября-декабря предыдущего года.

- Некоторые консульства могут потребовать наличие выписки из банка за последние 6 месяцев. В этом случае важно своевременно озаботиться получением этого документа.

Необходимо помнить, что срок действия и требования к справке из банка или выписке различаются в зависимости от конкретной страны, вида визы и индивидуальных требований консульства или посольства. Поэтому перед подачей заявления на визу важно ознакомиться с конкретными требованиями и сроками действия документов.

Срок предоставления справки

Средний срок предоставления справки

Средний срок предоставления справки из банка составляет от 3 до 10 рабочих дней. Однако, в некоторых случаях он может быть и 1-2 дня, а в других — до 30 дней. Все зависит от требований банка, сложности запроса и количества документов, которые необходимо проверить.

Влияние срока предоставления справки на клиента

Список важных моментов:

- Срок предоставления справки ограничен в законе, следовательно, может быть санкции за нарушение срока.

- Предоставление справки в установленные сроки позволяет избежать проблем с документами и потенциальное отказа в получении кредита или визы.

- Некоторые банки предоставляют услуги «экспресс-выписка», которые позволяют получить справку за более короткий срок, но при этом может быть установлены дополнительные комиссии.

- Следует учитывать возможность задержки почтовой доставки справки, особенно если клиент выбирает этот вариант.

Что делать, если срок предоставления справки превышен?

Ситуации, когда срок предоставления справки превышен, не являются редкостью. Если клиент оказывается в такой ситуации, следует сделать следующее:

- Связаться с банком или организацией, которая требует справку, и сообщить о ситуации.

- Уточнить причину задержки и попросить предоставить информацию о новом сроке предоставления справки.

- В случае возникновения проблем с банком, можно обратиться в Центр потребительской защиты или другие соответствующие организации для защиты своих прав.

Таким образом, срок предоставления справки из банка может варьироваться в зависимости от различных факторов. Важно всегда быть в курсе требований и сроков предоставления справки, чтобы избежать проблем и задержек в процессе оформления документов.

Как получить выписку со счета в Сбербанке?

Шаг 1: Посещение отделения банка

Для получения выписки со счета в Сбербанке, необходимо посетить ближайшее отделение. Вам необходимо предъявить паспорт для идентификации и назвать номер счета, с которого вы хотите получить выписку.

Шаг 2: Заполнение заявления

После предъявления паспорта вы получите заявление на получение выписки со счета. В заявлении вам необходимо указать следующую информацию:

- ФИО клиента;

- Номер счета;

- Период, за который вы хотите получить выписку;

- Способ получения выписки (на бумаге или в электронном виде).

Заполните заявление аккуратно и проверьте правильность указанной информации.

Шаг 3: Ожидание обработки заявления

После заполнения и сдачи заявления, вам необходимо ожидать обработки заявления сотрудниками банка. Время ожидания может варьироваться в зависимости от загруженности отделения банка.

Шаг 4: Получение выписки

После обработки заявления, вы будете уведомлены о готовности выписки со счета. Вы можете выбрать удобный для вас способ получения выписки:

- В отделении банка – придите в банк, предъявите паспорт и получите выписку на руки;

- По почте – укажите в заявлении свой почтовый адрес, и выписка будет доставлена вам по почте;

- В электронном виде – укажите в заявлении свой электронный адрес, и выписка будет отправлена вам на указанный адрес.

Шаг 5: Проверка выписки

Получив выписку со счета, вам необходимо внимательно проверить все указанные в ней транзакции и суммы. Если вы обнаружите ошибки или несоответствия, обратитесь в отделение банка для разъяснения и исправления.

Теперь вы знаете, как получить выписку со счета в Сбербанке. Следуя этому плану, вы сможете контролировать свои финансы и иметь актуальную информацию о состоянии вашего счета.

Какие документы, подтверждающие баланс счета, выдают банки

При обращении в банк за выпиской баланса счета, клиентам требуется предоставить некоторые документы, которые подтверждают их право на доступ к этой информации.

Список документов, необходимых для получения выписки:

- Паспорт клиента

- Договор об открытии счета

- Страховое свидетельство

- Свидетельство о регистрации физического лица

- Выписка из Единого государственного реестра юридических лиц

- Доверенность (если требуется)

Паспорт клиента

Для получения выписки банк требует предоставить копию паспорта клиента, либо показать оригинал при посещении отделения банка.

Договор об открытии счета

В банке обязательно требуют предъявить договор об открытии счета. Это документ, который клиент заключает с банком при открытии счета и в нем прописаны правила, условия и требования, касающиеся использования банковского счета.

Страховое свидетельство

При обращении в банк за выпиской баланса счета может потребоваться страховое свидетельство клиента. Этот документ подтверждает, что клиент застрахован на случай возможных финансовых потерь по банковским операциям.

Свидетельство о регистрации физического лица

Банк может запросить свидетельство о регистрации физического лица, чтобы убедиться, что клиент является законным владельцем банковского счета и имеет право получить информацию о его балансе.

Выписка из Единого государственного реестра юридических лиц

Для юридических лиц, которые хотят получить выписку баланса счета, банк может потребовать предоставить выписку из Единого государственного реестра юридических лиц. Этот документ подтверждает легитимность и регистрацию компании.

Доверенность

В случае, если клиент обращается за выпиской от имени другого лица или организации, может понадобиться доверенность, которая удостоверяет полномочия лица, представляющего интересы клиента.

Сроки и порядок получения выписки

Сроки получения выписки могут зависеть от внутренних правил банка и способа обращения клиента. Обычно выписку можно получить на месте в отделении банка, либо заказать ее по телефону или через интернет-банкинг.

Однако, необходимо учитывать, что банки могут взимать плату за предоставление выписки баланса счета, а также могут устанавливать лимиты на количество и частоту получения выписок.

В каких случаях нужна банковская выписка в эквиваленте евро?

- Оформлении визы для поездки в страны Евросоюза. В консульстве или посольстве требуют предоставить доказательство наличия достаточных средств для проживания и обеспечения поездки. Банковская выписка в эквиваленте евро позволяет подтвердить финансовую состоятельность.

- Осуществлении валютных операций. При покупке или продаже валюты, особенно евро, банковская выписка может требоваться в целях подтверждения происхождения средств.

- Участии в торговых или бизнесовых сделках с контрагентами на территории Европейского союза. Выписка в эквиваленте евро поможет подтвердить финансовую надежность и солидность вашей компании в случае необходимости.

- Получении кредитов или займов. Банк может потребовать предоставить выписку в эквиваленте евро для оценки вашей платежеспособности и принятия решения о выдаче кредита или займа.

- Расчетах с иностранными контрагентами. Если вы ведете внешнеэкономическую деятельность и имеете деловые связи с компаниями, расположенными в странах ЕС, выписка в эквиваленте евро может потребоваться при проведении расчетов.

В случае необходимости, вы можете обратиться в свой банк для получения банковской выписки в эквиваленте евро, которая будет заверена и подписана банком. Это позволит вам легально использовать данный документ во всех вышеупомянутых случаях и подтвердить наличие средств в требуемой валюте.

Во-первых, важно четко подготовить и представить все необходимые документы, чтобы доказать свою финансовую состоятельность и цель поездки. К таким документам относятся банковские выписки, копии платежных документов и бронирование отелей или билетов. Регулярные пополнения и сбережения на банковском счету, а также учет расходов, таких как оплата счетов и аренда жилья, могут показать консулу вашу финансовую надежность.

Во-вторых, необходимо подготовить и представить детальный план поездки, включая программу и даты пребывания. Это поможет консулу оценить вашу осведомленность и цель поездки, что является важным фактором при принятии решения об одобрении визы.

Также рекомендуется предоставить доказательства связи с родиной, такие как документы о недвижимости, работе или семье. Это может подтвердить вашу связь и обязательство вернуться домой после поездки.