Восстановление НДС после инвентаризации в 1С требует тщательного анализа и правильной настройки программы. Как правильно восстановить НДС после проведения инвентаризации в 1С и избежать ошибок при учете налоговых обязательств? В данной статье мы рассмотрим основные шаги и рекомендации по восстановлению НДС после инвентаризации в программе 1С.

Позиция судебных органов в части восстановления НДС после инвентаризации

1. Восстановление НДС по заключению акта об инвентаризации

Согласно письму Министерства финансов Российской Федерации от 07.07.2017 № 03-07-11/41886, суды выражают позицию, что восстановление НДС возможно по заключению акта об инвентаризации. Однако, суды осторожны и требуют выполнения определенных условий, например, правильного заполнения документов.

2. Строгая формальность при восстановлении НДС

Судебные органы обращают внимание на строгость формальных требований при восстановлении НДС после инвентаризации. Например, в решении Арбитражного суда Краснодарского края от 12.04.2016 № А32-49688/2015, указывается, что отказ в восстановлении НДС был обоснован нарушением формальностей: неверным указанием наименования контрагента и неверными суммами в документах.

3. Отказ в восстановлении НДС при наличии признаков мошенничества

Судебные органы принимают решения об отказе в восстановлении НДС, если имеются признаки мошенничества. Например, в решении Арбитражного суда Санкт-Петербурга и Ленинградской области от 28.03.2017 номер А56-19883/2016, указано, что отказ в восстановлении НДС связан с установлением того, что организация-контрагент не является реальным продавцом товаров.

4. Возможность восстановления НДС по исправленным документам

Судебные органы допускают возможность восстановления НДС при наличии исправленных документов. Например, в решении Арбитражного суда Вологодской области от 10.03.2016 номер А23-8701/2016, оспариваемое решение об отказе в восстановлении НДС было отменено, так как были представлены исправленные документы с правильной информацией.

5. Предоставление доказательств восстановления НДС

Судебные органы обращают внимание на необходимость предоставления достаточных доказательств восстановления НДС после инвентаризации. Например, в решении Арбитражного суда Челябинской области от 10.02.2016 номер А76-8102/2015, указывается, что налогоплательщик не предоставил достаточных доказательств факта восстановления НДС, поэтому отказ в восстановлении был справедливым.

| Позиция суда | Акт об инвентаризации | Строгость формальных требований | Признаки мошенничества | Исправленные документы | Предоставление доказательств |

|---|---|---|---|---|---|

| Восстановление НДС возможно | да | нет | нет | нет | нет |

| Отказ в восстановлении НДС | нет | да | да | нет | да |

| Возможность восстановления НДС | нет | да | нет | да | нет |

| Необходимы доказательства | нет | нет | нет | нет | да |

Восстановление НДС ранее принятого к вычету в 1С 8.3

1. Подготовка к восстановлению НДС

Прежде чем приступить к процессу восстановления НДС, необходимо убедиться, что все необходимые документы и данные имеются. Важно следующее:

- Выполнить инвентаризацию товарно-материальных ценностей;

- Проверить наличие документов, подтверждающих уплату НДС при приобретении товаров и услуг;

- Убедиться в правильном заполнении первичных документов, таких как счета-фактуры.

Также, необходимо обратить внимание на ограничения и сроки восстановления НДС, установленные законодательством.

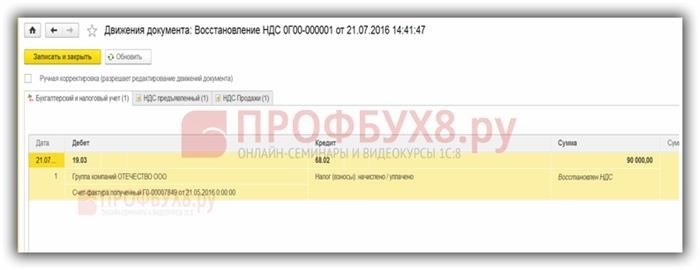

2. Восстановление НДС в программе 1С 8.3

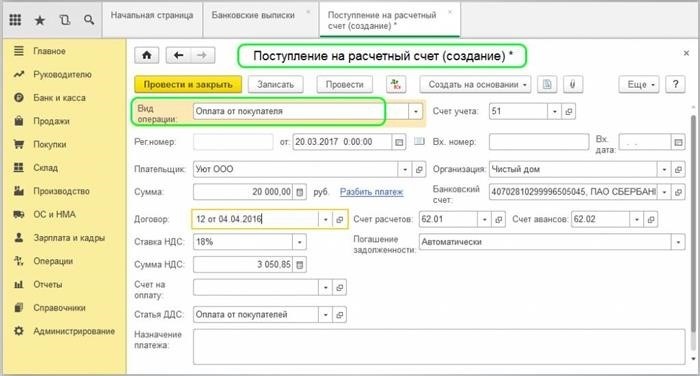

Для начала процедуры восстановления НДС в программе 1С 8.3 необходимо выполнить следующие шаги:

- Войти в программу 1С 8.3 и открыть «Бухгалтерию».

- Перейти в раздел «Налоги и отчетность» и выбрать пункт «Восстановление НДС».

- Задать необходимые параметры для восстановления НДС, такие как период и счета, с которых осуществлялось списание НДС.

- Нажать кнопку «Восстановить НДС».

- Проверить полученные результаты и сформированные документы.

Важно учесть, что процесс восстановления НДС может занять некоторое время, в зависимости от объема данных и настроек программы.

3. Контроль и анализ результатов

После завершения процесса восстановления НДС в программе 1С 8.3 необходимо провести контроль и анализ полученных результатов. Важно убедиться в правильности восстановления НДС и соответствии с объемом уплаченных налогов.

Для этого можно воспользоваться следующими методами и инструментами:

- Сверить полученные результаты с исходными документами, подтверждающими уплату НДС;

- Анализировать данные и выявлять возможные ошибки или расхождения;

- Консультироваться с специалистами в области налогового учета для получения дополнительной информации и рекомендаций.

Такая работа позволит снизить вероятность ошибок и проблем при последующей проверке со стороны налоговых органов.

Восстановление НДС ранее принятого к вычету в 1С 8.3 является важной процедурой для предприятий. Следуя указанным шагам и соблюдая необходимые требования и сроки, вы сможете успешно осуществить эту процедуру и вернуть ранее уплаченные налоги.

«Каждый бухгалтер желает знать»

В рамках своей работы бухгалтеры сталкиваются с различными задачами и вопросами. Ниже перечислены некоторые ключевые темы, которые помогут каждому бухгалтеру быть в курсе важных аспектов своей профессии и справляться с ними:

1. НДС и его восстановление после инвентаризации:

- Общие правила восстановления НДС после инвентаризации.

- Особенности восстановления НДС в программе 1С.

- Рекомендации по действиям при восстановлении НДС.

2. Учет расходов и доходов:

- Как правильно учитывать расходы и доходы в бухгалтерии.

- Особенности учета операций с наличными деньгами.

- Методы определения стоимости и учета активов и обязательств.

3. Налоговая отчетность:

- Виды налоговых отчетов и порядок их заполнения.

- Сроки сдачи налоговой отчетности.

- Важные аспекты связанные с налоговыми проверками.

4. Бюджетирование и финансовый анализ:

- Введение в бюджетирование предприятия.

- Основные методы финансового анализа.

- Использование бухгалтерской отчетности для анализа финансового состояния.

5. Автоматизация бухгалтерии:

- Какие программы и системы помогут упростить и автоматизировать бухгалтерские процессы.

- Преимущества использования программ 1С в бухгалтерии.

- Советы по выбору программного обеспечения для бухгалтерии.

Знание этих тем поможет бухгалтерам повысить свою квалификацию, быть в курсе последних изменений в законодательстве и лучше справляться с возникающими вопросами. Каждый бухгалтер должен стремиться быть профессионалом в своей области и постоянно обновлять свои знания.

Логика ИФНС в вопросе восстановления НДС

Основные принципы логики ИФНС в вопросе восстановления НДС

- Документальное подтверждение. ИФНС требует предоставления полной и достоверной документации, подтверждающей факт инвентаризации и возникновение права на восстановление НДС. Важно иметь подробные акты о результатах инвентаризации, а также акты сверки остатков товаров и материалов.

- Соблюдение сроков. ИФНС устанавливает строгие сроки для подачи документов по восстановлению НДС. Важно не превышать установленные сроки и предоставлять все необходимые сведения вовремя, чтобы избежать задержек в процессе восстановления.

- Обоснованность восстановления. ИФНС проверяет обоснованность проведения инвентаризации и возникновения права на восстановление НДС. Предприятие должно предоставить внятные объяснения и документальные подтверждения, демонстрирующие необходимость инвентаризации и правомерность восстановления НДС.

- Корректность рассчетов. ИФНС внимательно анализирует представленные расчеты по восстановлению НДС. Важно проверить правильность расчетов для каждого товара или материала, а также обосновать применение конкретных ставок и сумм.

Преимущества понимания логики ИФНС

Повышение эффективности восстановления НДС. Более глубокое понимание логики ИФНС позволяет предприятиям более эффективно подготовиться к процессу восстановления и снизить риск возникновения ошибок. Это позволяет ускорить процедуру и избежать дополнительных затрат и временных задержек.

Сокращение рисков проверки. Знание логики ИФНС помогает предприятиям предугадывать возможные вопросы и требования ИФНС. Это позволяет оперативно подготовить полную и достоверную документацию, а также дать точные и обоснованные ответы на запросы налоговых органов, что в свою очередь сокращает риски возникновения проверок и штрафов.

Основные рекомендации

| Рекомендация | Описание |

|---|---|

| Подготовка полной документации | Сделать подробные акты по результатам инвентаризации и акты сверки остатков товаров и материалов |

| Соблюдение сроков | Не превышать установленные сроки и предоставлять все необходимые сведения вовремя |

| Обоснование проведения инвентаризации | Подготовить внятные объяснения и документальные подтверждения необходимости инвентаризации и восстановления НДС |

| Проверка правильности расчетов | Тщательно проверить правильность расчетов для каждого товара или материала и обосновать применение конкретных ставок и сумм |

Восстановление НДС после инвентаризации в 1С — важный процесс, требующий внимательного подхода и соблюдения требований ИФНС. Осознание логики ИФНС помогает предприятиям успешно справиться с данной процедурой, повысить эффективность восстановления и снизить риски возникновения проверок и штрафов.

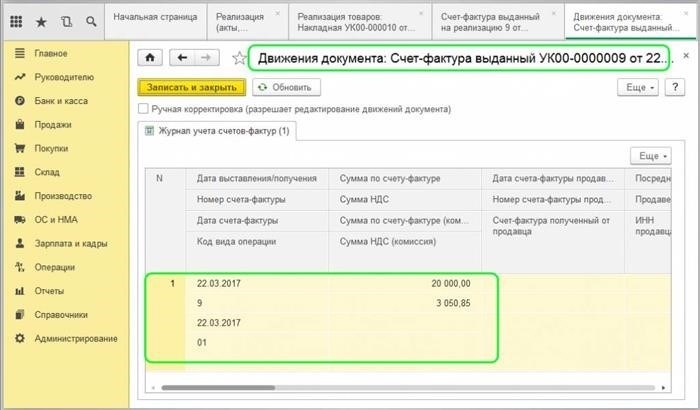

Все дело в счете-фактуре

После проведения инвентаризации необходимо внести изменения в учетную систему, а также соответствующие записи в бухгалтерскую отчетность. Кроме того, необходимо восстановить НДС по утраченным или уничтоженным товарам, что требует оформления счета-фактуры.

Функции счета-фактуры:

- Документальное оформление операций купли-продажи;

- Передача информации о проведенных операциях;

- Точное отражение суммы налога;

- Определение права на вычет НДС;

- Восстановление НДС после инвентаризации.

Восстановление НДС после инвентаризации:

Счет-фактура является неотъемлемой частью процесса восстановления НДС после инвентаризации. Для этого все операции, связанные с утратой или уничтожением товаров, должны быть документально подтверждены. Счет-фактура составляется на основе акта инвентаризации и документов, подтверждающих учетную стоимость утраченных или уничтоженных товаров.

| Наименование документа | Цель и функция |

|---|---|

| Акт инвентаризации | Подтверждает факт утраты или уничтожения товаров |

| Документы, подтверждающие учетную стоимость товаров | Определяют сумму возмещения НДС |

Все документы должны быть оформлены с соблюдением требований законодательства и соответствующим образом учтены в учетной системе. Счет-фактура должен содержать все необходимые реквизиты и быть подписаны уполномоченным лицом.

Согласно пункту 9 статьи 169 Налогового кодекса РФ, восстановление НДС после инвентаризации осуществляется путем учета его в составе расходов организации.

Восстановление НДС по утраченным или уничтоженным товарам является важной частью бухгалтерского и налогового учета. Счет-фактура играет ключевую роль в этом процессе, дающую право на возврат НДС и подтверждающую сумму налога.

Возможные варианты поведения налогоплательщика

После проведения инвентаризации, налогоплательщик может столкнуться с различными ситуациями, которые требуют соответствующего реагирования. Варианты поведения в данном контексте могут быть разными и зависят от конкретных обстоятельств и условий.

1. Правильное оформление документов

Одним из важных аспектов восстановления НДС после инвентаризации является правильное оформление необходимых документов. Налогоплательщик должен обратить особое внимание на:

- Оформление акта инвентаризации

- Правильное учетное отражение результатов инвентаризации

- Составление заявления на восстановление НДС

Правильное оформление документов является гарантией успешного восстановления НДС и предотвращения возможных нарушений и ошибок со стороны налоговых органов.

2. Соблюдение сроков

Важным моментом является соблюдение установленных сроков для подачи заявления на восстановление НДС после инвентаризации. Стоит отметить, что сроки могут варьироваться в зависимости от региона и особенностей налогового законодательства. Налогоплательщик должен тщательно изучить сроки и соблюдать их, чтобы избежать штрафных санкций.

3. Взаимодействие с налоговыми органами

Если налоговые органы запрашивают дополнительную информацию или проводят проверку, налогоплательщик должен активно сотрудничать и предоставить необходимые документы и объяснения. Важно поддерживать конструктивный диалог и сотрудничество с налоговыми органами, чтобы избежать дальнейших проблем или конфликтов.

4. Обжалование решений налоговых органов

Если налоговый орган принимает решение, с которым налогоплательщик не согласен, он имеет право на обжалование данного решения. Налогоплательщик может обратиться в соответствующие органы или судебные инстанции для защиты своих прав и интересов. В таких случаях рекомендуется обратиться к квалифицированным юрисконсультам для получения профессиональной помощи и консультаций.

5. Соблюдение изменений в законодательстве

Налогоплательщик должен следить за изменениями в налоговом законодательстве и своевременно вносить соответствующие корректировки в свою деятельность. Это поможет избежать возможных нарушений и проблем с налоговыми органами.

Итак, возможные варианты поведения налогоплательщика в контексте восстановления НДС после инвентаризации могут включать правильное оформление документов, соблюдение сроков, взаимодействие с налоговыми органами, обжалование решений и соблюдение изменений в законодательстве. Правильные действия и активное взаимодействие помогут налогоплательщику избежать проблем и обеспечить успешный восстановление НДС.

Почему при недостаче может возникнуть обязанность начисления НДС?

Когда товары или материалы по какой-либо причине исчезают или оказываются недостачей в хозяйственных операциях предприятия, возникает необходимость регулирования налоговой ситуации по НДС. В некоторых случаях, при недостаче, может возникнуть обязанность начисления НДС.

1. Ответственность за недостачу

В случае недостачи товаров или материалов, предприятие может быть привлечено к ответственности. В соответствии с законодательством, предприятие должно возместить недостачу или уплатить штраф. Для уплаты такого штрафа может потребоваться начислить и уплатить НДС.

2. Учет недостачи в налоговой отчетности

При составлении налоговой отчетности, предприятие должно учесть недостачу товаров или материалов. В некоторых случаях, налоговая служба может потребовать начисления НДС на сумму недостачи. Это связано с тем, что НДС является налогом на добавленную стоимость, и в случае недостачи, добавленная стоимость не была полностью реализована.

3. Налоговые проверки и аудит

При налоговых проверках или аудитах, налоговые органы могут обнаружить недостачу товаров или материалов и потребовать начисления НДС на сумму недостачи. В таком случае, предприятие должно будет уплатить соответствующую сумму НДС.

4. Соответствие законодательству

Налоговое законодательство требует, чтобы предприятия начисляли и уплачивали НДС на реализацию товаров и услуг. В случае недостачи, добавленная стоимость не была полностью реализована, и поэтому налоговое законодательство может требовать начисления НДС на недостачу.

В итоге, при недостаче товаров или материалов, предприятие может быть обязано начислить и уплатить НДС, чтобы соответствовать налоговому законодательству и предотвратить возможные налоговые претензии и санкции.

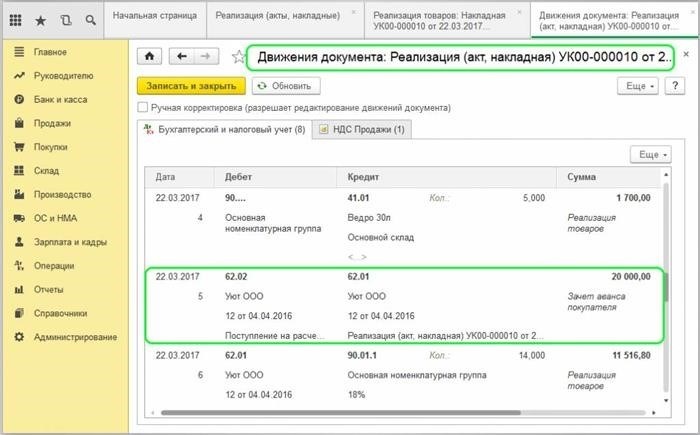

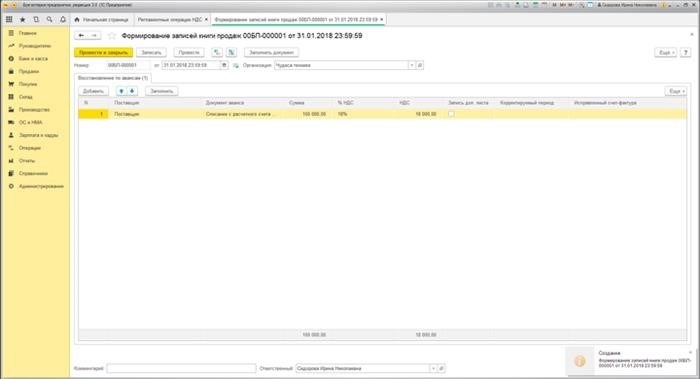

Как правильно отразить восстановление НДС в 1С 8.3

1. Создание счета-фактуры на восстановление НДС

Первым шагом является создание счета-фактуры на восстановление НДС. В нем указываются все необходимые данные, включая информацию о поставщике, покупателе, дату и номер документа.

2. Отражение операции в журнале и проставление соответствующих кодов

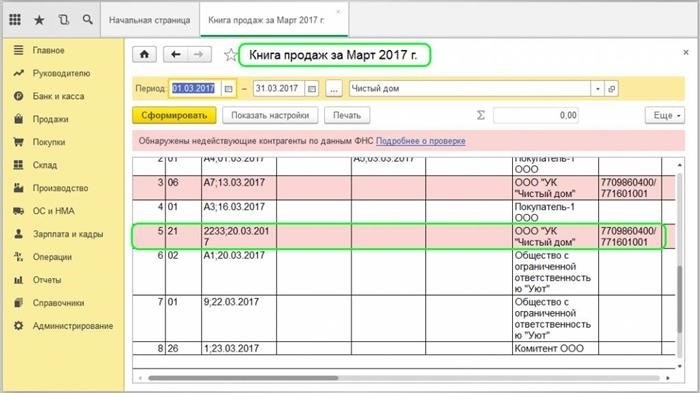

Далее необходимо отразить эту операцию в журнале учета НДС. Важно учесть, что для восстановления НДС после инвентаризации применяются определенные коды. Например, код операции «17» указывает на восстановление НДС.

3. Перенос информации о восстановленном НДС в налоговую декларацию

Для корректного отражения восстановления НДС необходимо перенести информацию о восстановленной сумме в налоговую декларацию. Это можно сделать в соответствующем разделе декларации.

4. Сверка данных и исправление ошибок

Обязательным этапом является сверка данных, чтобы убедиться в правильности отражения восстановления НДС. Если были допущены ошибки, их следует исправить. Корректировки могут быть произведены как в самом документе о восстановлении НДС, так и в налоговой декларации.

5. Сохранение документации и отчетности

В завершение процесса необходимо сохранить всю документацию и отчетность по восстановлению НДС. Важно иметь аккуратные и хорошо оформленные документы, которые могут быть предоставлены при необходимости проверки со стороны налоговых органов.

Списание недостачи в результате инвентаризации

В процессе инвентаризации, проводимой в организации, может быть обнаружено, что присутствует недостача товаров или материалов. Для ведения учета и правильного списания недостачи необходимо соблюдать определенные правила и процедуры.

1. Установление факта недостачи

Перед списанием недостачи необходимо установить надлежащим образом факт ее наличия. Для этого проводится инвентаризация, сравнение фактического наличия товаров или материалов с данными бухгалтерского учета. Если обнаруживается расхождение, то факт недостачи подтверждается составлением соответствующего акта.

2. Учет и регистрация недостачи

После установления факта недостачи необходимо провести учет и регистрацию этого события. Для этого составляется специальный документ – акт списания недостачи, в котором указывается количество списываемых товаров или материалов, их стоимость и причина возникновения недостачи.

| Поле акта списания недостачи | Описание |

|---|---|

| Товары/материалы | Указывается наименование списка списываемых товаров или материалов |

| Количество | Указывается количество списываемых товаров или материалов |

| Стоимость единицы | Указывается стоимость каждой единицы товара или материала |

| Сумма | Указывается сумма списываемых товаров или материалов |

| Причина | Указывается причина возникновения недостачи |

3. Оформление документов на списание недостачи

После составления акта списания недостачи необходимо оформить соответствующие документы для правильного учета этого события. В зависимости от формы собственности организации, это могут быть следующие документы:

- ОС-1 (организации государственной или муниципальной собственности);

- ТН (для товариществ с ограниченной ответственностью);

- СЧ (для акционерных обществ);

- или другие документы в соответствии с формой собственности.

4. Учет списанных товаров или материалов

После проведения списания недостачи необходимо правильно учесть списанные товары или материалы в бухгалтерском учете организации. Списывается стоимость товаров или материалов из соответствующих счетов учета. Это может быть счет учета материалов, товаров в пути, товаров на складе или другие счета, предусмотренные планом счетов.

Важно: после проведения списания недостачи необходимо не забыть обратить внимание на возможность восстановления НДС, уплаченного при приобретении списываемых товаров или материалов. Для этого можно обратиться в налоговый орган с соответствующими документами и заявлением.

При списании недостачи НДС не восстанавливается

Ведение бизнеса связано с риском возникновения недостачи товаров или материалов. При инвентаризации может выявиться, что в результате участия воров или ошибок, в учете имеются недостачи. Возникает вопрос, можно ли восстановить НДС при списании недостачи?

НДС, или налог на добавленную стоимость, является налогом на конечное потребление товаров или услуг. Он начисляется и удерживается на каждом этапе цепочки оборота товаров или услуг.

1. Основные принципы восстановления НДС

В соответствии с законодательством РФ, восстановление НДС возможно в случае, если товары или услуги были приобретены для целей осуществления предпринимательской деятельности и использованы для этой цели. Однако, при списании недостачи НДС не подлежит восстановлению.

2. Причины невозможности восстановления НДС при списании недостачи

Причина заключается в том, что при списании недостачи фактически происходит утрата товаров или услуг, которые были приобретены для осуществления предпринимательской деятельности. Таким образом, эти товары или услуги не используются для предпринимательской деятельности и не могут быть учтены в расчете НДС.

3. Последствия списания недостачи

Списание недостачи может повлечь за собой негативные последствия для предприятия. Это может быть оформление акта по недостаче, предоставление объяснений или отчетов в налоговую инспекцию. В случае если недостача произошла в результате хищения или мошенничества, возможны уголовные преследования.

4. Как минимизировать риски

Для минимизации рисков возникновения недостачи необходимо принять меры по усилению контроля над оборотом товаров или услуг. Это может включать в себя использование систем видеонаблюдения, электронного учета, контроля доступа и др. Также важно проводить регулярные инвентаризации, чтобы быстро выявлять и устранять недостачи.

Итак, при списании недостачи НДС не восстанавливается. Причина заключается в том, что товары или услуги, отсутствующие в результате недостачи, не используются для предпринимательской деятельности и не могут быть учтены в расчете НДС. В случае списания недостачи может потребоваться оформление акта, предоставление объяснений или отчетов в налоговую инспекцию. Для минимизации риска возникновения недостачи рекомендуется усилить контроль над оборотом товаров и услуг, проводить регулярные инвентаризации и использовать технические средства контроля, такие как системы видеонаблюдения или контроля доступа.

Основные правила для вычета и восстановления НДС

1. Создание и правильное ведение учетной политики

Одним из важнейших шагов в процессе вычета и восстановления НДС является разработка и утверждение учетной политики, которая подробно описывает порядок и правила ведения учета налога. Грамотно созданная и строго соблюдаемая учетная политика позволит избежать ошибок и спорных вопросов с налоговыми органами.

2. Правильное оформление первичных документов

Тщательное оформление первичных документов, таких как счета-фактуры, акты выполненных работ/услуг, накладные и др., является ключевым моментом в процессе вычета и восстановления НДС. При оформлении документов необходимо аккуратно указывать все необходимые реквизиты и соблюдать требования законодательства.

3. Учет сроков вычета и восстановления

Для успешной реализации процедур вычета и восстановления НДС важно точно знать и соблюдать сроки. Следует помнить, что восстановление НДС происходит в рамках срока давности, и пропущенный срок может привести к невозможности восстановления налога.

4. Анализ контрагентов и договоров

Перед началом взаимодействия с контрагентами необходимо провести анализ их финансовой устойчивости и правильно оформить договоры, содержащие все необходимые реквизиты. Такой подход позволит избежать проблем в процессе вычисления и восстановления НДС.

5. Постоянный контроль и своевременные корректировки

Налоговое законодательство может быть подвержено изменениям, поэтому необходимо постоянно следить за обновлениями и вносить своевременные корректировки в учет. Такая практика позволит избежать проблем при проведении проверок со стороны налоговых органов и уберечь себя от штрафных санкций.

| Правило | Описание |

|---|---|

| Учетная политика | Создание и соблюдение учетной политики для правильного ведения учета налога. |

| Оформление документации | Тщательное оформление первичных документов с указанием всех необходимых реквизитов. |

| Сроки восстановления | Точное соблюдение сроков восстановления НДС в рамках срока давности. |

| Анализ контрагентов и договоров | Проведение анализа финансовой устойчивости контрагентов и правильное оформление договоров. |

| Постоянный контроль | Постоянный контроль и своевременные корректировки в учете в соответствии с изменениями в налоговом законодательстве. |

«Вычет и восстановление НДС — это важные процедуры для предприятий. Соблюдение правил и требований является залогом успешного применения этих механизмов.»

Соблюдение основных правил и требований по вычету и восстановлению НДС играет ключевую роль в минимизации налоговой нагрузки и соблюдении законодательства.

Важным обстоятельством, позволяющим признать недостачу безвозмездной реализацией, является наличие документального подтверждения факта безвозмездной передачи товара или материала. Это может быть, например, акт разногласий, в котором указывается, что недостача образовалась в результате безвозмездной передачи.

Также необходимо учесть, что признание недостачи безвозмездной реализацией возможно только в случае, когда отсутствуют документы, подтверждающие факт реализации товара или материала по определенной цене. Если такие документы имеются, недостача уже не будет рассматриваться как безвозмездная реализация.

Важно отметить, что признание недостачи безвозмездной реализацией имеет значительные финансовые последствия для организации. В данном случае она не может быть учтена в качестве расхода и не подлежит восстановлению в качестве НДС. Поэтому при возникновении недостачи необходимо тщательно анализировать обстоятельства и документацию, чтобы принять правильное финансовое решение.