Работники, которые расторгли трудовой договор в марте, имеют право на налоговые вычеты, которые могут составлять 5 или 6 минимальных зарплат. Перед тем как приступить к процессу оформления документов, стоит знать все возможные сценарии и условия, чтобы максимально использовать эту возможность и получить соответствующие вычеты.

Как рассчитать неиспользованный отпуск при увольнении?

Количество неиспользованных отпускных дней = количество дней отпуска × (дней, оставшихся до конца календарного года / 365)

Пример расчета:

Предположим, что работник имел право на 28 дней отпуска в год, а увольняется 15 июля (дней до конца года — 169). Тогда:

Количество неиспользованных отпускных дней = 28 × (169 / 365) ≈ 13 дней

Уточнения:

- При расчете неиспользованного отпуска необходимо учитывать только полные дни.

- Если количество неиспользованных отпускных дней получается нецелым числом, округлите его до ближайшего целого числа в меньшую сторону.

- Для расчета дней, оставшихся до конца календарного года, можно использовать календарь или специальные онлайн-сервисы.

- Работник имеет право на возмещение неиспользованного отпуска при увольнении.

Расчет неиспользованного отпуска при увольнении является важной процедурой, которую следует проводить с соблюдением действующего законодательства. Необходимо учесть все детали и правила, чтобы работник получил свои законные права на компенсацию неиспользованного отпуска. Однако, для точного расчета рекомендуется обратиться к юристам или специалистам по трудовому законодательству.

Что такое 6-НДФЛ?

6-НДФЛ применяется в отношении доходов физических лиц, полученных от источников в Российской Федерации. Он представляет собой налоговую ставку, которая удерживается работодателями из заработной платы своих сотрудников и направляется в бюджетную систему страны.

Основные особенности 6-НДФЛ:

- Величина налога составляет 13% от суммы дохода, полученного физическим лицом.

- Уплата налога происходит при начислении заработной платы или иных доходов.

- 6-НДФЛ указывается в налоговой декларации каждого гражданина, подлежащего уплате данного налога.

- Налогообложение доходов физических лиц может быть уменьшено на сумму налоговых вычетов, предусмотренных законодательством.

- Физические лица, получающие доходы от разных источников, должны самостоятельно расчетно-платежные документы и подавать налоговую декларацию.

Система учета 6-НДФЛ:

Организации, осуществляющие начисление и уплату налога 6-НДФЛ, должны вести учет доходов и удержанных сумм налога для каждого сотрудника. Это делается в специальном документе, называемом справкой 2-НДФЛ, который предоставляется сотруднику ежегодно.

Сумма налога 6-НДФЛ влияет на размер дохода физического лица и может быть отражена в различных финансовых операциях, таких как покупка недвижимости, получение кредита или получение социальных выплат.

| 6-НДФЛ | Шестой налог на доходы физических лиц |

|---|---|

| Налоговая ставка | 13% от дохода |

| Уплата налога | При начислении дохода |

| Налоговая декларация | Обязательна для заполнения |

| Вычеты | Могут уменьшить налогооблагаемую базу |

Налог 6-НДФЛ является одной из основных составляющих обязательных платежей физических лиц в России. Его уплата и правильное учет его суммы играют важную роль в финансовом планировании и налоговой ответственности граждан.

А Эльба поможет?

При увольнении в марте, многие работники задаются вопросом, сможет ли им помочь Единый лицевой бухгалтерский аппарат (ЕЛБА) при подсчете вычетов за данный месяц. Рассмотрим, как можно использовать эту программу в своих интересах.

Вычеты при увольнении в марте

Увольнение в марте обычно сопровождается определенными финансовыми последствиями. Один из способов уменьшить эти последствия — это получение налоговых вычетов. Важно знать, что они могут быть двух видов:

- Вычеты на самого налогоплательщика

- Вычеты на иждивенцев

Если вы ранее получали вычеты на себя и вашу семью, при увольнении вы можете подать заявление об их перерасчете. Один из инструментов, которые могут помочь при этом, — это ЕЛБА.

Помощь ЕЛБА

ЕЛБА — это автоматизированная система, позволяющая вести учет данных как работодателей, так и работников, включая информацию о заработной плате, налоговых вычетах и других финансовых операциях. При увольнении в марте, ЕЛБА может быть полезна в следующих случаях:

- Подсчет вычетов за отработанные месяцы. В системе можно найти информацию о своей заработной плате за данный год и вычетах, которые уже были учтены.

- Пересчет вычетов за уволенный месяц. С помощью ЕЛБА можно заполнить соответствующие формы и заявления для пересчета вычетов.

- Получение информации о доступных вычетах на иждивенцев. Если у вас есть иждивенцы, вы можете использовать ЕЛБА для получения информации о возможных вычетах на них.

- Получение консультаций по налоговым вопросам. В системе ЕЛБА есть возможность обратиться за помощью к специалистам, которые помогут разобраться в вопросах налогообложения и вычетов при увольнении в марте.

ЕЛБА — это мощный инструмент, который может помочь вам при увольнении в марте с подсчетом налоговых вычетов. Однако, чтобы воспользоваться всеми возможностями программы, необходимо ознакомиться с ее функциями и освоить ее использование. Обратитесь к специалисту или изучите документацию, чтобы успешно применять ЕЛБА в своих интересах и минимизировать финансовые потери при увольнении.

Кому положен вычет при увольнении в марте

В случае увольнения в марте, работникам положены вычеты, которые регулируются законодательством Российской Федерации. Они могут быть различными в зависимости от ситуации и обстоятельств.

Рассмотрим категории работников, которые имеют право на вычеты при увольнении в марте:

1. Лица, работавшие на предприятии в течение не менее 365 дней

Лицам, проработавшим на предприятии не менее 365 дней, положен вычет в размере среднемесячной заработной платы. Он выплачивается при увольнении по любой причине.

2. Инвалиды

Инвалидам положен особый вычет, который составляет двукратную среднемесячную заработную плату. Это положение действует независимо от срока работы на предприятии.

3. Женщины, увольняющиеся в связи с рождением ребенка

Женщинам, увольняющимся в связи с рождением ребенка, положен вычет в размере среднемесячной заработной платы. Это право гарантируется законодательством и действует независимо от стажа на предприятии.

4. Лица, уволенные по инициативе работодателя без виновности

Лицам, которые были уволены по инициативе работодателя без своей виновности, положен вычет в размере среднемесячной заработной платы. Это право предоставляется в целях компенсации увольнения и не зависит от срока работы на предприятии.

5. Военнослужащие

Военнослужащим положен вычет в размере двукратной среднемесячной заработной платы при увольнении с воинской службы.

6. Лица, которые получают пособия по уходу за ребенком

Лицам, которые получают пособия по уходу за ребенком и при увольнении перед сроком истечения пособия, также положен вычет в размере среднемесячной заработной платы. Это правило действует независимо от стажа работы и причины увольнения.

Сроки сдачи 6-НДФЛ

Для всех налогоплательщиков, у которых имеются доходы, полученные в виде заработной платы, пенсий, стипендий, дивидендов и других видов доходов, обязательно предоставление декларации по налогу на доходы физических лиц (6-НДФЛ).

Годовая декларация

Годовая декларация налогоплательщика по налогу на доходы физических лиц (6-НДФЛ) подается не позднее 30 апреля года, следующего за истекшим налоговым периодом. Так, для доходов, полученных в 2020 году, декларацию необходимо подать до 30 апреля 2021 года.

Сроки исправления ошибок

Если в декларации были допущены ошибки или отсутствуют необходимые данные, налогоплательщик может исправить декларацию в сроки, установленные законодательством. Обычно срок исправления ошибок в декларации составляет 3 года с момента подачи годовой декларации.

Особенности для уволенных работников

Для работников, которые были уволены в марте, есть некоторые особенности относительно сдачи декларации по налогу на доходы физических лиц (6-НДФЛ).

Если работник уволен в марте и вычеты по 6-НДФЛ не были произведены работодателем в этом месяце, то работник вправе самостоятельно включить доходы и произвести вычеты при сдаче годовой декларации. При этом, работник должен указать в декларации факт увольнения и отсутствие получения вычетов в марте.

| Доходы, полученные в году | Срок подачи декларации |

|---|---|

| 2020 год | до 30 апреля 2021 года |

| 2021 год | до 30 апреля 2022 года |

| 2022 год | до 30 апреля 2025 года |

Необходимо помнить о соблюдении сроков подачи декларации по налогу на доходы физических лиц (6-НДФЛ). Увольненные работники могут самостоятельно произвести вычеты, если они не были произведены работодателем при увольнении. Декларация должна быть предоставлена в Федеральную налоговую службу не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Кто, когда и куда сдает отчет

Одним из важных шагов при увольнении в марте и получении вычетов состоит в сдаче отчетов. Знание, кто, когда и куда сдает отчет, позволит избежать последствий и быть уверенным в законности своих действий.

Кто сдает отчет?

- Работодатель

- Работник

При увольнении в марте оба участника трудового договора должны сдать отчеты.

Когда сдавать отчет?

- Работодатель должен сдать отчет в течение 5 рабочих дней после увольнения работника.

- Работник должен сдать отчет в налоговый орган не позднее 30 апреля текущего года.

Куда сдавать отчет?

Работодатель сдает отчет в налоговый орган, от которого получал регистрацию в качестве налогоплательщика, путем предоставления документов по увольнению работника.

Работник сдает отчет в налоговый орган по месту своего жительства или по месту, где было регистрировано место жительства на момент увольнения.

Осведомленность о сдаче отчетов, соблюдение сроков и знание места сдачи помогут вам успешно справиться с этим важным этапом при увольнении в марте и получить вычеты, которые вам положены.

Что будет за нарушение?

Увольнение в марте с вычетами возможно, однако, следует учесть, что за нарушение законодательства работодателю могут быть применены различные меры ответственности.

1. Штрафы

За неправомерное увольнение с сотрудника работодатель может быть обязан выплатить штраф в размере нескольких заработных плат (статья 140 Трудового кодекса РФ).

2. Возмещение ущерба

Работодатель может быть привлечен к возмещению ущерба, причиненного сотруднику в результате его незаконного увольнения. Величина возмещения определяется судом и может включать в себя упущенную выгоду, моральный вред и дополнительные расходы (статья 236 Гражданского кодекса РФ).

3. Восстановление на работе

В случае увольнения сотрудника без законных оснований суд может признать его увольнение незаконным и принять решение о восстановлении на работе с оплатой пропущенного времени и компенсацией морального вреда (статья 236 Трудового кодекса РФ).

4. Административная ответственность

В случае систематического нарушения трудового законодательства, работодатель может быть привлечен к административной ответственности в виде штрафа или ликвидации предприятия (статья 5.27, 5.29, 5.30 Кодекса Российской Федерации об административных правонарушениях).

5. Уголовная ответственность

При умышленном увольнении сотрудника с целью неуплаты его заработной платы или избежания других социальных обязательств работодатель может быть привлечен к уголовной ответственности в виде штрафа или лишения свободы до двух лет (статья 145 Уголовного кодекса РФ).

6. Репутационный вред

Нарушение законодательства и незаконное увольнение сотрудника может серьезно подорвать репутацию работодателя как на рынке труда, так и в глазах общественности.

7. Судебные издержки

При разбирательстве дела о незаконном увольнении, работодателю придется нести судебные издержки, связанные с оплатой адвокатских услуг и пошлин.

Расчет среднего дневного заработка

Как рассчитать средний дневной заработок?

Для расчета среднего дневного заработка необходимо знать общую сумму заработка работника за определенный период. Этот период обычно составляет 12 календарных месяцев, предшествующих месяцу увольнения. Заработок за данный период делится на количество календарных дней, включая рабочие и нерабочие.

Формула расчета среднего дневного заработка:

Средний дневной заработок = (Общая сумма заработка) / (Количество календарных дней)

Пример расчета среднего дневного заработка

Допустим, у работника за 12 месяцев до увольнения общая сумма заработка составила 600 000 рублей, а количество календарных дней за этот период — 365. Подставляя эти значения в формулу, получим:

Средний дневной заработок = 600 000 / 365 = 1 644 рубля

Значение среднего дневного заработка

Средний дневной заработок имеет важное значение при рассмотрении вопросов об увольнении в марте и вычетах 5 или 6. На основании этого расчета определяется размер компенсации, которую работник может получить при увольнении в указанный период. Он также может использоваться для определения суммы пособия по временной нетрудоспособности и других социальных выплат.

Важно учесть

- Средний дневной заработок рассчитывается только на основе фактических заработанных сумм. В него не включаются выплаты, не связанные с основной работой, например, премии, вознаграждения, компенсации за больничные и отпускные.

- Если работник более 12 месяцев до увольнения отсутствовал на работе без сохранения заработка, то за этот период необходимо сделать соответствующий вычет из общей суммы заработка.

Таким образом, расчет среднего дневного заработка дает возможность определить примерную сумму, которую работник в среднем получает за один рабочий день. Это важно при рассмотрении различных вопросов, связанных с увольнением в марте и получением вычетов 5 или 6.

Право на вычеты после увольнения сотрудника

Увольнение сотрудника не лишает его права на получение налоговых вычетов, предусмотренных законодательством. Важно знать, какие вычеты доступны, каким условиям они подчинены и как правильно оформить заявление.

Вычеты, доступные после увольнения:

- Вычет на детей;

- Вычет на обучение;

- Вычет на лечение;

- Вычет на покупку жилья;

- Вычет на материальную помощь;

- Вычет на ипотечные проценты;

- Вычет на платежи по кредитам;

- Вычет на взносы в пенсионный фонд.

Условия получения вычетов:

Для получения вычетов необходимо соблюдать определенные условия, установленные законом:

- Наличие документов, подтверждающих право на вычет;

- Соблюдение сроков подачи заявления;

- Соблюдение лимитов и ограничений по каждому виду вычета;

- Соответствие требованиям стажа работы или других критериев.

Оформление заявления на вычеты:

Для получения вычетов необходимо подать заявление в налоговую службу по месту жительства. В заявлении нужно указать все необходимые сведения и приложить копии документов, подтверждающие право на вычет.

Сроки рассмотрения заявления:

На рассмотрение заявления на вычеты у налоговой службы уходит определенное время. Обычно это несколько недель или месяцев. В случае положительного решения, сумма вычета будет учтена при расчете налога, который нужно будет уплатить или вернуть.

| Вычет | Лимиты и ограничения | Требования к документам |

|---|---|---|

| Вычет на детей | 1 вычет на 1 ребенка, лимиты по доходу | Свидетельство о рождении ребенка |

| Вычет на обучение | Лимиты по доходу, накопительный план | Документы об обучении |

| Вычет на лечение | Лимиты по доходу, медицинские справки | Медицинские справки, квитанции |

Право на получение вычетов сохраняется даже после увольнения сотрудника. Для получения вычетов необходимо соблюдать установленные законом условия, оформить заявление в налоговую службу и предоставить все необходимые документы. После рассмотрения заявления и подтверждения права на вычет, сумма будет учтена при расчете налога, который нужно будет уплатить или вернуть.

Как увеличить сумму отпускных при увольнении

1. Прошлогодний отпуск

Если вы не использовали весь отпуск в предыдущем году, вы имеете право выходить на работу короче срока предупреждения руководства о вашем увольнении. В этом случае, вам полагается выплата денежной компенсации за использованные дни отпуска, но не более 28 календарных дней. Узнайте у своего работодателя, есть ли у вас неиспользованный отпуск, и ознакомьтесь с процедурой его компенсации.

2. Неполные месяцы работы

Если ваш стаж работы в текущем году не превысил 11 месяцев, работодатель обязан выплатить вам отпускные в пропорции к отработанным месяцам. Например, если вы работали 6 месяцев, то вам полагается половина суммы отпускных за год. Учтите, что отпускные выплачиваются пропорционально только за полные месяцы работы.

3. Учет дополнительных выплат

При увольнении вы можете иметь право на дополнительные выплаты, которые включаются в расчет отпускных. Это могут быть премии, надбавки, компенсация за переработку и другие доплаты, предусмотренные вашим трудовым договором. Обратитесь к своему работодателю или кадровому отделу, чтобы получить информацию о всех дополнительных выплатах, которые вам полагаются при увольнении.

4. Расчет отпускных по средней заработной плате

Если вы получаете фиксированную заработную плату, то отпускные будут рассчитаны исходя из средней заработной платы за последние 12 месяцев вашей работы. Учтите, что в этот расчет не включаются различные пособия и компенсации, которые не входят в состав заработной платы.

5. Договорные условия

Если в вашем трудовом договоре предусмотрены специальные условия по выплате отпускных при увольнении, вам полагается следовать этим условиям. Убедитесь, что вы в полной мере ознакомились с договором и выяснили все возможные выплаты при увольнении. Если у вас возникли вопросы, проконсультируйтесь со специалистом в области трудового права, чтобы убедиться в своих правах и обязанностях.

Как правильно отразить зарплату в декларации по 6-НДФЛ

1. Отражение основного заработка

Основной заработок, полученный гражданином от работодателя, следует отразить в декларации отдельной строкой. В данном случае важно указать сумму заработка до удержания налогов и отчислений в пользу государства.

2. Учет дополнительных выплат

При наличии дополнительных выплат, таких как премии, бонусы, вознаграждения и другие формы вознаграждения, также необходимо отразить их в декларации. Каждая дополнительная выплата должна быть указана отдельной строкой с указанием суммы.

3. Вычеты и льготы

При заполнении декларации по 6-НДФЛ также следует учитывать возможные вычеты и льготы. Например, можно указать расходы на обучение, благотворительные пожертвования, расходы на лечение и др. Возможные суммы вычетов и льгот должны быть указаны отдельной строкой с указанием соответствующего кода.

4. Форматирование декларации

Для удобства заполнения и наглядности информации, рекомендуется использовать таблицу для отражения заработка и дополнительных выплат. Также следует использовать жирный шрифт для названий строк и выделение цифровых значений.

Приведем пример заполнения декларации:

| Наименование пункта | Сумма (руб.) |

|---|---|

| Основной заработок | 100000 |

| Премия | 5000 |

| Расходы на обучение | 3000 |

5. Проверка и подача декларации

После заполнения декларации следует внимательно проверить все указанные суммы и данные. При обнаружении ошибок или неточностей необходимо внести соответствующие исправления. Затем декларацию можно подать в налоговую службу по месту жительства.

В итоге, правильное отражение зарплаты в декларации по 6-НДФЛ является важным шагом для соблюдения законодательства и избежания проблем с налоговыми органами. Следует тщательно заполнять декларацию, учитывая основной заработок, дополнительные выплаты, вычеты и льготы. Необходимо следовать указанным рекомендациям по форматированию и проверять данные перед подачей в налоговую службу.

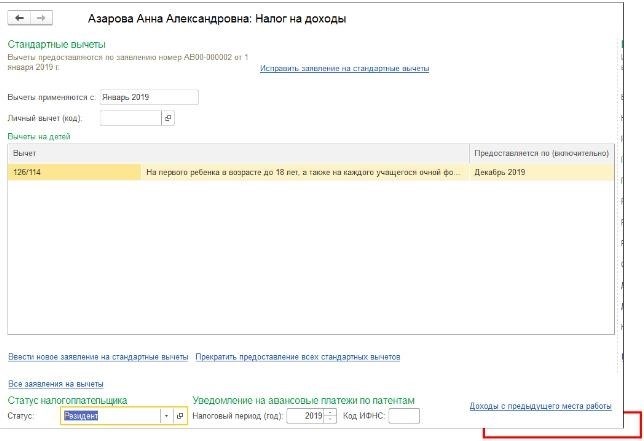

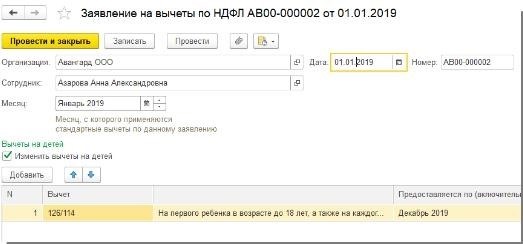

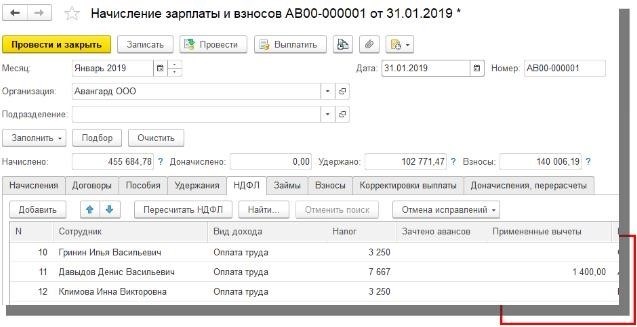

Регистрация и отражение детских вычетов в «1С»

Шаг 1: Создание регистрационной записи

Сначала необходимо создать регистрационную запись о детском вычете в «1С». Для этого откройте соответствующую форму и заполните обязательные поля, такие как ФИО ребенка, дата рождения и номер свидетельства о рождении. Также укажите данные о родителях и установите сумму вычета.

Шаг 2: Проведение начисления вычета

После создания регистрационной записи необходимо провести начисление детского вычета. Для этого выберите соответствующий документ и укажите период, за который будет начислен вычет. Внесите данные о доходе, исходящем на ребенка, и установите процент вычета в соответствии с законодательством.

Шаг 3: Отражение вычета в бухгалтерии

Для отражения детского вычета в бухгалтерии необходимо создать специальный проводочный документ. В нем укажите номер и дату проводки, счета, на которые будет списываться доход и начисляться вычет, а также сумму операции. Затем проведите этот документ и укажите реквизиты детского вычета.

Шаг 4: Проверка отражения вычета

После проведения проводочного документа необходимо проверить корректность отражения детского вычета. Для этого откройте журнал проводок и убедитесь, что вычет указан на правильных счетах и сумма вычета соответствует ожидаемой. Если есть ошибки, исправьте их вручную.

Шаг 5: Формирование отчетности

Вся регистрация и отражение детских вычетов в программе «1С» должны осуществляться с соблюдением требований законодательства и внутренних правил учета организации. Это обеспечит корректность и надежность данных о вычетах и поможет избежать возможных ошибок и проблем с налоговыми органами.

Куда сдавать 6-НДФЛ?

Если вы хотите узнать, куда следует сдавать декларацию по налогу на доходы физических лиц (6-НДФЛ), то здесь вы найдете полезную информацию.

Федеральная налоговая служба (ФНС)

Первым местом, куда вы можете обратиться для сдачи 6-НДФЛ, является Федеральная налоговая служба. Вы можете подать декларацию непосредственно в налоговое управление региона, где вы проживаете. Они примут вашу декларацию и обработают ее.

Многофункциональный центр обслуживания населения

Если вы предпочитаете удобство и хотите избежать посещения налогового управления, можно обратиться в Многофункциональный центр обслуживания населения. В МФЦ, помимо прочих государственных услуг, вы можете сдать свою декларацию по налогу на доходы физических лиц. При этом, вам потребуется предоставить необходимые документы и заполнить специальную форму.

Электронная система налоговых деклараций

Современные технологии позволяют сдавать декларацию по 6-НДФЛ через интернет. ФНС предоставляет свою электронную систему налоговых деклараций, где вы можете заполнить и подать свою декларацию онлайн. Для этого вам понадобится электронная подпись и доступ к интернету.

Электронная система налоговых деклараций обычно очень удобна в использовании и позволяет сократить время и усилия, необходимые для сдачи декларации.

Как выбрать наиболее удобный способ сдачи 6-НДФЛ?

- Определите свои предпочтения: посещение налогового управления, МФЦ или электронное подача декларации.

- Учитывайте доступность и удаленность нужного места для вас.

- Подумайте о возможности пользования электронной системой налоговых деклараций, если вы обладаете необходимыми инструментами.

- Обратите внимание на официальные требования и правила сдачи декларации в выбранном вами месте.

Независимо от выбранного способа сдачи декларации, важно помнить, что 6-НДФЛ — это ваше законное обязательство перед государством. Поэтому вся представленная информация имеет ориентировочный характер, и перед принятием окончательного решения следует консультироваться с профессионалами в данной области.

Пример расчета компенсации за отпуск при увольнении

Основные понятия:

- Отпуск — период времени, в течение которого работник не работает, но имеет право получать оплату за это время.

- Неиспользованный отпуск — время отпуска, которое осталось у работника на момент его увольнения и не было использовано.

- Компенсация — денежная сумма, выплачиваемая работнику за неиспользованный отпуск при увольнении.

Пример расчета компенсации за отпуск:

Для того чтобы рассчитать компенсацию за неиспользованный отпуск, необходимо знать следующие данные:

- Заработная плата работника — 60 000 рублей в месяц.

- Количество рабочих дней в месяце — 22.

- Количество отработанных месяцев — 12.

- Количество дней отпуска, которые остались неиспользованными — 10.

Для начала необходимо рассчитать среднедневной заработок работника:

Среднедневной заработок = Заработная плата / Количество рабочих дней в месяце

Среднедневной заработок = 60 000 рублей / 22 дня = 2 727,27 рублей

Затем рассчитываем сумму компенсации за неиспользованный отпуск:

Компенсация = Среднедневной заработок * Количество дней неиспользованного отпуска

Компенсация = 2 727,27 рублей * 10 дней = 27 272,73 рублей

Таким образом, в данном примере работнику будет выплачена компенсация за неиспользованный отпуск в размере 27 272,73 рублей при увольнении.

Общие требования к заполнению отчета

При заполнении отчета о увольнении в марте с вычетами в размере 5 или 6 месяцев, необходимо соблюдать определенные требования. Они помогут вам правильно оформить документ и избежать возможных ошибок.

1. Формат HTML: Отчет должен быть оформлен в формате HTML, но при этом не следует использовать стили и теги <html> и <body>. Такой формат обеспечит удобство чтения и просмотра для пользователя.

2. Заголовок: Предусмотрите заголовок отчета с помощью тега <h3>. Заголовок должен содержать информацию о самом отчете или его цели. Старайтесь не использовать более одного заголовка в отчете.

3. Оформление текста: Выделите важные фразы и ключевую информацию с помощью тегов

<strong>или<em>. Это поможет читателю быстро ориентироваться в отчете.

4. Маркированные и нумерованные списки: Используйте теги <ul> и <ol> для создания маркированных и нумерованных списков соответственно. Это поможет систематизировать информацию и сделать отчет более структурированным.

5. Таблицы: При необходимости, вы можете использовать тег <table> для создания таблиц. Таблицы помогут упорядочить информацию и сделать ее более наглядной.

Соблюдение этих общих требований к заполнению отчета об увольнении в марте с вычетами в размере 5 или 6 месяцев позволит вам составить документ более четко и структурировано. Используйте русский язык при написании отчета и следуйте указанным форматированием.