Когда иностранная компания создает дочернюю структуру в другой стране, вопрос налогообложения становится важным. Налогообложение дочерней компании с 100% иностранным капиталом может оказать влияние на эффективность ее деятельности и прибыльность. В каждой стране существуют собственные правила и процедуры в отношении налогообложения иностранных компаний, поэтому необходимо тщательно изучать законы и регулирования, чтобы оптимизировать налоговый режим и снизить риски. Состояние дочерней компании, ее структура владения и хозяйственные операции имеют важное значение при определении налоговых обязательств.

Коротко о главном

При налогообложении дочерней компании с 100% иностранным капиталом важно учитывать ряд особенностей. В данной статье представлены основные моменты, которые нужно учесть при оценке налоговых обязательств и выборе оптимальной стратегии.

1. Резидентство дочерней компании

Для определения налогообязательств дочерней компании с 100% иностранным капиталом важно установить ее резидентство. Резидентство может определяться местом регистрации компании или осуществлением реальной хозяйственной деятельности. Знание резидентства позволяет определить применимый налоговый режим.

2. Применимый налоговый режим

В зависимости от резидентства дочерней компании, ей может быть применен особый налоговый режим. Например, для резидентов могут действовать льготные ставки налога на прибыль или возможность применения договоров об избежании двойного налогообложения.

3. Перечень налоговых обязательств

Необходимо учесть все налоговые обязательства, которые предусмотрены законодательством для дочерней компании. К таким обязательствам могут относиться налог на прибыль, налог на добавленную стоимость, налог на имущество, социальные отчисления и т.д.

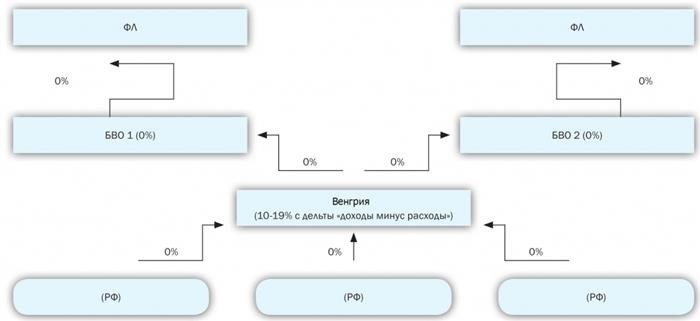

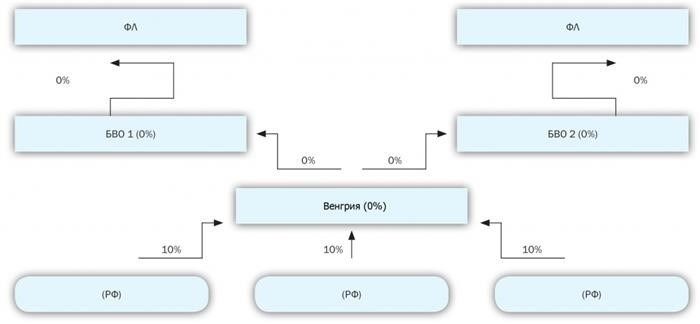

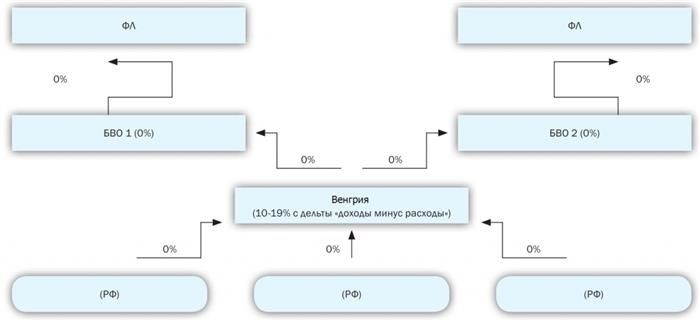

4. Возможности по минимизации налогов

Важно изучить возможности по минимизации налоговых платежей для дочерней компании. Это могут быть различные налоговые льготы или методы оптимизации структуры компании, проведения операций или выбора страны для размещения активов.

5. Законодательство и договоры международного налогообложения

Необходимо быть в курсе актуальных законодательных и нормативных актов в области налогообложения. Также следует изучить договоры об избежании двойного налогообложения, которые могут предусматривать особенности налогообложения дочерней компании.

6. Постоянное сопровождение

При налогообложении дочерней компании с 100% иностранным капиталом следует обеспечить постоянное сопровождение со стороны юристов или налоговых консультантов. Это позволит оперативно реагировать на изменения в законодательстве и принимать обоснованные решения в интересах компании.

Иностранные компании у нас на обслуживании

Мы сотрудничаем с различными иностранными компаниями, предоставляя им комплексные юридические услуги. Наш опыт и профессионализм позволяют нам успешно работать с компаниями со всего мира и налаживать эффективное взаимодействие с ними.

Вот некоторые преимущества сотрудничества с нами:

- Глубокие знания местного законодательства. Мы хорошо знакомы с налоговой системой и правовой базой нашей страны, что позволяет нам предоставлять компетентные рекомендации и помощь в решении юридических вопросов.

- Индивидуальный подход к каждому клиенту. Мы всегда идем навстречу потребностям наших клиентов и стараемся найти оптимальное решение для каждой ситуации.

- Высокая степень конфиденциальности. Мы гарантируем полную конфиденциальность информации о наших клиентах и обеспечиваем сохранность их коммерческой тайны.

- Богатый опыт работы с иностранными компаниями. Мы имеем большой опыт работы с иностранными компаниями, что позволяет нам находить эффективные решения для различных задач.

- Широкий спектр услуг. Мы предоставляем полный спектр юридических услуг, начиная от регистрации компании и ведения бухгалтерии, до решения сложных правовых вопросов и разрешения споров.

Наша компания с гордостью помогает иностранным компаниям успешно развиваться на территории нашей страны, предоставляя им профессиональное сопровождение и поддержку во всех юридических вопросах. Мы стремимся к долгосрочным и взаимовыгодным партнерским отношениям и готовы стать надежным партнером для вашей иностранной компании.

Штрафы за нарушение законодательных норм

Области, в которых часто возникают штрафы

Существует несколько областей, в которых часто возникают ситуации, влекущие за собой штрафные санкции:

- Налогообложение: нарушение налоговых норм, непредоставление отчетности, неуплата налоговых платежей;

- Трудовое право: нарушение трудовых прав работников, несоблюдение законодательства о труде;

- Экологические нормы: нарушение правил охраны окружающей среды, некорректная утилизация отходов;

- Корпоративное право: нарушение правил организации и функционирования компании, несоблюдение требований законодательства по управлению организацией.

Суммы штрафов

Суммы штрафов зависят от характера нарушения и могут варьироваться в зависимости от конкретной ситуации. Чаще всего размер штрафа определяется в процентах от размера общей суммы нарушения или от прибыли компании.

Примеры штрафных санкций

Ниже представлены примеры штрафных санкций за различные нарушения законодательных норм:

- Нарушение налоговых обязательств: размер штрафа может составлять до 40% суммы неуплаченных налогов.

- Нарушение трудовых прав: штраф может варьироваться от нескольких тысяч до нескольких миллионов рублей, в зависимости от характера нарушения.

- Экологические нарушения: размер штрафа может составлять до нескольких десятков миллионов рублей для крупных компаний.

- Корпоративные нарушения: штрафы за нарушение корпоративных норм могут достигать нескольких миллионов рублей.

Избежание штрафных санкций

Для избежания штрафных санкций необходимо тщательно изучать и соблюдать законодательство, придерживаться требований, подготавливать и предоставлять необходимую отчетность вовремя, а также организовывать бизнес-процессы с учетом нормативных требований.

| Преимущества | Описание |

|---|---|

| Правовая защита | Соблюдение законодательных норм обеспечивает компанию защитой в случае возникновения споров и конфликтов. |

| Репутация | Соблюдение законодательных норм способствует сохранению репутации компании и повышению доверия со стороны партнеров и клиентов. |

| Финансовая стабильность | Соблюдение законодательных норм позволяет избежать штрафов и негативных последствий, что способствует финансовой стабильности. |

Соблюдение законодательных норм является неотъемлемой частью успешного бизнеса. Штрафы за нарушение законодательства могут нанести серьезный ущерб компании. Поэтому рекомендуется внимательно изучить и соблюдать требования законодательства, чтобы избежать возможных негативных последствий.

Порядок исчисления налога

1. Определение налоговой базы

Первый шаг — определение налоговой базы, на основе которой будет производиться исчисление налога. Налоговая база представляет собой прибыль, полученную дочерней компанией в течение отчетного периода.

2. Учет расходов и вычетов

После определения налоговой базы, необходимо учесть все расходы и вычеты, которые законно могут быть учтены при исчислении налога. Это могут быть, например, расходы на заработную плату, аренду помещений, налоги, возможные убытки и др.

3. Применение ставки налога

После учета расходов и вычетов, следует определить ставку налога, которая зависит от законодательства страны и может быть различной для разных видов деятельности. Обычно ставки налога на прибыль фиксированы в законодательстве.

4. Расчет налога

Далее, производится расчет налога на основе налоговой базы и определенной ставки налога. Расчет может быть произведен с использованием специальных формул и алгоритмов, предусмотренных налоговым законодательством страны.

5. Подача налоговой декларации и уплата налога

По завершению расчета налога, необходимо подать налоговую декларацию в соответствующие налоговые органы. В декларации указывается сумма исчисленного налога, а также предоставляются необходимые документы и отчеты. После этого следует уплата налога в срок, установленный законодательством.

Налогообложение доходов от продажи акций и долей российских предприятий

При продаже акций или долей российских предприятий резидентам иностранных государств применяются особые налоговые правила. В данном случае, доходы от продажи акций или долей российских предприятий облагаются налогом на прибыль.

Налоговые ставки

Налогообложение доходов от продажи акций и долей российских предприятий подразделяется на две категории: доходы, полученные от продажи акций и долей государственных организаций и доходы, полученные от продажи акций и долей негосударственных организаций.

Налоговая ставка на доходы от продажи акций и долей государственных организаций составляет 13%. В случае продажи акций и долей негосударственных организаций, налоговая ставка зависит от срока владения:

- На организации, доли которых были приобретены более чем за три года до их продажи, налоговая ставка составляет 0%

- На организации, доли которых были приобретены менее чем за три года до их продажи, налоговая ставка составляет 20%

Расчет налогообложения

Для расчета налогообложения доходов от продажи акций и долей российских предприятий необходимо учесть следующие факторы:

- Стоимость приобретения акций или долей предприятий

- Стоимость продажи акций или долей предприятий

- Срок владения акциями или долями предприятий

- Процент налоговой ставки

Доход от продажи акций или долей предприятий рассчитывается как разница между стоимостью продажи и стоимостью приобретения. Затем к полученному доходу применяется налоговая ставка.

| Стоимость приобретения | Стоимость продажи | Срок владения | Налоговая ставка | Доход | Налог |

|---|---|---|---|---|---|

| 100 000 рублей | 150 000 рублей | 2 года | 20% | 50 000 рублей | 10 000 рублей |

Сроки уплаты налога

На продажу акций или долей российских предприятий устанавливаются сроки уплаты налога:

- При продаже акций или долей государственных организаций, налог должен быть уплачен в течение 25 дней с момента получения дохода.

- При продаже акций или долей негосударственных организаций, налог должен быть уплачен в течение 7 дней с момента получения дохода.

Неправильный или несвоевременный расчет и уплата налога может привести к наложению штрафов или других правовых последствий. Поэтому рекомендуется своевременно оформлять и уплачивать налог на прибыль от продажи акций и долей российских предприятий.

Контролируемые компании: какие зарубежные компании могут попасть под контроль

Что означает контроль над компанией

Контроль над компанией означает возможность управлять ее деятельностью и принимать стратегические решения, влиять на ее финансовые операции и распределение прибыли. Контроль обычно достигается путем приобретения определенного процента акций компании или посредством договора об управлении.

Зарубежные компании, которые могут быть признаны контролируемыми

Горизонтальный контроль:

- Компания, владеющая более 50% голосующих акций другой компании, считается контролируемой.

- Компания, владеющая менее 50% голосующих акций другой компании, но контролирующая ее посредством договора об управлении, также может быть признана контролируемой.

Вертикальный контроль:

- Компания, владеющая другой компанией на стадии производства, распределения и реализации продукции, может быть признана контролируемой.

- Компания, контролирующая другую компанию через цепочку подконтрольных ей компаний, также может быть признана контролируемой.

Последствия признания компании контролируемой

Признание компании контролируемой может иметь влияние на налогообложение иностранной компании, а именно:

- Контролируемая компания может подпадать под налоговый режим, применяемый к резидентам страны, в которой она находится.

- Контролируемая компания обязана предоставлять налоговую отчетность о своих финансовых операциях и прибыли.

- Контролируемая компания может подвергнуться контролю налоговых органов и понести ущерб в виде дополнительных налоговых платежей и штрафов.

Важно помнить, что критерии признания компании контролируемой могут различаться в разных странах и определяться законодательством каждой конкретной страны. При проведении международной бизнес-деятельности необходимо учитывать особенности налогообложения иностранных компаний в каждой стране.

Особенности обложения налогом на прибыль для зарубежных организаций

Понятие налога на прибыль

Налог на прибыль – это налоговый платеж, который облагается на прибыль, полученную организацией в ходе осуществления своей деятельности. Данный налог представляет собой определенный процент от прибыли, который уплачивается в бюджет страны.

Для зарубежных организаций важно знать следующие особенности обложения налогом на прибыль:

Нерезиденты

Зарубежные организации, которые являются нерезидентами России, обычно облагаются налогом на прибыль только по доходам, полученным от их предпринимательской деятельности в России.

Ставки налога на прибыль

Ставки налога на прибыль для зарубежных организаций зависят от различных факторов, таких как сфера деятельности, размер прибыли и другие факторы. Обычно они определяются на основе законодательства России.

Специальные режимы налогообложения

Для зарубежных организаций существуют специальные режимы налогообложения, которые предусматривают особые правила и более низкие ставки налога на прибыль. Например, для региональных инвестиционных проектов или для резидентов особых экономических зон.

Договоры об избежании двойного налогообложения

Россия заключает договоры с различными странами для предотвращения двойного налогообложения и защиты интересов зарубежных организаций. Эти договоры определяют определенные правила определения налоговой базы и ставок налогов для компаний из этих стран.

Налоговые льготы и стимулы

Зарубежные организации могут иметь право на налоговые льготы и стимулы, которые предоставляются государством для привлечения иностранных инвесторов и развития определенных секторов экономики.

Таким образом, обложение налогом на прибыль для зарубежных организаций имеет ряд специфических особенностей, включая режимы налогообложения, договоры об избежании двойного налогообложения и налоговые льготы. Отличное знание этих правил и требований поможет компаниям эффективно планировать свою налоговую стратегию и снизить риски нарушения налогового законодательства.

Контролируемые иностранные организации

Признаки контроля

- Непропорциональное предоставление прав голоса. Российская организация или физическое лицо должны иметь преимущественное право голоса по сравнению с другими участниками иностранной организации.

- Возможность влиять на решения. Российская организация или физическое лицо должны иметь возможность влиять на принятие решений в иностранной организации.

- Соглашение или контракт. Наличие соглашения или контракта между российской организацией или физическим лицом и иностранной организацией, который устанавливает условия контроля.

Налоговые правила для контролируемых иностранных организаций

Для контролируемых иностранных организаций применяются особые налоговые правила, такие как:

- Обязательность предоставления отчетности о деятельности иностранной организации. Контролируемая иностранная организация должна представлять отчетность в налоговый орган России.

- Расчет налога на прибыль по специальной методике. Для определения налогооблагаемой прибыли контролируемой иностранной организации применяются специальные методы, например, метод «контролируемой иностранной организации».

- Ограничение на вычеты. Контролируемой иностранной организации может быть ограничено право на получение определенных вычетов при расчете налога на прибыль.

- Обязанность уплаты налога на прибыль. Контролируемая иностранная организация обязана уплачивать налог на прибыль в России, в случае если она получает доход от источников в России.

Преимущества и риски для российских компаний

Контроль над иностранными организациями может предоставить российским компаниям ряд преимуществ:

- Возможность влиять на стратегические решения и развитие иностранных организаций.

- Увеличение масштабов бизнеса за счет международной экспансии.

- Диверсификация рисков и возможность получения дополнительного дохода.

Однако, этот подход также несет определенные риски:

- Необходимость соблюдения сложных налоговых правил и предоставления дополнительной отчетности.

- Риски взаимодействия с иностранными рынками и смены законодательства.

- Возможность утраты контроля или ухудшения финансовых результатов.

Холдинговая компания как владелец объектов интеллектуальной собственности

Холдинговая компания, являясь владельцем дочерних компаний, может также быть владельцем прав на объекты интеллектуальной собственности. Это сильно упрощает процесс управления и контроля за использованием таких объектов.

Преимущества владения правами на объекты интеллектуальной собственности

- Контроль:

- Холдинговая компания имеет полный контроль над использованием и распространением объектов интеллектуальной собственности, что позволяет эффективно защищать свои права и предотвращать нарушения.

- Монетизация:

- Владение правами на объекты интеллектуальной собственности предоставляет возможность холдинговой компании получать доход от сдачи объектов в аренду, лицензирования или продажи.

- Стратегическое планирование:

- Холдинговая компания может использовать свои права на объекты интеллектуальной собственности для разработки стратегий роста и проникновения на рынок, создания конкурентных преимуществ.

Важные аспекты управления правами на объекты интеллектуальной собственности

Управление правами на объекты интеллектуальной собственности в холдинговой компании требует определенных мер и процедур для эффективной защиты и использования таких прав.

- Регистрация:

- Холдинговая компания должна зарегистрировать свои права на объекты интеллектуальной собственности в соответствии с требованиями законодательства.

- Контракты:

- Холдинговая компания должна заключать контракты с дочерними компаниями и третьими лицами для определения условий использования и распространения объектов интеллектуальной собственности.

- Защита прав:

- Холдинговая компания должна активно следить за возможными нарушениями своих прав и предпринимать соответствующие юридические меры для защиты интересов.

Примеры успешного использования прав на объекты интеллектуальной собственности

| Компания | Объект интеллектуальной собственности | Успех |

|---|---|---|

| Apple Inc. | Технология сенсорных экранов | Обеспечивает конкурентное преимущество и высокую прибыль |

| The Coca-Cola Company | Торговая марка «Coca-Cola» | Одна из самых узнаваемых и успешных марок в мире |

| Microsoft Corporation | Операционная система Windows | Доминирующая позиция на рынке операционных систем |

Владение правами на объекты интеллектуальной собственности является важным аспектом деятельности холдинговой компании, позволяющим защитить интересы и обеспечить рост и развитие бизнеса.

Обязательство уведомления российского налогового резидента

Российский налоговый резидент, владеющий долей в дочерней компании с 100% иностранным капиталом, обязан выполнить ряд уведомлений в соответствии с законодательством Российской Федерации. Такие уведомления необходимы для соблюдения налоговых правил и оформления правил участия в дочерней компании.

Уведомления для регистрации

- Уведомить налоговый орган о регистрации дочерней компании в установленный срок;

- Предоставить информацию о составе участников дочерней компании;

- Уведомить о получении доли в дочерней компании;

- Представить информацию о сумме инвестиций в дочернюю компанию за отчетный период.

Уведомления о доходах и расходах

Помимо регистрационных уведомлений, российский налоговый резидент также обязан уведомить налоговый орган о доходах и расходах связанных с его долей в дочерней компании.

Особенности уведомлений для налогового резидента Кипра

Заметим, что если российский налоговый резидент является налоговым резидентом Кипра, то он должен также выполнить дополнительные обязательства перед налоговыми органами Кипра. Эти обязательства включают уведомление о наличии доли в дочерней компании, а также уведомление о доходах и расходах связанных с этой долей.

Какие санкции могут возникнуть при неисполнении обязательств?

В случае невыполнения обязательств по уведомлению, российский налоговый резидент может быть подвержен санкциям, включающим штрафные санкции и возможные налоговые проверки со стороны налоговых органов.

Обязательство уведомления российского налогового резидента, владеющего долей в дочерней компании с 100% иностранным капиталом, является неотъемлемой частью соблюдения налогового законодательства Российской Федерации. Без выполнения уведомлений, резидент может столкнуться с серьезными санкциями и проблемами с налоговыми органами. Поэтому, необходимо строго соблюдать все требования и уведомления, связанные с участием в дочерней компании.

Удержание налога из доходов зарегистрированной за рубежом компании

Когда имеется дело с дочерней компанией, зарегистрированной за рубежом и с 100% иностранным капиталом, необходимо учитывать особенности налогообложения ее доходов. В этой статье мы рассмотрим процесс удержания налога из доходов такой компании.

Как происходит удержание налога?

Удержание налога из доходов зарегистрированной за рубежом компании осуществляется в соответствии с законодательством страны, где она зарегистрирована. В большинстве случаев, такая компания должна платить налоги в своей стране регистрации, а также в стране, где она осуществляет свою деятельность. Если возникает необходимость удержания налога, это происходит в стране, где доход получен.

Примеры удержания налога

- Страна, где дочерняя компания зарегистрирована, может применять налог на прибыль по ставке, предусмотренной ее национальным законодательством. Эта ставка обычно составляет определенный процент от прибыли компании.

- Страна, где компания осуществляет свою деятельность, может также применять налог на прибыль по определенной ставке. В этом случае, дочерняя компания будет обязана уплатить налог как в стране регистрации, так и в стране осуществления деятельности.

- Кроме того, между странами могут быть заключены соглашения об избежании двойного налогообложения. Эти соглашения устанавливают правила, по которым налоги могут быть уменьшены или исключены.

Особенности удержания налога в разных странах

| Страна | Ставка налога | Соглашения об избежании двойного налогообложения |

|---|---|---|

| США | 21% | США имеют соглашения об избежании двойного налогообложения с различными странами |

| Великобритания | 19% | С Великобританией заключены соглашения с многими странами о избежании двойного налогообложения |

| Германия | 15% | Германия также имеет соглашения об избежании двойного налогообложения с разными странами |

Налогообложение доходов зарегистрированной за рубежом компании может быть сложным процессом, который требует внимания к деталям и знания соответствующего законодательства. Важно обратиться за профессиональной консультацией для обеспечения правильного удержания налога и соблюдения налоговых законов в регионах, где компания осуществляет свою деятельность.

Удержание налога из доходов зарегистрированной за рубежом компании является важной процедурой, которая требует соблюдения налоговых законов разных стран. В каждой стране могут быть свои особенности налогообложения, поэтому необходимо внимательно изучить местное законодательство и обратиться за консультацией к специалистам, чтобы соблюсти все требования в этом процессе.

В данной статье мы рассмотрели вопросы, связанные с расходами и сроками регистрации и аккредитации для дочерней компании с 100% иностранным капиталом. При старте такого бизнеса важно учитывать не только налоговые аспекты, но и затраты на организацию и функционирование компании.

Мы выяснили, что расходы на регистрацию и аккредитацию дочерней компании будут зависеть от ряда факторов, таких как юрисдикция, размер уставного капитала, стоимость услуг юридических и финансовых консультантов. Кроме того, следует учесть возможные затраты на перевод и заверение документов, оформление лицензий, оплату услуг аудиторов и других специалистов.

Сроки регистрации и аккредитации могут варьироваться в зависимости от местонахождения компании, характеристик бизнеса и правовых особенностей страны. Обычно процесс регистрации занимает от нескольких недель до нескольких месяцев, а аккредитация может потребовать дополнительного времени.

- Наши рекомендации по регистрации и аккредитации дочерней компании с 100% иностранным капиталом:

- Тщательно изучите налоговые, правовые и финансовые аспекты в выбранной юрисдикции.

- Подготовьте необходимые документы, включая устав и договоры.

- Сотрудничайте с юридическими и финансовыми консультантами, чтобы грамотно организовать процесс регистрации и аккредитации.

- Учитывайте все расходы на перевод и заверение документов, оформление лицензий, услуги аудиторов и других специалистов при расчете бизнес-плана.

- Планируйте достаточное количество времени для прохождения процесса регистрации и аккредитации.

Следуя этим рекомендациям, вы сможете более эффективно и прозрачно организовать расходы и сроки регистрации и аккредитации для вашей дочерней компании с 100% иностранным капиталом. Это поможет вам избежать непредвиденных проблем и минимизировать риски при развитии вашего бизнеса.