Форма 169 — это документ, который необходимо заполнить и сдать в налоговую службу за первое полугодие 2026 года. Он содержит информацию о доходах и расходах предприятия за указанный период.

Календарь уведомлений на 2026 год

В документе «Календарь уведомлений на 2026 год» представлены даты и сроки отправки различных уведомлений для разных организаций и государственных структур. Выбирая формат календаря уведомлений на 2026 год, необходимо учитывать требования и налоговые обязательства вашей организации. Ознакомление с календарем поможет вам быть в курсе всех важных событий и соблюдать сроки предоставления документации.

Январь

- 10 января: срок подачи годового отчета о финансовых результатах за предыдущий год

- 15 января: дата начала подачи налоговой декларации по результатам налогообложения за предыдущий год

Февраль

- 1 февраля: сдача отчетности о заработной плате за предыдущий месяц

- 15 февраля: последний срок для подачи налоговой декларации по результатам налогообложения за предыдущий год

Март

- 1 марта: сдача отчетности о заработной плате за предыдущий месяц

- 10 марта: срок предоставления статистической отчетности за предыдущий год

Апрель

- 1 апреля: сдача отчетности о заработной плате за предыдущий месяц

- 15 апреля: последний срок для оплаты налоговых обязательств за предыдущий год

Май

- 1 мая: сдача отчетности о заработной плате за предыдущий месяц

- 10 мая: срок подачи перерасчета налогового обязательства за предыдущий год

Июнь

- 1 июня: сдача отчетности о заработной плате за предыдущий месяц

- 15 июня: срок подачи отчета о движении денежных средств за предыдущий год

Июль

- 1 июля: сдача отчетности о заработной плате за предыдущий месяц

- 10 июля: срок предоставления отчета о прибылях и убытках за предыдущий год

Август

- 1 августа: сдача отчетности о заработной плате за предыдущий месяц

- 15 августа: последний срок для подтверждения налоговой декларации по результатам налогообложения за предыдущий год

Сентябрь

- 1 сентября: сдача отчетности о заработной плате за предыдущий месяц

- 10 сентября: срок предоставления отчета о движении денежных средств за предыдущий год

Октябрь

- 1 октября: сдача отчетности о заработной плате за предыдущий месяц

- 15 октября: срок подачи годовой налоговой декларации для индивидуальных предпринимателей

Ноябрь

- 1 ноября: сдача отчетности о заработной плате за предыдущий месяц

- 10 ноября: срок предоставления отчета о прибылях и убытках за предыдущий год

Декабрь

- 1 декабря: сдача отчетности о заработной плате за предыдущий месяц

- 15 декабря: срок подачи отчетности о движении денежных средств за предыдущий год

Будьте внимательны к срокам предоставления отчетности, так как несоблюдение сроков может повлечь за собой штрафы и нарушение законодательства.

Если выплат работникам не было

В некоторых случаях компания может столкнуться с ситуацией, когда необходимо не производить выплаты работникам. Это может быть вызвано различными причинами, такими как финансовые трудности, недостаток средств или изменение планов компании. Независимо от причины, работодатель должен следовать определенным правилам и процедурам, чтобы обеспечить соблюдение закона и защитить права работников.

Как сообщить сотрудникам о невыплате

При принятии решения о невыплате работникам необходимо незамедлительно уведомить их об этом. Коммуникация должна быть ясной и прозрачной, чтобы избежать недопонимания и конфликтов. Важно объяснить причины, почему выплаты не будут производиться, и ожидаемый срок их возобновления.

Действия работодателя

В случае невыплаты работникам работодатель должен выполнить следующие действия:

- Проанализировать финансовое состояние компании и выявить причины, приведшие к невыплате.

- Провести переговоры с каждым работником, чтобы обсудить ситуацию и предложить возможные варианты компенсации или временного сокращения рабочего времени.

- Сохранить все документы и записи, связанные с невыплатой, в случае возникновения споров или претензий со стороны работников.

- По возможности предоставить работникам ресурсы или возможности для поиска альтернативного источника дохода.

Права работников

Несмотря на невыплату, работники имеют определенные права, которые работодатель обязан соблюдать:

- Право на информирование: работодатель должен предоставить подробную информацию о причинах и сроках возобновления выплат.

- Право на компенсацию: если невыплата является временной, работникам может быть предоставлена компенсация или возможность сократить рабочий график.

- Право на поиск работы: работникам должно быть предоставлено время и ресурсы для поиска альтернативных источников дохода.

Процедуры и сроки

В зависимости от законодательства и внутренних правил компании могут существовать определенные процедуры и сроки, которые необходимо соблюсти при невыплате работникам:

| Процедуры | Сроки |

|---|---|

| Уведомление работников о невыплате | Незамедлительно |

| Проведение переговоров с работниками | В разумные сроки |

| Предоставление информации о возможных вариантах компенсации или сокращении рабочего времени | В разумные сроки |

Необходимость в невыплате работникам может быть временной или постоянной, но независимо от этого, компания должна следовать законодательству и обеспечить соблюдение прав работников.

Как исправить ошибку в уведомлении

Шаг 1: Понимание ошибки

Прежде чем приступить к исправлению ошибки, необходимо внимательно проанализировать уведомление и определить, в чем именно заключается ошибка. Может быть, указаны неправильные данные, пропущены существенные детали или допущена ошибка в расчетах.

Шаг 2: Документация

Следующим шагом является сбор соответствующей документации, необходимой для исправления ошибки. Это может быть информация о клиенте, договор, счета и другие важные документы, связанные с уведомлением.

Шаг 3: Связь с ответственными лицами

После того, как ошибка и соответствующая документация были определены, необходимо связаться с ответственными лицами, чтобы сообщить о ситуации и запросить помощи для исправления ошибки. Это могут быть сотрудники отдела, ответственные за уведомления, юристы или другие специалисты.

Шаг 4: Подготовка исправленного уведомления

На основе полученной информации и совместной работы с ответственными лицами необходимо подготовить исправленное уведомление. Убедитесь, что исправленное уведомление содержит все необходимые данные и исправления, которые должны быть внесены.

Шаг 5: Проверка и отправка уведомления

Перед отправкой исправленного уведомления рекомендуется провести проверку, чтобы убедиться, что все ошибки исправлены и все данные указаны правильно. После этого можно отправить исправленное уведомление ответственным лицам.

Исправление ошибки в уведомлении является важным процессом, который требует внимательности и точности. Следуя вышеуказанным шагам, вы сможете исправить ошибку и предоставить правильные данные в уведомлении.

Как заполнить уведомление

1. Определите цель уведомления

Перед заполнением уведомления определите его цель. Четкое понимание того, зачем вам необходимо отправить уведомление, поможет определить, какую информацию следует включить в документ.

2. Изучите требования и инструкции

Перед заполнением уведомления внимательно изучите требования и инструкции, предоставленные компетентным органом. Узнайте, какую информацию требуется указывать, в каком формате, какие сроки предоставления и другие необходимые детали.

3. Определите основные разделы уведомления

Разделите уведомление на основные разделы или подразделы в соответствии с требованиями и инструкциями. Это поможет структурировать информацию и сделать ее более удобной для восприятия.

4. Подготовьте необходимые документы и информацию

Соберите все необходимые документы и информацию, которые должны быть включены в уведомление. Это могут быть различные договоры, акты, справки и другие документы, которые подтверждают факты или обстоятельства, указанные в уведомлении.

5. Заполните каждый раздел уведомления

Последовательно заполняйте каждый раздел уведомления, предоставляя необходимую информацию в соответствии с требованиями и инструкциями. Укажите все необходимые данные точно и полно, обозначая их четко и понятно.

6. Проверьте и исправьте ошибки

После заполнения уведомления внимательно проверьте его на наличие ошибок. Убедитесь, что указанная информация правильна и соответствует требованиям. Исправьте все обнаруженные ошибки, чтобы избежать недоразумений и задержек.

7. Подпишите уведомление и отправьте

Подпишите уведомление в соответствии с предоставленными требованиями и отправьте его компетентным органам. Обратитесь к инструкциям, чтобы узнать, каким образом следует отправить уведомление – осуществить личное посещение, отправить почтой или через электронные каналы связи.

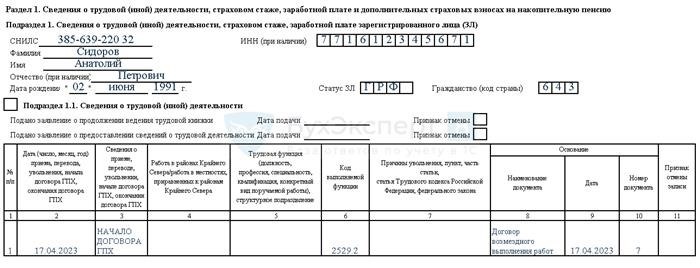

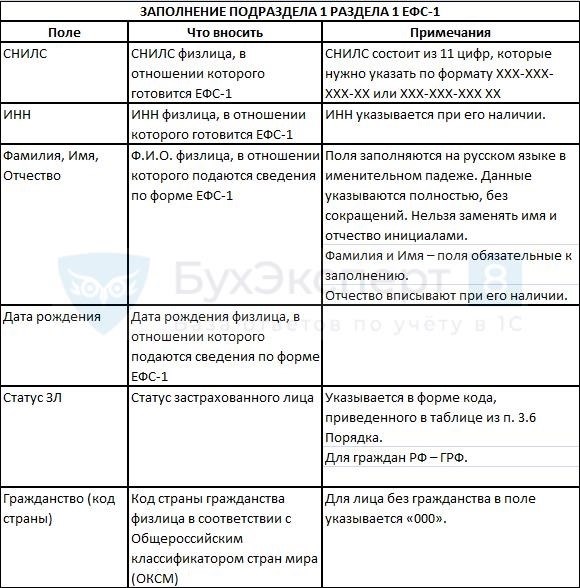

Как правильно заполнить титульный лист формы ЕФС-1

1. Заполнение основной информации

Перед началом заполнения титульного листа ЕФС-1, убедитесь, что у вас имеются все необходимые документы и сведения о вашей организации. Заполните следующие поля:

- Наименование организации (полное наименование юридического лица).

- ИНН (идентификационный номер налогоплательщика).

- КПП (код причины постановки на учет в налоговом органе).

- ОКОПФ (код организационно-правовой формы).

- ОКАТО (код территориального участка).

- ОКТМО (код территориального участка муниципального образования).

- ОКВЭД (код видов экономической деятельности).

- Дата основания организации.

2. Заполнение сведений о финансовой отчетности

На титульном листе формы ЕФС-1 необходимо указать сведения о финансовой отчетности за определенный период. Заполните следующие поля:

- Год, за который представляется отчетность.

- Период (квартал или полугодие), за который представляется отчетность.

- Номер отчетного периода.

- Форма отчетности (ЕФС-1).

3. Подпись руководителя организации

После заполнения основной информации и сведений о финансовой отчетности, титульный лист формы ЕФС-1 должен быть подписан руководителем организации. Подпись должна быть совершена в соответствии с требованиями законодательства Российской Федерации.

Кроме титульного листа ЕФС-1, необходимо заполнить и предоставить весь пакет финансовой отчетности в соответствии с требованиями налогового законодательства. Точное и своевременное заполнение титульного листа поможет ускорить процесс обработки вашей отчетности и избежать возможных ошибок при представлении финансовой информации.

Кто должен сдавать отчет?

Отчет по форме 169 за 1 полугодие 2026 года должны сдавать следующие категории организаций:

- Юридические лица. Все организации, зарегистрированные в качестве юридического лица, вне зависимости от формы собственности и организационно-правовой формы, обязаны представить отчет.

- Индивидуальные предприниматели. Владельцы индивидуальных предпринимательств также должны сдавать отчет по форме 169 за указанный период.

- Филиалы и представительства. Если филиал или представительство является юридическим лицом, то оно также обязано представить отчет.

Важно: Размер организации или объем ее деятельности не имеют значения. Все организации, входящие в указанные категории, обязаны сдавать отчет в соответствии с установленными сроками.

Главные изменения в бухучёте и налогах в 2026 году

2026 год принесет несколько главных изменений в сфере бухгалтерского учета и налогообложения. Рассмотрим основные нововведения:

1. Упрощение отчетности

В 2026 году ожидается упрощение отчетности для некоторых категорий налогоплательщиков. Например, для малых предприятий введены новые правила, позволяющие им составлять упрощенную отчетность. Это позволит снизить административную нагрузку на предпринимателей и сократить время на составление отчетности.

2. Изменения в налогообложении

В 2026 году произойдут изменения в налогообложении, которые затронут различные категории налогоплательщиков:

- Изменения в ставках НДС. Начиная с 2026 года, ставка НДС для некоторых групп товаров и услуг может измениться. Это может повлиять на бюджет и финансовые показатели предприятий, особенно для тех, кто осуществляет торговлю.

- Изменения в налогообложении доходов физических лиц. С 2026 года введены новые правила налогообложения доходов физических лиц. Некоторые категории доходов могут быть облагаемы налогом по измененным ставкам или срокам уплаты.

3. Обновление требований к бухгалтерской отчетности

С 2026 года ожидается обновление требований к бухгалтерской отчетности, которые могут повлиять на процесс ведения бухгалтерии:

- Новый порядок предоставления отчетности. Введены новые формы и сроки предоставления отчетности, с целью упростить процесс и повысить эффективность контроля со стороны государственных органов.

- Изменения в классификации расходов и доходов. Внесены изменения в классификацию расходов и доходов, что позволит более точно отразить финансовое состояние предприятия и анализировать его деятельность.

В целом, главные изменения в бухгалтерском учете и налогообложении в 2026 году направлены на снижение административной нагрузки на предпринимателей, повышение прозрачности и эффективности бухгалтерской отчетности, а также введение новых правил и ставок налогообложения.

Как уточнить сведения

В процессе заполнения формы 169 за 1 полугодие 2026 года могут возникнуть ситуации, когда необходимо уточнить определенные сведения. Для этого можно воспользоваться следующими способами:

1. Обращение напрямую

Если у вас возникли вопросы или нужна дополнительная информация, вы можете связаться с ответственным специалистом либо учреждением непосредственно. Обратитесь по указанным контактным данным и укажите, какие данные требуют уточнения.

2. Письменный запрос

Если вам удобнее общаться письменно, можно отправить запрос на уточнение сведений. В письме укажите основные данные, которые требуют уточнения, и напишите, какие дополнительные сведения или документы вам необходимы.

3. Личная встреча

В случае сложных или спорных вопросов, а также если требуется более детальное обсуждение, можно согласовать личную встречу. На встрече вы сможете задать все интересующие вас вопросы, а также предоставить необходимые документы и получить консультацию.

4. Запрос через официальный портал или электронную почту

Часто можно уточнить сведения, заполнив соответствующую форму на официальном портале или отправив запрос через электронную почту. При этом необходимо указать свои контактные данные и кратко описать суть вопроса или проблемы.

Заполняя форму 169 за 1 полугодие 2026 года, помните, что точные и полные сведения являются основой для правильного заполнения документов и учета информации. При необходимости не стесняйтесь обратиться за уточнением, чтобы избежать возможных ошибок и недоразумений.

Ответственность: штрафы за ошибки и недочеты

Заполнение формы 169 для отчетности за первое полугодие 2026 года требует особой внимательности и аккуратности. Ошибки и недочеты в данном документе могут привести к серьезным последствиям, включая наложение штрафов и пеней.

Ответственность за правильность заполнения формы 169 несет налогоплательщик. Даже самая незначительная ошибка может привести к возникновению претензий со стороны налоговых органов и привлечению к ответственности.

Для избежания возможных штрафов необходимо уделить должное внимание каждому пункту формы 169. Ответы должны быть точными и соответствовать действительности. Важно также проверить правильность расчетов и сумм указанных в документе.

В случае обнаружения ошибок или недочетов после подачи формы налогоплательщик должен как можно скорее исправить найденные ошибки. Для этого следует обратиться в налоговый орган и предоставить дополнительные документы или объяснения.

Штрафы за ошибки и недочеты в заполнении формы 169 могут быть значительными. Размер штрафа зависит от тяжести нарушений и может составлять определенный процент от суммы налогов или доходов, указанных неправильно.

В целях соблюдения порядка и своевременного заполнения формы 169 рекомендуется обратиться за помощью к профессионалам. Аудиторская компания или специалисты с опытом работы в области налогового консультирования могут подготовить документ в точности, соблюдая все требования закона и исключая возможность ошибок и недочетов.

Заполнение формы 169 – это ответственный процесс, требующий внимания к деталям и знания законодательства. Избегайте ошибок и недочетов, чтобы избежать штрафов и неприятностей со стороны налоговых органов.